De tijdelijke correctie van de dollar is voorbij

Uit het departement: “Eurosterkte of dollarzwakte?”

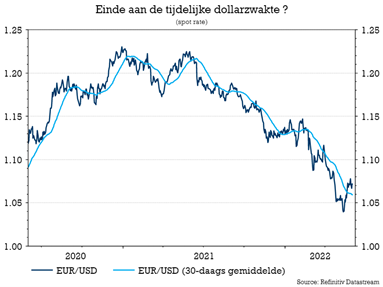

Sinds februari doet de dollar het uitstekend. De handelsgewogen index bereikte half mei het hoogste niveau sinds eind 2002, toen het afklokte op 1,0341 tegenover de euro. Als enige van de grote vier centrale banken (Federal Reserve, ECB, Bank of Japan, Bank of England) heeft de Fed een duidelijk en geloofwaardig plan om de inflatie in te dijken. Om de euro verder te laten stijgen boven de huidige niveaus (€1 = $1,0757) is er een kordatere ECB nodig, een constructief risicosentiment en/of een einde aan de oorlog. Geen van die scenario’s is op korte termijn een evidentie.

FED gaat voluit, ECB weifelt

In tegenstelling tot bijvoorbeeld de ECB, voelen topman Powell en zijn kornuiten zich niet gehouden tot de weg van de geleidelijkheid. De Amerikaanse economische groei en de bijzonder hoge tewerkstellingsgraad worden sterk genoeg geacht om het tempo aan renteverhogingen op te schalen tot 50 basispunten. Ondertussen blijft de oorlog in Oekraïne een molensteen rond de hals van de euro, wat extra in de kaart speelt van de Amerikaanse dollar als veilige haven.

Bomen groeien echter niet tot in de hemel en halfweg mei stokte de opmars van zowel de Amerikaanse rentes als de dollar. De markt verdisconteert ondertussen immers een top in de beleidsrente van de Fed rond 3% in 2023. Dat is boven het neutrale niveau van 2,5% dat vooropgesteld werd door de centrale bank. De vraag is of de Fed na de “duidelijk aangekondigde” renteverhogingen met 50 basispunten in juni en juli dat tempo nog langer zal aanhouden indien de groei vertraagt? Dat dilemma verklaart de tijdelijke correctie van de Amerikaanse dollar (€1 = $1,0735), terwijl ook de langetermijnrentes ontspanden in de tweede helft van mei.

Vleugje euroherstel

Vanuit technisch oogpunt is er geen man over boord, met als vraag of de ECB doortastend genoeg zal zijn om de eurodaling definitief te stoppen. Naast de dollarcorrectie is er immers ook een vleugje euroherstel omdat de mindset van de Europese centrale bank duidelijk aan het veranderen is. ECB-voorzitster Lagarde begreep dat het geen zin meer heeft om het inflatiedaglicht (of beter de donderwolk) nog langer te ontkennen. De bank stopt met de obligatie-aankopen per einde juni en zal overgaan tot renteverhogingen in juli en september. Het tijdperk van negatieve rentes wordt daarmee afgesloten. De markt houdt vandaag rekening met vier verhogingen van telkens 25 basispunten tussen juli en december 2022. Dat wordt ondersteund door het recordpeil van de inflatie in de Eurozone in mei (8,1%), waardoor de markt meer en meer van mening is gewonden dat de ECB net zoals de Federal Reserve zijn beleidsrente meer zal moeten opschroeven.

Op naar nieuwe inflatiedata in de EU

Volgende week krijgen we nieuwe ECB-inflatievooruitzichten, die de speculatie over een opschaling van het rentetempo kan en zal aanwakkeren, maar indien de ECB nu al een expliciet signaal in de richting van extra rentegeweld zou geven, zou dat een verrassing zijn. Zeker is wel dat voor de Amerikaanse centrale bankiers, net zoals voor de Amerikaanse regering, duidelijk het bestrijden van de inflatie prioriteit nummer één blijft, zelfs al heeft de monetaire verstrakking gevolgen voor de groei. Volgens KBC is de correctie van de Amerikaanse dollar voorlopig eventjes voorbij, onder meer omdat de Amerikaanse groei tot nader order solide blijft, zeker in vergelijking met de Europese groeirisico’s. Het einde van de oorlog in Oekraïne (met een correctie van de olieprijs) zou een belangrijke gamechanger zijn voor de euro, maar zo ver is het jammer genoeg nog niet.

Conclusie

De dollarrally vertraagt omdat de ECB een eerste, belangrijke stap richting rentenormalisatie zette. Toch heeft de ECB nog werk om de markt te overtuigen dat het tempo van renteverhogingen zal volstaan om de ontsporende inflatie een halt toe te roepen. De dollar van zijn kant bezit ook nog troeven, want de Amerikaanse groei is minder kwetsbaar dan de Europese en de dollar profiteert altijd van zijn status als vluchtmunt in volatiele beurstijden, waarin risico geschuwd wordt. Om de euro verder te laten stijgen boven de huidige niveaus (€1 = $1,0757) is er een kordatere ECB nodig, een constructief risicosentiment en/of een einde aan de oorlog. Geen van die scenario’s is op korte termijn een evidentie.