Beursuitbater Nasdaq laat vet 2021 achter zich

Uit het departement: “Hogere kosten en minder introducties, maar ook meer vraag naar financiële software”

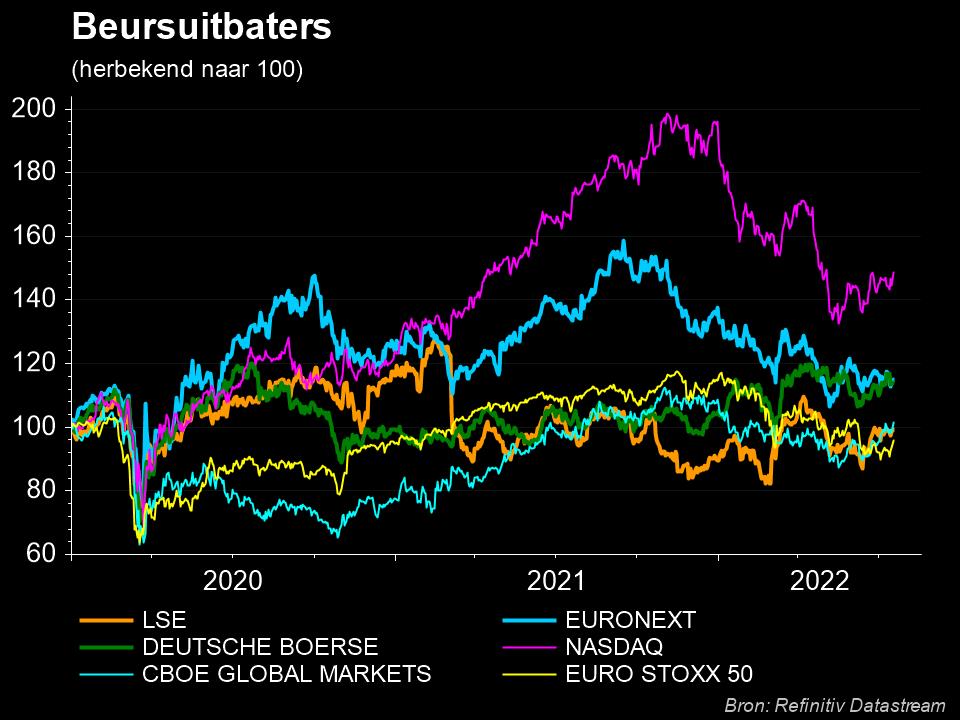

Beursgenoteerde beursuitbaters

Wanneer de aandelen- en obligatiemarkten door omstandigheden veranderen van gezapig kabbelende waterwegen in woelige bergrivieren zijn de beursuitbaters interessante bakens van stabiliteit. Zij profiteren immers van extra beurshandel, ongeacht of dat bestaat uit koop- of verkooporders. En ook in tijden waarin de inflatie welig tiert vormen ze voor beleggers een welgekome bescherming, omdat ze geweldig veel prijszettingsmacht hebben.

Dat bestaat er in dat de beursuitbater jaarlijks extra geld kan vragen voor het gebruik van data zoals beurskoersen. Tot slot hebben de beursuitbaters zoals Euronext, London Stock Exchange, Deutsche Boerse, Nasdaq of Cboe Global Markets doorheen de voorbije jaren meer en meer ingezet op data die kan en moet worden gebruikt door fondsenuitbaters. Die moeten bijvoorbeeld kunnen selecteren of bedrijven wel of niet voldoen aan ESG-criteria, waar de operationele activiteiten zich geografisch bevinden en of bedrijven in aanmerking komen voor deze of gene fondsen tout court.

Nasdaq, hét beursicoon

Nasdaq is als uitbater dan ook vooral bekend als de exploitant van de Nasdaq Stock Market, de grootste handelsplaats van Amerikaanse beursgenoteerde aandelen. Eind 2020 verhandelden in totaal 3.392 bedrijven aandelen op de Nasdaq. In mei 2022 hadden deze bedrijven een gecombineerde marktkapitalisatie van meer dan 22,4 biljoen dollar. Dat vooral de Amerikaanse beursuitbaters er een bijzonder sterk 2021 op hebben zitten, is in dat kader niet meer dan logisch: de volumes lagen onder meer door een historisch hoge activiteit van het retail leger erg hoog, zodat niet enkel de commissie inkomsten toenamen maar ook het aantal nieuwe beursintroducties.

Nasdaq en Cboe Global Markets, beide beursgenoteerd, baten 12 van de 16 Amerikaanse beurzen uit en zagen hun marktwaarde dan ook exploderen. De marktwaarde noteerde begin november 2021 respectievelijk 60% en 48% hoger dan op 1 januari, dan weet u het wel. De terugval is intrinsiek verbonden met de beurscorrectie die de technologiebedrijven ondergingen.

Het vette 2021 ligt achter de rug

Maar die bonanza is grotendeels voorbij. De uitbater van de Nasdaq-beurs meldde dat de tweedekwartaalwinst met 10% daalde op jaarbasis, weliswaar na een erg sterk tweede kwartaal in 2021. Dat heeft heel veel te maken met 2,3% hogere personeelskosten. Ook andere financiële bedrijven kampen met deze extra kosten, met name gerelateerd aan hogere vergoedingen en voordelen voor werknemers.

Dat ook de motor van de beursintroducties stil is komen te vallen hielp de winstcijfers in het vorige kwartaal niet verder: de groep tekende slechts 38 beursintroducties in het tweede kwartaal, vergeleken met 135 beursintroducties in de VS een jaar eerder. Wereldwijd kwamen 305 bedrijven naar de beurs, waarmee 40,6 miljard dollar werd opgehaald. Dat is vlot 65% minder dan in de dezelfde periode van vorig jaar, zo berekende Ernst & Young.

Een daling, maar verre van bloedrode cijfers

Al die tegenwind vertaalde zich in het tweede kwartaal niettemin niet in donkerrode cijfers, zelfs integendeel. De netto-omzet steeg met 6% op jaarbasis tot 893 miljoen dollar. Daaruit werd een nettowinst van 307 miljoen dollar gepuurd. Dat is weliswaar lager dan de 341 miljoen dollar uit het tweede kwartaal van 2021, maar dat was toen een topjaar.

Dat de cijfers standhouden heeft veel te maken met de herpositionering naar een wereldwijd technologiebedrijf dat gegevens, analyses, software en diensten levert aan de kapitaalmarktindustrie. Dat bleek uit een groei met 10% in het “Oplossingen”-segment in het tweede kwartaal. Dat segment biedt onder meer technologie aan voor de bestrijding van financiële criminaliteit, naast adviesproducten op het gebied van milieu, maatschappij en governance (ESG). De koers van het aandeel wint vandaag dan ook vlot 5%.

"Strategy is key"

Daarmee wordt het succes van de strategie van CEO Friedman duidelijk. Die is al een tijdje bezig om het aanbod van de beursoperator steeds meer te diversifiëren richting een financieel technologiebedrijf met een groeiende voetafdruk in de softwaresector, dat naast beursnoteringen zelf ook analytische, data- en clouddiensten aanbiedt. Nasdaq verdeelt zijn activiteiten vandaag over vier operationele segmenten: Market Services, Corporate Platforms, Investment Intelligence en Market Technology.

En die segmenten worden versterkt met een goed geoliede overnamemachine. Zo werd vorige maand nog ESG-softwareleverancier Metrio overgenomen voor een niet nader genoemd bedrag. In februari 2021 werd voor 2,75 miljard dollar Verafin ingelijfd, een cloud-gebaseerd bedrijf dat technologie levert om witwaspraktijken en financiële fraude te bestrijden. Who's next ?