Betaalspecialist Adyen investeert (terecht) zwaar in toekomstige groei

Uit het departement: “Wie morgen in de schaduw wil zitten, moest gisteren een boom planten”

Betaalspecialist Adyen (-13%) meldde een volumegroei van dik 41%, ondanks moeilijke vergelijkbare omstandigheden. Die groei toont de onderliggende kracht van Adyen aan, maar tegelijkertijd wogen investeringen in personeel en datacenters veel zwaarder dan verwacht op de bedrijfskasstroom (EBITDA) en het nettoresultaat in 2022. Dat zint beleggers duidelijk niet, ondanks net dit soort investeringen Adyen in een solide positie plaatsen om de verhoopte toekomstige groei te kunnen realiseren. KBC Securities ziet geen reden tot paniek, want Adyen investeert in groei. Geen impact op koersdoel van 2.250 euro en “Kopen”-advies.

Jaarcijfers

Adyen zag het verwerkte volume op jaarbasis met 41% toenemen tot 421,7 miljard euro, tegenover 345,8 miljard euro in de eerste jaarhelft en 300 miljard euro in de tweede helft van 2021. De 41% volumestijging wordt nog mooier indien rekening gehouden wordt met de moeilijke integratie van de eBay-volumes vorig jaar. Dat veroorzaakte een groei van 186% op jaarbasis in de tweede jaarhelft, tegenover slechts 16% dit jaar. Exclusief eBay zou het Adyen-platform een volumestijging van 79% op jaarbasis hebben laten zien.

De afdeling POS presteerde sterk, met een groei van 62% op jaarbasis. De betaalterminals vertegenwoordigen daardoor zo’n 16% van het totale verwerkte volume. De full-stack volumes bedroegen 79%, wat in lijn was met het niveau in de eerste jaarhelft en wat een omzet van 721,7 miljoen euro opleverde in de tweede jaarhelft. Dat cijfer lag echter de analistenlat van 739 miljoen euro.

Winstgevendheid onder druk door aanwervingsbonanza

De bedrijfskasstroom (EBITDA) landde op een relatief lage 52%, terwijl op 59% werd gemikt. Dat komt door een sterke toename van het aantal werknemers: er werden 757 nieuwe mensen aangeworven om het totaal op 3.332 stuks te bregen. De aanwervingen staan haaks op de vele ontslagen in de Amerikaanse technologiesector, maar ze zijn wel nodig om de toekomstige groei te kunnen blijven ondersteunen. Zo wordt er onder meer ingezet op een sterkere aanwezigheid in Singapore, Chicago, San Francisco, Madrid en Sao Paulo.

Het aanwervingsritme zal in 2023 op hetzelfde niveau blijven als in 2022, en zal pas begin 2024 opnieuw vertragen. Pas op dat moment zou het operationele hefboomeffect moeten toenemen. Het management verklaart in dat kader: “We zouden snel onze verwachte 65% EBITDA-marge kunnen bereiken, maar de focus van het management is gericht op de lange termijn”.

Adyen kondigde in de marge ook aan dat Ingo Uytdehaage co-CEO wordt, naast Pieter van der Does. Ethan Tandowsky, huidig hoofd Financiën, zal toetreden tot de raad van bestuur en de functie van CFO overnemen. COO Kamran Zaki zal volgende zomer aftreden, Zijn verantwoordelijkheden worden verdeeld tussen de CEO en de COO.

Investeringen en vrije kasstroom

Adyen deed ondertussen ook een pak eenmalige investeringen in hun datacenters en besloot eerder dan gepland een voorraad apparatuur aan te leggen om zich in te dekken tegen mogelijke hernieuwde problemen in de toeleveringsketen. Vooruitziend zijn is goed, maar die beslissing leidde er wel toe dat de investeringen als deel van de omzet opklommen tot een hele forse 8%, boven de beoogde 5% voor 2023.

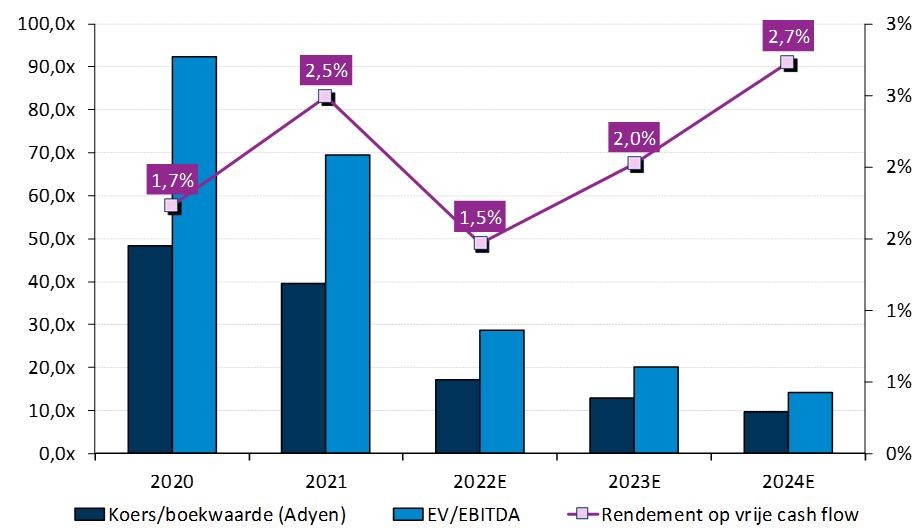

Dit had ook een negatief effect op het nettoresultaat, dat op 282 miljoen euro landde. Analisten hadden een cijfer van 332 miljoen euro naar voor geschoven. Door dit investeringsritme daalde de vrije kasstroom natuurlijk ook: de conversieratio daalde van 90% in 2021 naar 80% in 2022.

De mening van KBC Securities

De cijfers van Adyen leiden tot een ware kaalslag op de beurs, omdat de analisten niet hadden gerekend op de forse investeringen die de nettowinst, de kasstroom en de EBITDA-marges in de tweede jaarhelft stevig onder druk hebben gezet. Niettemin kijkt KBC Securities naar de zeer solide groeicijfers en hoe die de komende jaren zullen blijven doorstijgen. Onze analist heeft geen de facto problemen met de tijdelijke daling van de EBITDA-marge of de toegenomen investeringen in 2022. De business case van een investering van Adyen is immers gebaseerd op groei, niet op de optimalisatie van de winstgevendheid op korte termijn.

Gezien de hoge operationele hefboom van het business model, zullen de marges stijgen zodra de aanwervingen vertragen (wat verwacht in 2024). De herbevestigde EBITDA-guidance van 65% zal daarom snel worden bereikt na 2024. KBC Securities ziet geen reden tot paniek, want Adyen investeert in groei. Geen impact op koersdoel van 2.250 euro en “Kopen”-advies.