Amerikaanse centrale bank fnuikt nieuwjaarsoptimisme

Uit het departement: "Als centrale bankiers spreken, luistert de markt"

Nog niet zo lang geleden nam de Amerikaanse centrale bank, de Federal Reserve, een scherpe u-bocht in haar visie over de dan toch niet zo tijdelijke inflatie. In november startte ze met de afbouw van de netto-obligatieaankopen om amper een maand later het tempo te verdubbelen en renteverhogingen in het vooruitzicht te stellen. Het verslag, de zogeheten notulen, van die bewuste-decembervergadering werd gisteren vrijgegeven en suggereerde dat de monetaire normalisatie nog een beetje sneller kan. Mag. Moet.

Van waar die haast?

Door de sterke economische prestatie, het vlotte herstel op de arbeidsmarkt en vooral de torenhoge inflatie voelt menig gouverneur zich oncomfortabel bij het nog steeds gulle monetair beleid. De Fed sluit een snellere normalisatie van het monetair beleid niet uit. Als het gaat over monetaire normalisatie (lees: verstrakking), verkiest de centrale bank de beleidsrente als middel om dat doel te bereiken: ze is beter vertrouwd met de economische impact ervan, het is eenvoudig te communiceren en sneller bij te sturen indien nodig. Uit de notulen begrijpen we dat de Fed de beleidsrente sneller kan optrekken dan de drie momenteel vooropgesteld voor dit jaar. Dit kan zowel in termen van timing (maart) als grootteorde (50 basispunten in plaats van van de traditionele 25 basispunten).

Afbouw obligatieaankopen

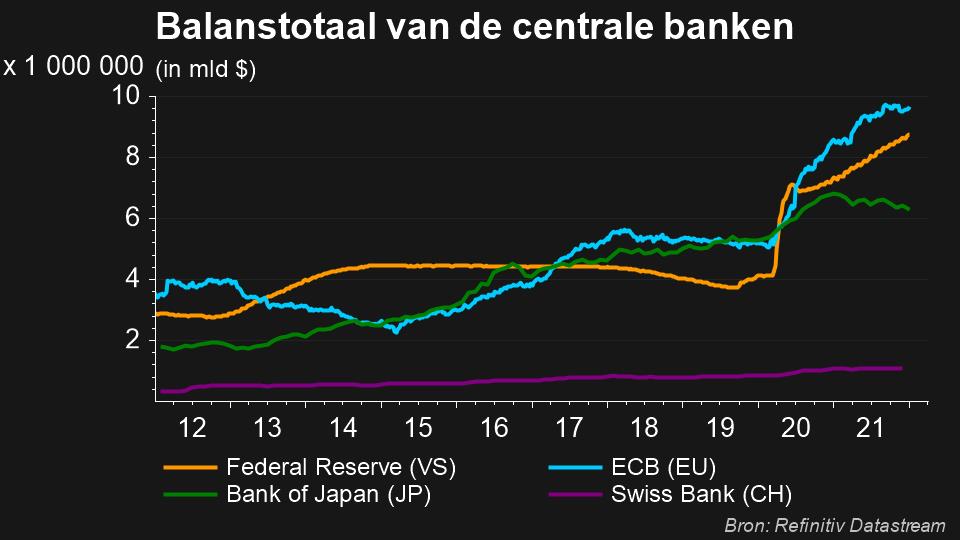

Het tweede monetaire luik, kwantitatieve versoepeling, eindigt in maart. Daar bestond duidelijk wel eensgezindheid over. Bij de markt rees al snel de vraag wat er vervolgens met de balans gebeurt. Hoe lang blijft die stabiel vooraleer de afbouw (niet langer herinvesteren van de middelen uit vervallen obligaties) start? De laatste keer was in de periode 2017-2019, twee jaar na de eerste renteverhoging. De Fed bleek in december al bezig met dit debat, en met goede redenen: in vergelijking met de vorige keer ogen de economische vooruitzichten nu veel beter, is inflatie hoger, de arbeidsmarkt strakker en het balanstotaal is vandaag aanzienlijk hoger, zowel relatief t.a.v. het BBP als in absolute cijfers.

Moet ze dan net zoals in 2017-2019 enkele jaren wachten vooraleer ze start met de balansafbouw? Helemaal niet. Sommigen vinden dat de Fed daar zelfs “relatief kort” na de eerste renteverhoging mee moet starten. En de ervaring leert dat het soortelijk gewicht van die zogenaamde monetaire haviken (voorstanders van een strikter monetair beleid) in de besluitvorming van de Amerikaanse centrale bank de afgelopen maanden sterk toenam.

Marktreactie

De notulen waren een herinnering voor de markt dat deze monetaire cyclus weinig van de traditionele kenmerken erft. Amerikaanse rentes scheurden hoger, zowel de korte- als de langetermijnrentes. Die laatste, de tienjaarsrente brak door de eerste weerstand van 1,70%, is nu op weg naar de piek van 1,77% die in april werd bereikt met daarna het vizier op 2%.

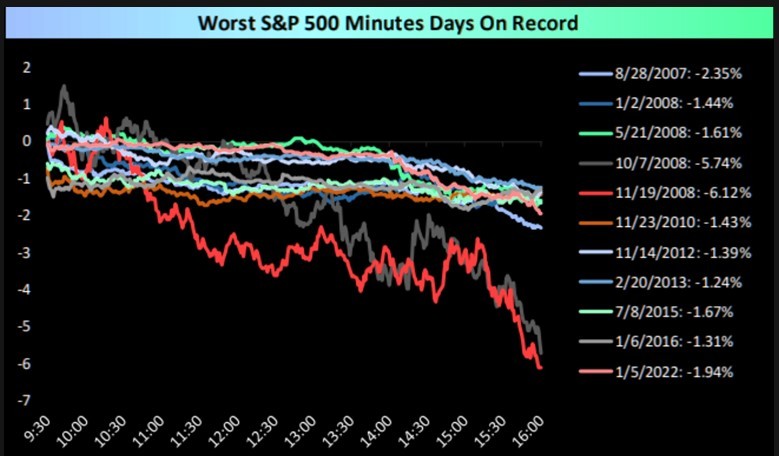

En de aandelenmarkten? Die zegden de schijnbare zorgeloosheid van de eerste dagen van het jaar vaarwel. Eerst in de VS, daarna in Azië en ondertussen ook in Europa. Hieronder geeft een grafiek heel duidelijk aan dat het sentiment wel degelijk bijzonder bedrukt was : de S&P500 reageerde sinds de publicatie zelfs op de meest negatieve manier sinds de publicatie van notulen in 2008. Beleggers werden duidelijk tegenvoets genomen.