Ahold Delhaize verwacht slechts matige groei in 2022

Uit het departement: “Zeg niet online, maar margedruk”

Ahold Delhaize (-5%) boekte sterke resultaten in het vierde kwartaal. Het overtrof ruimschoots zowel de omzet- als de winstschattingen omdat het blijft profiteren van hoge “COVID-omzet”. Dat is vooral te danken aan de VS, waar operationele besparingen en lagere COVID-kosten de huidige inflatoire effecten en de impact op de toeleveringsketen compenseerden. Maar in Europa kwam de onderliggende bedrijfswinst (EBIT) onder de lat uit. “Te wijten aan de groeiende onlineverkoop”, meent KBC Securities.

Kwartaalcijfers in beeld

Een opvallende passage in het persbericht is dit: “We denken dat de consument komende prijsstijgingen goed begrijpt”. Opvallend, want het doet uitschijnen dat de consument ondanks hogere prijzen en dus lagere koopkracht zonder morren zal blijven kopen bij Delhaize, eerder dan links en rechts al eens te gaan lonken bij smart discounters zoals Aldi, Lidl en Jumbo. Tot dusver heeft de groep blijkbaar wel gelijk, want de groepsomzet ging 2,8% hoger tot 20,1 miljard euro en overtrof zo de verhoopte 19,8 miljard euro.

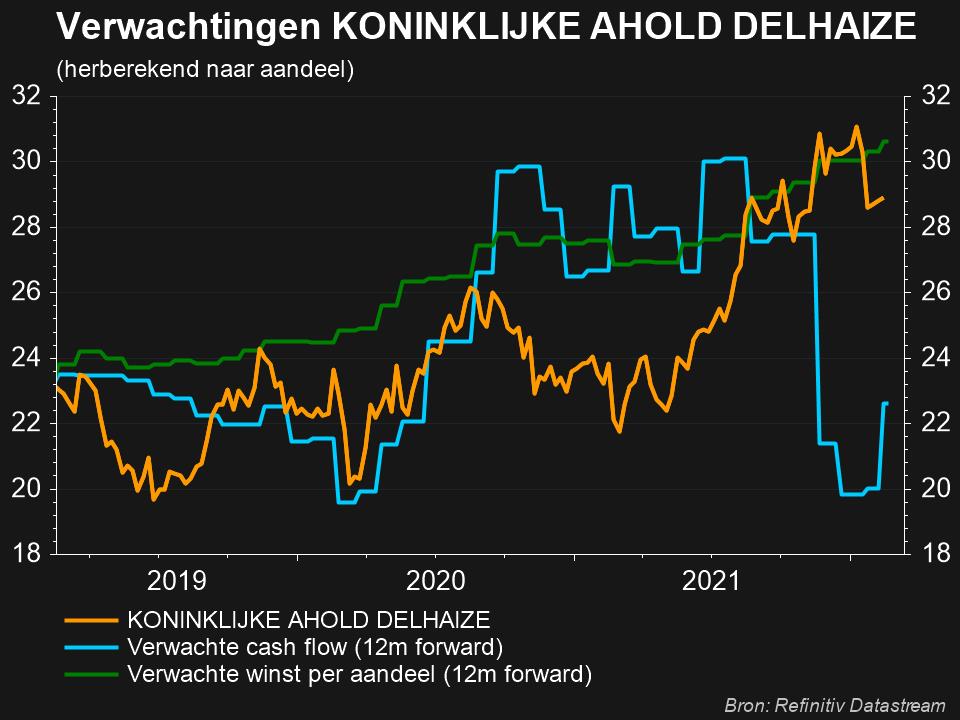

De onderliggende bedrijfswinst (EBIT) steeg op groepsniveau met 3,3% tot 838 miljoen euro, terwijl op 820 miljoen euro gemikt werd. Dat komt neer op een marge van 4,2% voor 2021 en 4,1% in het vierde kwartaal. Dat brengt de winst per aandeel op 0,59 euro, zo’n 11% meer dan een jaar eerder en ver boven de verhoopte 0,54 euro per aandeel. De vrije kasstroom bedroeg 1,62 miljard euro, iets onder verhoopte 1,77 miljard euro, en iets onder de doelstellingen van 1,7 miljard euro. Dat verhindert natuurlijk niet dat er een dividend zal worden betaald 0,95 euro per aandeel, vlot 5,6% meer dan een jaar eerder.

Vooruitzichten

De onderliggende operationele marge moet in 2022 minstens 4% bedragen, terwijl de groei van de onderliggende winst per aandeel kan dalen tot ergens tussen 0% en 5%. De vrije kasstroom kan landen op ongeveer 1,7 miljard euro, terwijl de netto-investeringen in vaste activa 2,5 miljard euro kunnen belopen. Deze vooruitzichten liggen min of meer in lijn met de verwachtingen, al kunnen we daar duidelijk niet spreken van een vertrouwensvolle statement naar 2022 toe. Dat verklaart mee de koerszwakte vandaag.

De beursgang van bol.com zit nog steeds op de rails en moet normaal zijn beslag krijgen in de tweede helft van 2022. Ahold verwacht voor zijn dochter in 2022 een verdubbeling van de investeringen, goed voor 0,5% van de totale investeringsdoelstelling van 3,5% van de omzet.

Wat vindt KBC Securities van die cijfers?

De resultaten waren over het algemeen sterk, maar waren uitmuntend in de VS. Daar compenseerden operationele besparingen en lagere COVID-kosten de huidige inflatoire effecten. Maar in Europa kwam de onderliggende bedrijfswinst (EBIT) onder de lat uit. KBC is van mening dat dit te wijten is aan het groeiende aandeel van de onlineverkoop, dat een verwaterend effect heeft op de marges. Dat jaagt beleggers vandaag schrik aan, wat de koersreactie verklaart. Maar de goede vergelijkbare omzetgroei in het vierde kwartaal bevestigt wel degelijk dat Ahold Delhaize blijft profiteren van de beter dan verwachte COVID-verkoop. Dat is belangrijk, en nodig, want de inflatoire kosten en verstoringen van de toeleveringsketen kunnen op die manier beter beheerd worden via bijkomende kostenbesparingen en operationele hefboomwerking. Op basis van een reeks waarderingsmaatstaven blijft KBC Securities bij het “Kopen”-advies en 32 koersdoel.