Ahold Delhaize genereert Schrödinger's vrije kasstroom

Uit het departement: “Geen verrassingen, en dat verrast al eens"

Supermarktgroep Ahold-Delhaize (-1,2%) meldde halfjaarresultaten waar de omzet en onderliggende bedrijfswinst (EBIT) nipt of of net onder de analistenverwachting lagen, na correctie voor een eenmalige positieve invloed voor verzekeringsresultaten en lagere non-cash pensioenlasten in Nederland. Uitgekuist lag de bedrijfswinst in de VS 2,2% onder de lat, terwijl het EU cijfer 4,6% boven de lat lag. De vrije cash flow verwachting voor 2023 werd verhoogd, maar eigenlijk ook niet. De vooruitzichten werden wél herhaald en het interimdividend stijgt met 7% tot 0,49 euro per aandeel.

Vrije kastroom hoger, en toch niet

Voor de publicatie van de cijfers waren de ogen gericht op de Belgische situatie, en hoe die de steeds sterke kasstromen van de groep zou kunnen beïnvloeden. Het feit dat de vrije kasstroom prognose voor heel 2023 wordt bijgesteld van 2 naar 2,2 miljard euro haalde daarom meteen de krantenkoppen, ook al bleven de vooruitzichten eigenlijk stabiel. Het oorspronkelijke cijfer omvatte namelijk slechts de helft van de 377 miljoen euro te ontvangen belastingen, zodat we vandaag niet kunnen spreken van een opwaardering. Het is eerder een nuloperatie, ook al haastte het management zich om de evolutie van de operationele kasstroom aan te stippen. Die zou immers verder moeten verbeteren in de tweede jaarhelft, al zal dat niet helemaal zichtbaar zijn omwille van een versnelling inzake kostenbesparende/efficiëntie-initiatieven voor e-commerce, modernisering en efficiëntiewinsten.

Groepscijfers samengevat

- De kwartaalomzet van de hele groep landde op 22,1 miljard euro, terwijl op 22,05 miljard gemikt werd. Een lagere dollar werkte daar wel voor 4,1% negatief op in, zodat de winstmarge landde op een beter dan verwacht 4,1%.

- De onderliggende bedrijfswinst steeg met 2,8% tot 904 miljoen euro, ver boven de verhoopte 859 miljoen euro

- De nettowinst zakte met 20% tot 468 miljoen euro. Dat is te wijten aan een afboeking van 108 miljoen euro op de Belgische winkels, naast een afboeking van het Jersey City fulfilment center (40 miljoen euro) en bijkomende herstructurerings- en gerelateerde kosten met betrekking tot deze initiatieven (ook 40 miljoen euro).

- De vrije kasstroom bedroeg 864 miljoen euro, zo’n 260 miljoen euro boven de verwachtingen van onze analist.

- Per aandeel zorgt dat voor een nettowinst die 6,3% hoger ligt (bij constante wisselkoersen) op 0,62 euro per aandeel. KBC Securities mikte op 0,59 euro per aandeel.

Delhaize op wereldvlak

Centraal staat opnieuw een behoorlijke sterke prestatie in de VS, waar de winstmarge 4,6% bedroeg, tegenover 3,2% in Europa. De Amerikaanse ketens Food Lion, Stop & Shop en Hannaford maken zo’n 70% van de bedrijfswinst uit in het tweede kwartaal. We lopen u door de cijfers en de verschillen, gebaseerd op constante wisselkoersen.

VS

- Omzet: +2,7% tot 13,62 miljard euro, terwijl op 13,75 miljard euro werd gemikt. De vergelijkbare omzetgroei zonder brandstoffen dikte met 3,6% aan, min of meer in lijn der verwachtingen. Het cijfer werd landde zelfs op 4,0% indien ook de invloed van het weer en de kalender wordt uitgezuiverd. Onderliggend is er een kleine impact geweest (zo’n 2%) door de afwezigheid van het SNAP-programma (Supplemental Nutrition Assistance. Program) in het tweede kwartaal, wat ook in de tweede jaarhelft een vergelijkbare impact zal hebben.

- Online omzet: +6,6% tot 1,03 miljard euro.

- Onderliggende EBIT: zoals verwacht +0,5% tot 632 miljoen euro, wat een marge impliceert van 4,6%. Dat is 10 basispunten minder dan een jaar eerder. Hoewel Ahold over het algemeen geen commentaar geeft op de margeontwikkeling per kwartaal, is het de intentie om de marges voor de rest van het jaar stabiel te houden, waarbij tegenwind van SNAP en kostenstijgingen worden gecompenseerd door de voortdurende voordelen van het kostenbesparingsprogramma.

EU

- Omzet: +7% tot 8,45 miljard euro, terwijl op 8,31 miljard werd gemikt. De vergelijkbare omzetgroei zonder brandstoffen steeg zelfs met 6,3%, ver boven de verhoopte 5.1%) en zonder stakingen in België mee te rekenen steeg de Europese omzet zelfs met 7,6%.

- Online omzet: +8,6%

- Netto online consumentenomzet: + 10,8%

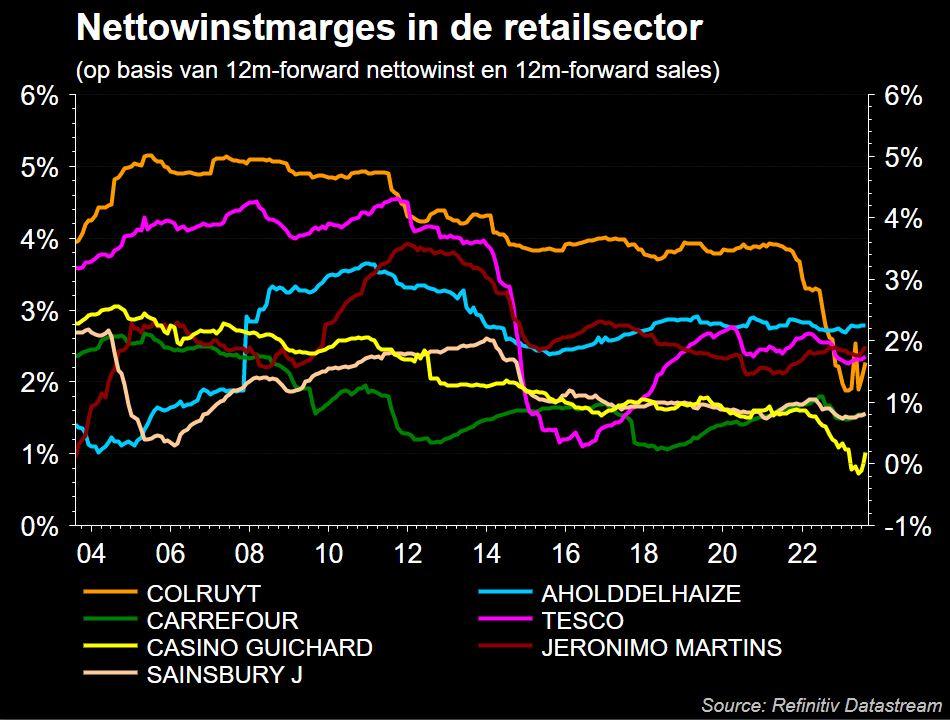

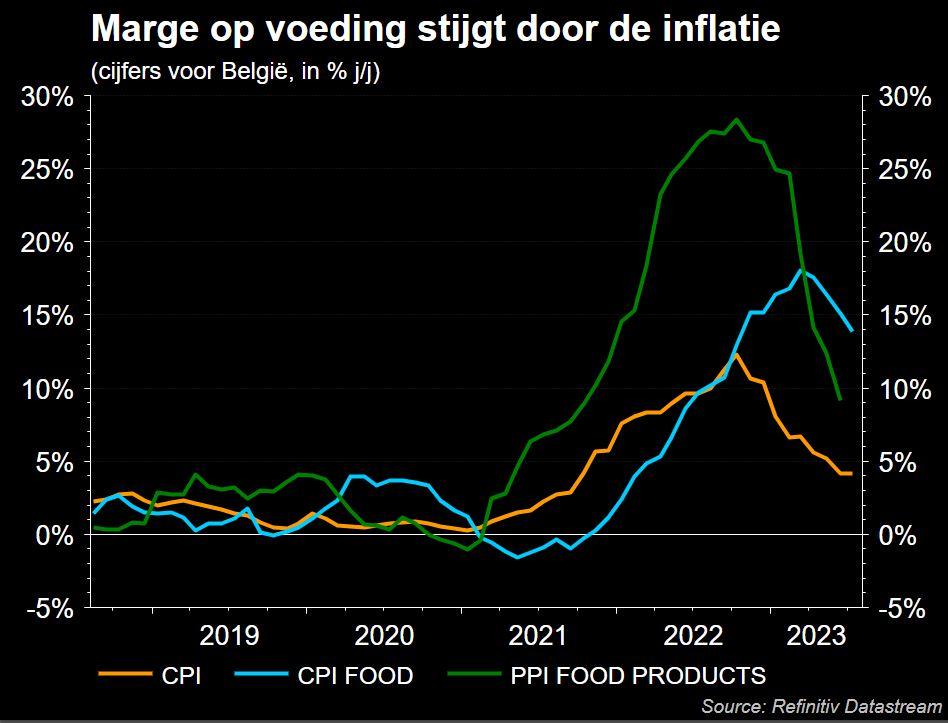

- Onderliggende EBIT: +0,7% tot 267 miljoen euro, terwijl op 241 miljoen euro werd gemikt. Dat impliceert een marge van 3,2%, tegenover 3,4% marge in dezelfde periode een jaar eerder. Maar het is niettemin een beter cijfer dan verwacht en dat zal naar verwachting verder verbeteren in de tweede jaarhelft. Dat heeft onder meer te maken met de evolutie van de voedselinflatie. Die is namelijk dalend, zonder evenwel richting negatieve cijfers te evolueren in de tweede jaarhelft, al zou een 0% cijfer wel haalbaar zijn per einde 2023. Feit is wel dat de producentenprijzen inzake voeding meer gedaald zijn dan de consumentenprijzen, wat positief is voor de marge-ontwikkeling.

België

- Zonder de impact van de stakingen mee te rekenen groeide Ahold Delhaize in Europa met 7,6%, maar inclusief stakingen is dat 6,3%. De Belgische stakingen kostten groep in het tweede kwartaal dus 0,7 procentpunt groei en dat is toch wel veel, zeker omdat de VS met 60% van de groepsomzet héél zwaar weegt en Europa ook de Nederlandse marktleider Albert Heijn en enkele ketens in Centraal- en Zuidoost-Europa omvat. België tekent tot slot voor zo’n 5% van de groepsomzet en nog minder voor wat winst betreft, omdat de markt minder rendabel is.

Vooruitzichten

- Het management verwacht nu FCF in de range van € 2,0- € 2,2 mld (voorheen rond € 2,0 mld). Dat komt omdat de Belgische fiscus in mei naar schatting zo’n 380 miljoen euro achterstallig geld aan Ahold Delhaize overmaakte.

- De groep blijft mikken op een onderliggende EBIT-marge van “ten minste 4,0%”

- De onderliggende winst per aandeel moet rond het niveau van 2022 schommelen

- De netto investeringen zullen zo’n 2,5 miljard euro bedragen

- Winkelprivatiseringen in België: tot nu toe werden al 15 winkeloverdrachten aangekondigd en er worden nog eens 15 stuks verwacht in de tweede jaarhelft. De rest van de 127 winkels moet in 2024 getekend, overgedragen en geconverteerd worden.

bol.com op weg naar de beurs?

Het korte antwoord op bovenstaande vraag is “neen”! CEO Muller liet immers optekenen dat het nog té vroeg is om webwinkel bol.com naar de beurs te brengen, maar dat neemt niet weg dat de plannen daarvoor van de tafel. Allerminst, zelfs, maar om zo’n stap te zetten moet het klimaat voor beursintroducties eerst weer verbeteren. Een jaar geleden blies het supermarktconcern de beursplannen voor “Bol” af, een operatie die normaal gezien had moeten leiden tot de verkoop van een minderheidsbelang in de webshop. Met die opbrengst zouden de nodige verdere investeringen in de site gefinancierd moeten worden. Volgens de pers plakten de enkele beurshuizen toen een prijskaartje tot 2,7 miljard euro op de webwinkel

Bol.com sloeg de weg naar groei in het begin van 2023 weer in, na een krimp van het handelsvolume (Gross Merchandise Volume) met 0,6% in het vierde kwartaal van 2022 en een daling met 1,9% in heel 2022. Maar de groep werd in het eerste kwartaal weer positief: +1,2% op jaarbasis, dankzij de verkoop van partners. Die tekenen voor het grootste deel van de verkopen omdat hun verkoopvolume in het eerste kwartaal met 3,7% harder steeg dan bol.com’s eigen verkopen.

De omzet in het tweede kwartaal dikte ondertussen met 10,5% op jaarbasis aan tot 1,4 miljard euro. Een van de belangrijkste inkomstenbronnen is advertenties, waar de omzet met 73% steeg, nadat de omzet uit advertenties in het eerste kwartaal met 59% aandikte op jaarbasis. Een concreet omzetcijfer uit advertenties kregen we niet, net zomin er winst- en verliescijfers vrij werden gegeven. In het eerste kwartaal daalde de omzet nog met 7%, omdat de effecten van het weggeëbde coronavirus en de hoge inflatie parten speelden.

Bol.com boort nieuwe segmenten aan, waaronder grote artikelen (tv's etc.), waarvoor ze onlangs een magazijn hebben geopend. Andere inkomstenstromen doen het ook goed, waaronder logistiek (+25% j/j) en advertentie-inkomsten (+73% j/j), die beide helpen om de nettowinst aan te dikken. Wel telt de groep telt in België nog altijd meer dan 2,5 miljoen klanten.

De webgroep blijft daarom op het goede pad, omdat de bedrijfskasstroom (EBITDA) stijgen, zodat het management nog steeds verwacht om winstgevend te zijn in 2025.

AI, hoe kan het ook anders?

Recent werd een eigen AI start-up opgericht onder de naam Gen AI Labs. Die ambieert om met een jong team de toepassing van Generative AI snel en experimenteel te verkennen. Bij succes worden deze innovaties meteen uitgerold, zoals recent bijvoorbeeld de Recepten Scanner. Die kunnen klanten terugvinden in het bètahoekje van de Albert Heijn app en laat toe om vanuit de app een foto maken van elk willekeurig recept. Dat wordt vertaald naar de producten van Ahold Delhaize en rechtstreeks getransfereerd naar het boodschappenlijstje.

De mening van KBC Securities

Het aandeel daalt vandaag een weinig, omdat het kwartaalrapport niet de comfortabele winst oplevert die we van Ahold gewend zijn. Exclusief de eenmalige effecten en positieve effecten van stijgende rentetarieven leverden de kwartaalcijfers geen grote verrassingen op. Dat het cijfer in de VS onder de lat lag, werd gecompenseerde door een iets betere prestatie in Europa. Ja, de VS was iets minder goed, terwijl Europa net beter was dan verwacht. De afwezigheid van het SNAP-programma kan in dat kader wat druk uitoefenen op de omzet in de VS, maar onze analist verwacht dat dit zal worden gecompenseerd door kostenbesparingen en normalisatie van de toeleveringsketen.

Dat alles maakt dat de supermarktgroep goed op weg blijft om de eerder gestelde verwachtingen voor 2023 te halen, inclusief een onderliggende EBIT-marge van “ten minste 4,0%”. Die marges zouden vanaf 2024 verder moeten verbeteren door een margeherstel in Europa, waar lagere energiekosten en het uitblijven van stakingen het marstempo moeten opdrijven. Grote aanpassingen aan het waarderingsmodel zijn daarom niet te verwachten en dus is er geen impact op “Kopen”-advies en 34 euro koersdoel.