Mee met de markt: "Jojomarkten"

Uit het departement: "Beursblik in een notendop"

Biden's hernieuwde oorlogswaarschuwing stuurt Wall Street naar de kabeljauwskelder (-2,1%), terwijl Azië er zijn neus voor ophaalt (China: +0,2%, Japan: -0,4%). Europa verloor eerder op de dag zo’n 0,6% omdat het beursvloer te vroeg voor het ledikant ruilde. Vuurwerk gemist, maar dat is misschien goed. Op Wall Street bleef immers enkel de sector van de consumer staples in positief terrein (+0,9%), terwijl IT (-3%), telecom (-3%) en duurzame consumentengoederen (-2,6%) net iets te exotisch werden beschouwd om veilig te zijn.

Bokkensprongen

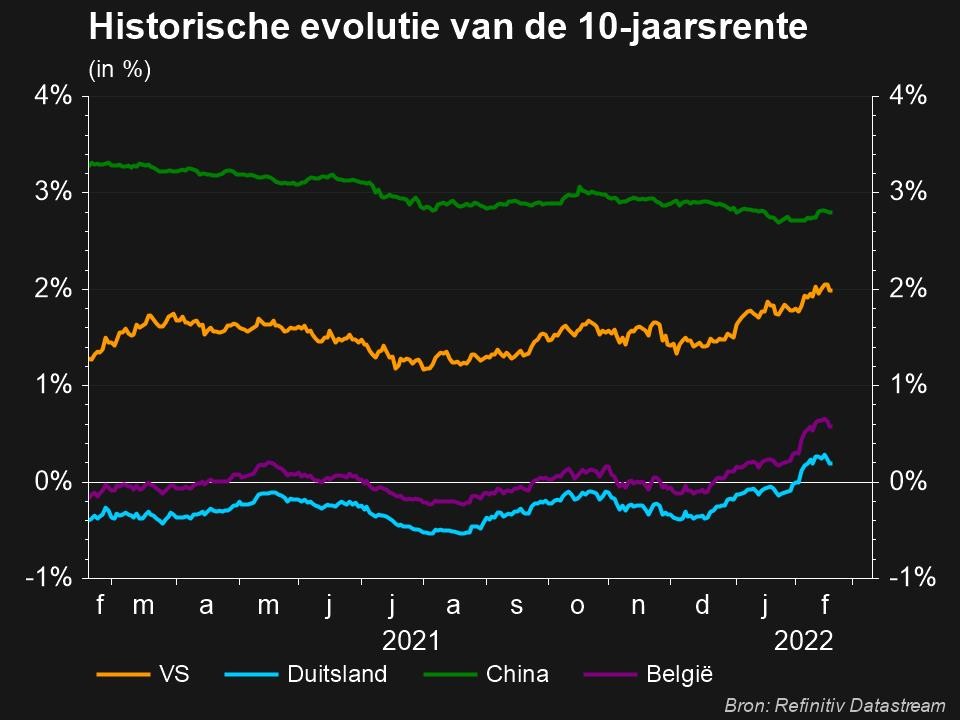

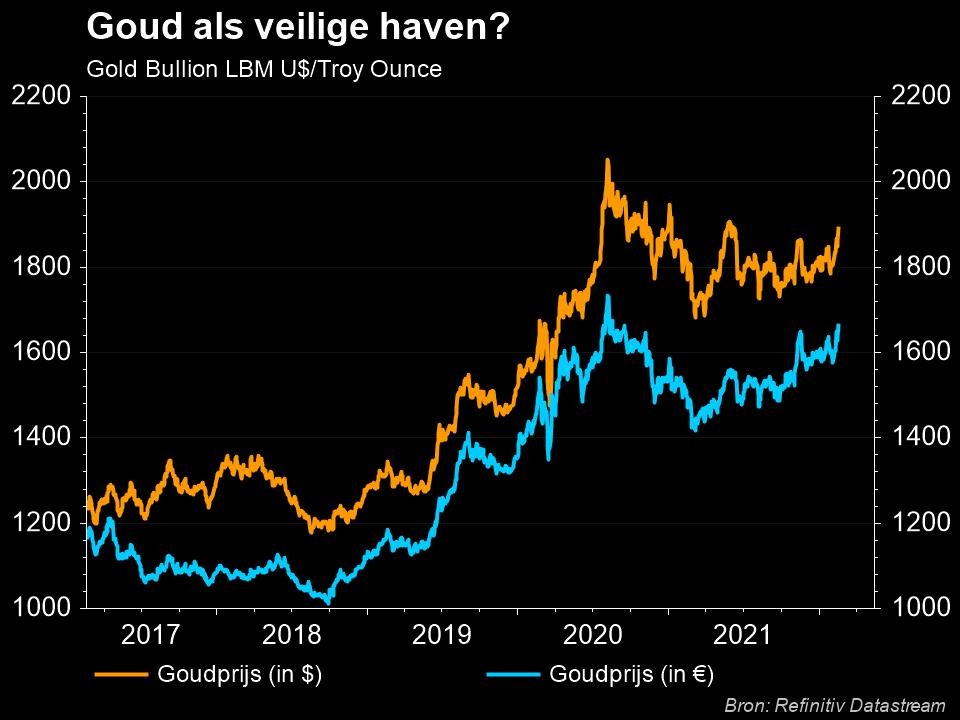

De vluchtmunten maakten ook gekke bokkensprongen. De Japanse Yen en de Zwitserse frank gingen in eerste instantie hoger ten opzichte van de munten van de handelspartners, om die winst nadien te verliezen. Zelfs het goud gaf een stukje van zijn recente winsten terug en noteert met 1891 dollar per ounce een zucht onder zijn hoogste peil in acht maanden. Ook de obligaties floreerden. De 10-jaarsrente daalde weer tot 1,98% in de VS en 0,24% in Duitsland, terwijl vooral de Europese korte termijn rente opnieuw onder druk kwam te staan (tot -0,43%). Er worden dan ook meer en meer vragen gesteld bij een (vooralsnog) sneller dan verwacht ingrijpen van de ECB, met name uit vrees voor ongewenste neerwaartse druk op een sowieso fragiele economie.

We eindigen deze week, zoals we het al een vijf dagen ervaren: op en neer, en op en neer. Jojobeurzen.

Dan toch Amerikaanse diplomatie?

De reden waarom er in Azië niet meer gevreesd wordt voor een escalatie is te wijten aan de Amerikaanse minister van Buitenlandse Zaken Antony Blinken. Die stemde in met een ontmoeting met de Russische minister van Buitenlandse Zaken Sergei Lavrov, eind volgende week, op voorwaarde dat Rusland Oekraïne niet binnenvalt. De hoop op een diplomatieke oplossing laaide daardoor alweer snel op, zodat de wereldwijde beursbarometer, inclusief die van technologie-aandelen, plots weer van herfst naar lente draaide. Indien de gesprekken op niets uitdraaien, dan zal die winst snel verdampen, natuurlijk.

Speeches en Japan

Over naar de speeches van gisteren, onder meer die van Fed-directeur James Bullard. Die herhaalde zijn oproep om de beleidsrente tegen juli te verhogen tot 1% om de hardnekkig hoge inflatie te bestrijden. Veel lawaai, en dat is altijd leuk, maar de markt prijst sowieso al een scenario in waarbij de kans op een eerste renteverhoging met 50 basispunten in maart op zo’n 33% wordt gezet. Ook Fed directrice Loretta Mester is voorstander van een snel ingrijpen. Weghollende inflatie tem je immers het best zo vroeg mogelijk.

Zo ook in Japan, waar de energieprijzen het meest stegen in 41 jaar, maar waar de inflatie in januari niettemin beperkt bleef tot 0,5% op jaarbasis. Een maand eerder was dat nog 0,8%. De consumentenprijzen bleven met een stijging van0,2% ver onder het streefcijfer van 2% van de Bank Of Japan, die daardoor kan volharden in zijn visie en overtuiging dat de inflatie van tijdelijke, voorbijgaande, aard is.

Wat staat er vandaag op het menu?

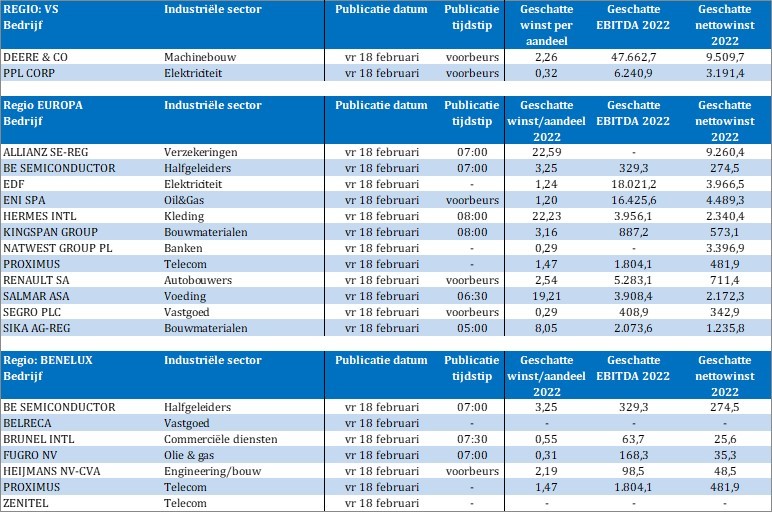

Vandaag staan er niet heel erg veel bedrijven met een cijferrapport over het vierde kwartaal klaar, maar ze zijn niettemin alweer interessant om de ochtendlijke koffie op te leuken. We kijken uit naar BE Semiconductor, Brunel, Fugro, Heijmans, Proximus, Allianz, EDF, Hermes, Renault, Sika, Deere en PPL.

Op macro-economisch vlak staan er geen grote kanonnen opgesteld, want die bewaken de Russisch-Oekraiense grens. Naast de Japanse inflatie krijgen we in Europa en België de evolutie van het consumentenvertrouwen in januari, naast een inzicht in de Franse arbeidsmarkt. En dan is het tijd voor weekend, als we de huidige werkdag eventjes niet meerekenen natuurlijk.