Mee met de markt: "Recordreeks"

Uit het departement: "Beursblik in een notendop"

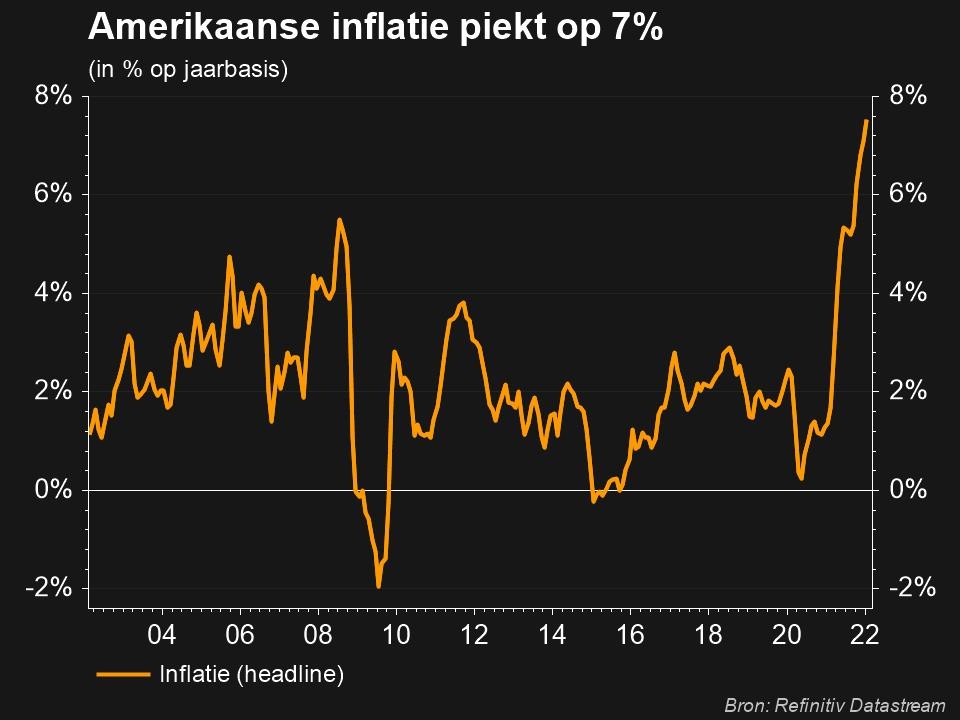

Het volledig beleggersuniversum kromde zich gisteren tot het punt waarom de Amerikaanse inflatiecijfers over januari gepubliceerd zouden. De nog voor hun geboorte roemrucht geworden dataset bleek koren op de molen van de partijen die speculeren op een bijzonder agressieve monetaire verstrakking door de Fed: de gemiddelde prijsstijging versnelde in januari van 7% tot een recordhoogte 7,5% op jaarbasis, terwijl op 7,3% werd gemikt. De kerninflatie, dat geen rekening houdt met voeding en energie, steeg van 5,5% tot 6%, terwijl op 5,9% gemikt werd. Maar de maand-op-maandverandering bleef steken op 0,6%, wat de these van een eerste afkoeling ook ondersteund.

Rentes schieten verder door

Hemel en hel, duivel of engel; feit is dat de prijsdruk in belangrijke mate blijft ontstaan uit de sector van tweedehandswagens, wat dan weer zijn wortels vind in de problemen op de automarkt, en dus de chipmarkt. De Amerikaanse 10-jaarsrente doorbrak de 2%-grens (tot 2,03%), terwijl de 2-jaarsrente 11 basispunten steeg tot 1,59%, een nieuwe cyclische recordhoogte. De dollar eindigde na een wilde rit dan toch hoger, met dank aan de rentesteun (€1 = $1,1491).

De Europese beurzen hielden met -0,17% nog even stand, maar Wall Street werd bij de slotbel 1,8% lager gezet, met het grootste verlies voor groeiaandelen. De Nasdaq verloor 2,1%, terwijl de Hang Seng Tech index 1,9% lichter werd. De Aziatische beurzen hielden het hoofd trouwens koeler, met verliezen tot maximaal 0,7% en een uitschieter van -1,5% in India. Die verliezen worden trouwens ook geweten aan nieuwe covid-uitbraken.

Bedrijfsresultaten bezwijken niet onder inflatiedruk

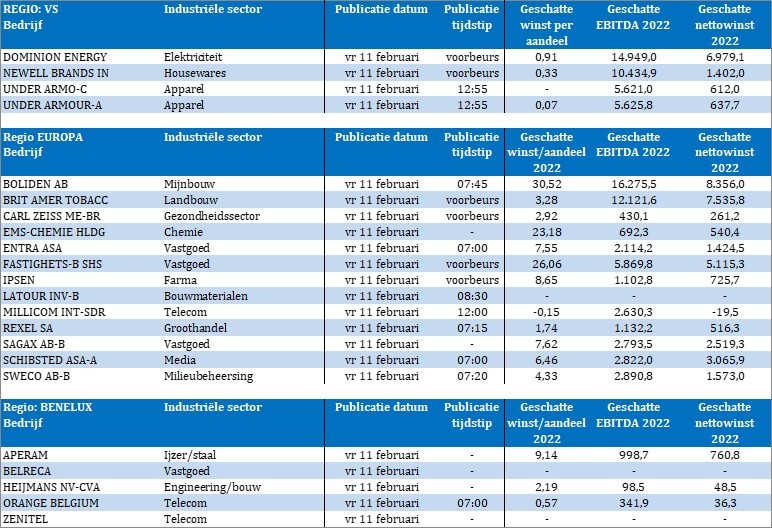

Men zou bijna vergeten dat beleggers gisteren ook getrakteerd werden op een massale hoeveelheid kwartaalcijfers. Dat aantal was hoog, maar niet genoeg voor een record, al voelde het voor marktwatchers toch wel zo aan. Door de band genomen waren er nauwelijks grote teleurstellingen, wat er op blijft wijzen dat bedrijven in topconditie zien en dat de aanhoudende economische groei zich blijft vertalen in kasstromen én redelijk optimistische vooruitzichten, ondanks inflatiedruk.

Op de metaalmarkten sloop de London Metal Exchange Index voor het eerst tot boven 4.800 punten. Dat is niet zomaar een record, maar een verdubbeling ten opzichte van de dieptepunten einde maart. De vraag vanuit de industrie blijft toenemen, in die mate dat het aanbod niet tot amper kan volgen.

Zwaargewicht Aluminium steeg gisteren tot een recordhoogte van 3.325 dollar per ton, terwijl de koperprijs opklom tot 4,6 dollar per pond en de zinkprijs aftopte op 3.750 dollar per ton. Ook de staalprijs steeg fors door tot 4.960 Chinese yuan per ton, het hoogste niveau in bijna 16 weken, om de jaarwinst op 10% te brengen. Vraagt u zich nog af waar de monsterwinsten van ArcelorMittal vandaan komen?

Chinese centrale bank volgt de Fed en de ECB niet

Als uitsmijter geven we graag mee dat de Chinese banken in januari 2022 een recordbedrag van 3,98 biljoen yuan aan nieuwe leningen verstrekten, wat veel meer is dan de marktprognoses van 3,69 biljoen yuan, en zelfs drie keer meer dan de 1,13 biljoen yuan in december. Dat reflecteert de pogingen van de centrale bank om de kredietverlening te herlanceren en zo de vertragende groei te ondersteunen.

De geldhoeveelheid M2 steeg ondertussen al met 9,8% op jaarbasis, ruim boven de prognose van 9,2%, terwijl het aantal uitstaande leningen met 11,5% aandikte. En dat allemaal terwijl de Fed en de ECB op de monetaire rem gaan staan. Het zegt veel over de wereldeconomie.x

Wat staat er vandaag op het menu?

Vandaag krijgen we opnieuw heel wat bedrijfsresultaten, al is dat aantal veel meer behapbaar dan de voorbije dagen. Op de rol staan onder meer Aperam, Heijmans, Orange Belgium, Boliden, British American Tobacco, Carl Zeiss, Ipsen, Latour, Millicom, Schibsted, Dominion Energy, Newell Brands en Under Armour.

Op macro-economisch vlak blijven beleggers na de Amerikaanse inflatiecijfers nogal verweesd achter. Enkel de sentimentsindicator van de universiteit van Michigan voor februari en het BBP-cijfer in het VK verdienen aandacht. Dat wordt in het land van Boris Johnson aangevuld met een inzicht in de private consumptie en de export- en importdata over het vierde kwartaal, én de industriële productie over december. Belangrijk voor het pond, maar waarschijnlijk iets minder voor uw portefeuille.