Luxe: een (Frans) groeiverhaal

Uit het departement: “C’est une belle histoire”

De Italiaanse luxegroep Zegna maakte in december haar opwachting op de beurs van New York dankzij een SPAC-deal die het bedrijf een waarde geeft van 2,4 miljard dollar. Zegna, opgericht als textielbedrijf en vandaag vooral bekend als een luxe kledingmerk voor heren, zet daarmee meteen de dominantie van Europa op het vlak van luxe nog eens in de kijker op de koerstabel van Wall Street. Collega Michel Ernst van CBC dook in de wereld van de luxemerken en kwam daarbij aan de top vooral Franse namen tegen.

LVMH is de grootste beursgenoteerde onderneming op ons continent, met een huidige marktkapitalisatie van ongeveer 350 miljard euro. Maar de luxesector als geheel is ook zeer representatief voor de Europese beurzen. Als we de marktkapitalisatie van LVMH, Adidas, Kering, Essilor-Luxottica en L'Oréal bij elkaar optellen, hebben we een marktkapitalisatie die ongeveer 14% van de Stoxx 600 Europe index vertegenwoordigt. Franse bedrijven domineren trouwens het luxesegment.

Luxe in verschillende categorieën

De wereldwijde luxesector bestaat uit 9 subsectoren en deze zullen in 2021 zo’n 1.140 miljard euro waard zijn, een daling van 9 tot 11% ten opzichte van 2019 (pre-pandemie), maar een stijging van 13 tot 15% ten opzichte van 2020 volgens Bain-Altagama. Voor de cijfers van 2021 houden ze rekening met de prestatie in de eerste drie kwartalen van het jaar, met een voorzichtige raming voor het vierde kwartaal.

Twee segmenten vertegenwoordigen 73,2% van de sector: luxeauto’s (Ferrari, Mercedes-Benz, Aston Martin, Porsche, Jaguar,...) zijn goed voor 551 miljard euro en persoonlijke luxeartikelen (horloges, juwelen, cosmetica, tassen, mode-accessoires) goed voor 283 miljard euro. De overige 9 segmenten (luxe woningen, luxe wijnen en gedistilleerde dranken, gastronomie, meubilair, kunstwerken, privéjets en -jachten en luxecruises) vertegenwoordigen 26,8% van de totale luxemarkt.

Handtassen, horloges, cosmetica,…

We leggen de focus op de markt voor persoonlijke luxegoederen en stellen vast dat deze in 25 jaar slechts twee keer een inzinking heeft gekend, namelijk tijdens de financiële crisis van 2008-2009 en tijdens de pandemie van 2020. Zo daalde de markt vorig jaar tot 220 miljard (-22% ten opzichte van 2019) om in 2021 naar verwachting een recordbedrag van 283 miljard te bereiken. 2021 zal onder meer het jaar van de opleving zijn geweest dankzij "compensatieaankopen": de pandemie en haar frustraties hebben veel mensen ertoe aangezet "zichzelf te trakteren" en dus meer luxegoederen te kopen. Lederwaren (tassen, riemen, enz.) nemen het grootste deel (62 miljard euro) voor hun rekening, net voor schoonheidsproducten (60 miljard), kleding (57 miljard) en luxehorloges (40 miljard). Schoenen en juwelen waren goed voor respectievelijk 23 en 22 miljard euro.

En naar verwachting zullen we ons ook in 2022 blijven trakteren op luxe: verwacht wordt dat de omzet in de luxesector volgend jaar tussen 300 en 310 miljard euro zal bedragen. En als we verder vooruit kijken, voorspelt Bain dat persoonlijke luxegoederen hun opwaartse trend tot 2025 zullen voortzetten, met een groei tussen 5% en 9% (samengesteld jaarlijks groeipercentage) om binnen vier jaar een omzet van 360-380 miljard euro te bereiken.

Wat zijn de belangrijkste trends?

1. China is de expansiemarkt bij uitstek voor de luxesector, maar er moet een onderscheid worden gemaakt tussen aankopen door Chinezen in het buitenland en in China. Zo vertegenwoordigden de luxeaankopen van Chinese consumenten in 2019 33% van de totale markt van 281 miljard euro (of 93 miljard euro), waarmee zij veruit de grootste consumentenpopulatie vormen in vergelijking met de Amerikanen (22%) en Europeanen (17%) die volgen. Maar tegelijkertijd werd slechts 11% van de wereldwijde aankopen in China gedaan (31 miljard euro), vergeleken met 32% in Europa en 30% in Noord- en Zuid-Amerika.

Wat de toekomst betreft, voorspelt Bain dat de Chinese consumenten tegen 2025 tussen 40% en 45% van de wereldmarkt (144-171 miljard euro) voor hun rekening zouden kunnen nemen, waarvan 25 tot 27% afkomstig is van de verkoop in China. Kleine kanttekening, als president Xi Jinping het beleid uitvoert dat hij afgelopen augustus in zijn toespraak over "gemeenschappelijke welvaart" heeft uiteengezet, zouden de rijken van het land discreter kunnen worden in hun levensstijl en zou de vraag van de middenklasse, die dol is op luxegoederen, kunnen afnemen.

2. De meest in het oog springende verandering op het vlak van luxe is de snelle invoering van e-commerce door consumenten en luxemerken. Het online marktaandeel is tussen 2019 (12%) en 2021 (22%) bijna verdubbeld tot 62 miljard euro. Bain voorspelt dat de e-handel in luxe tegen 2025 een aandeel van 28% tot 30% zal bereiken.

Een andere opvallende vaststelling naast online winkelen is dat het aandeel van winkels met één merk zich staande wist te houden (van 31% in 2019 tot 32% in 2021), terwijl andere kanalen een daling vertonen. De gespecialiseerde detailhandel in luxeproducten daalde van 20% in 2019 tot 16% in 2021. Warenhuizen daalden van 18% tot 15% en detailhandelszaken van 13% tot 12%.

3. Jongere klanten zijn in toenemende mate de drijvende kracht achter de groei van de luxesector. De Generatie X (geboren tussen 1965 en 1980) en de "babyboomers" (geboren tussen het einde van de oorlog en 1965) worden steeds meer vervangen door de generaties Y (geboren tussen 1980 en 2000) en Z (geboren vanaf het jaar 2000). De veertigers zullen tegen 2025 zelfs de meeste kopers vertegenwoordigen.

4. De tweedehandsmarkt (geraamd op 33 miljard euro in 2021) en de verhuurmarkt beginnen op te komen, vooral in de VS. Maar ook de Chinezen en de Fransen zijn tot deze praktijk overgegaan. Huren is minder gebruikelijk. Maar het begint ingang te vinden, vooral in de VS.

Franse luxebedrijven domineren

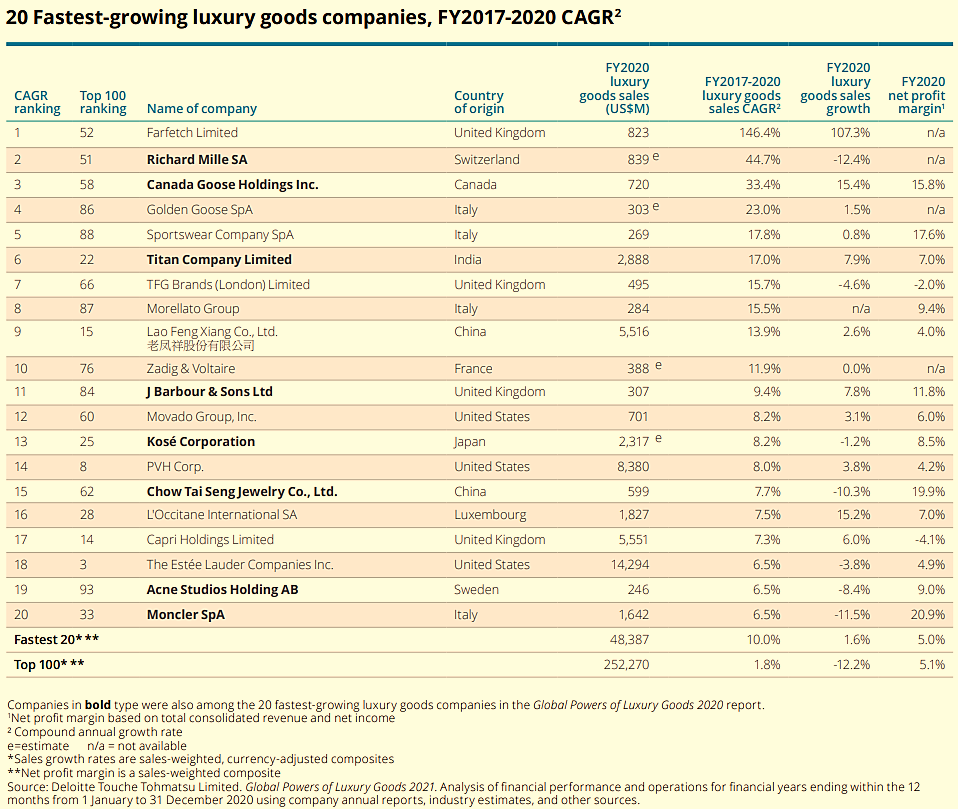

Volgens een door Deloitte opgestelde ranglijst, die is gebaseerd op cijfers voor 2020, domineert Frankrijk de sector meer dan ooit, met 5 bedrijven in de top 10 van de wereld. Naast LVMH, de onbetwiste leider, zijn er nog Kering (2e), L'Oréal (5e), Chanel (6e, een niet-beursgenoteerde onderneming) en Hermès (9e), dat dit jaar zijn intrede in de top 10 heeft gedaan. De VS worden vertegenwoordigd door twee ondernemingen, Estée Lauder en PVH (voorheen Phillips-Van Heusen), waarbij de laatste het bekendst is om zijn merken Calvin Klein en Tommy Hilfiger.

Opvallend daarbij is dat de rentabiliteit van de Franse merken ook hoger is dan het gemiddelde, gaande van 11,1% voor LVMH tot 21,7% voor Hermès.

De uitdagers

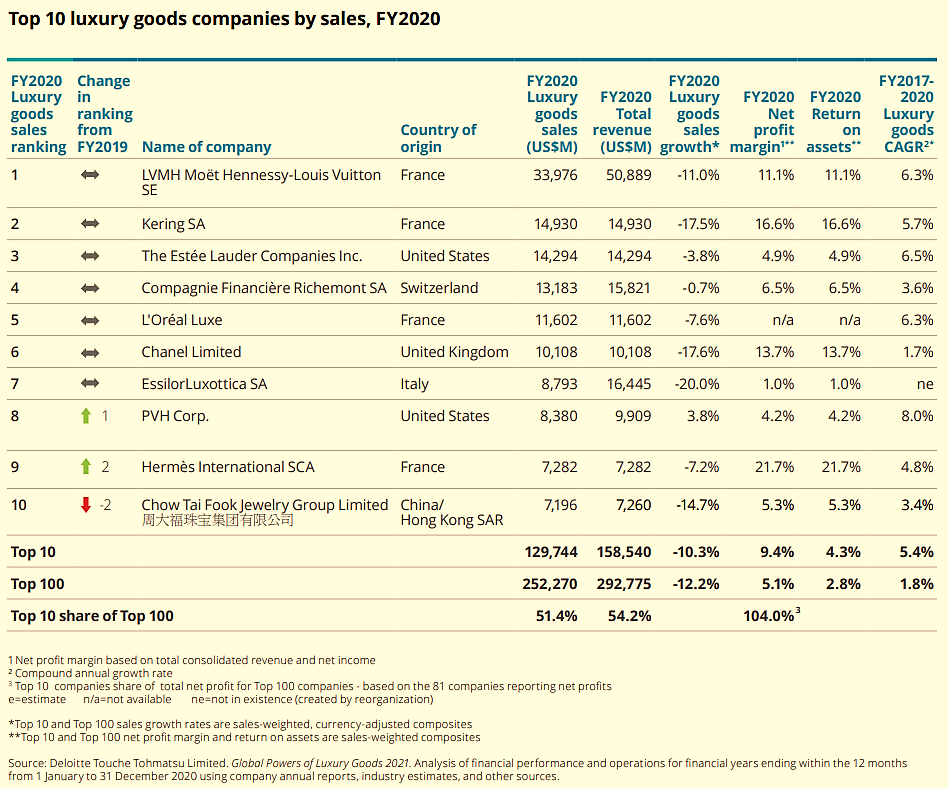

Hoewel de bovengenoemde bedrijven momenteel een solide positie innemen in de luxesector, moet worden opgemerkt dat ook veel uitdagers zeer aanzienlijke groeicijfers laten zien en op termijn de positie van sommige van de huidige leiders kunnen bedreigen. Farftech (een in 2008 opgerichte modewebsite die internationaal aanwezig is en merken en ontwerpers uit de hele wereld aanbiedt) heeft bijvoorbeeld een omzetgroei van 146,4% geboekt en staat nu al op de 52e plaats in de wereldranglijst voor luxeartikelen. Het Zwitserse bedrijf Richard Mille (luxehorloges) staat op de tweede plaats in deze ranglijst van snelgroeiende bedrijven, vóór Canada Goose (luxeoutdoorkleding).