Italiaanse overwinstbelasting duwt banken kopje onder

Uit het departement: “Zieltogende economie nekt zichzelf”

Er is nogal wat opschudding in Italië, meerbepaald in het bankwezen. De overheid keurde namelijk nogal verrassend een eenmalige belasting van 40% goed op de winst die banken maken dankzij de gestegen rentetarieven. Die stijging werd doorgerekend in hogere kredietkosten, zonder dat de spaarrentes evenredig mee stegen. De hogere rentemarge is een doorn van het oog van de regering, die de opbrengst van die overwinstbelasting wil gebruiken om hypotheekhouders te helpen. Eerder al beslisten landen zoals Spanje en Hongarije tot vergelijkbare overwinstbelastingen. De Italiaanse bankenindex keldert vandaag zo’n 6%.

Beursreactie

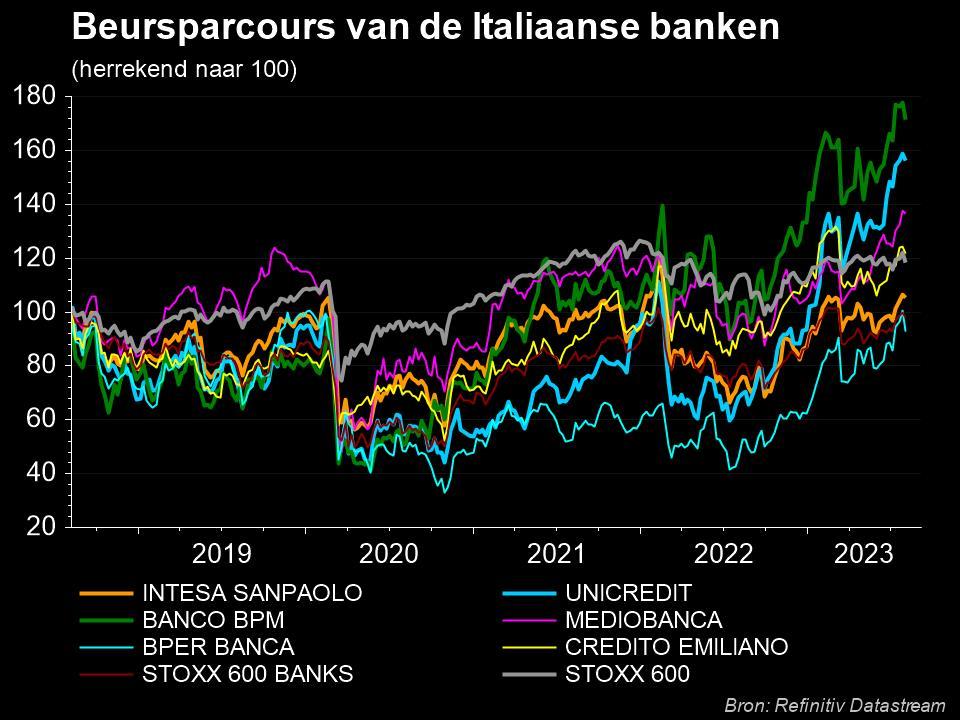

De Italiaanse bank verliezen meteen fors terrein, al moet gezegd dat de sector het de voorbije jaren wel goed hersteld van de covid-crisis.

- BPER Banca : - 7,4%

- Intesa Sanpaolo: -7,1%

- Banco BPM: -6,7%

- UniCredit: -5,8%

- Finecobank: -7,5%

De Italiaanse verliezen stopten niet aan de grens. Ook andere Europese banken stonden onder druk.

- Commerzbank: -3,4%

- Deutsche Bank: -2,2%

- BNP Paribas: -1,8%

- KBC: -0,8%

Stijgende winsten steken de ogen uit

De rechtse regering in Rome uitte recent al herhaaldelijk forse kritiek op de bankensector. Die zou de hogere rente niet voldoende doorberekenen aan depositohouders, maar de druppel die de emmer deed overlopen kwam er pas door de publicatie van de recente kwartaalcijfers. Daarin werden recordwinsten gemeld door zowat alle belangrijke Italiaanse kredietverstrekkers. De Italiaanse topbank Intesa Sanpaolo zei eind vorige maand te verwachten dit jaar meer dan 13,5 miljard euro te kunnen opstrijken uit deze nettorentemarge.

Volgens ratingbureau DBRS Morningstar hebben de vijf grootste banken van Italië in de eerste helft van 2023 in totaal 10,5 miljard euro winst geboekt, vlot 64% meer op jaarbasis. “De prestaties werden gestimuleerd door een hogere nettorente, veerkrachtige nettoprovisies en een sterke kostenbeheersing”, klinkt het. Omdat die resultaten in de hele sector gemiddeld beter dan verwacht waren, konden de banken de winstverwachtingen voor het hele jaar verder optrekken, vooral omdat het renteverschil tot nu toe stabiel blijft.

3 miljard euro opbrengst, of meer

Concreet zal de belasting van toepassing zijn op “overtollige” nettorente inkomsten (NII) in 2022 en 2023, ten gevolge van de hogere rentetarieven. Met die marge wordt gewezen op de inkomsten die banken halen uit het verschil tussen kredietrente en depositorente. De belasting zal worden toegepast op de NII die met meer dan 3% op jaarbasis aandikte in 2022 ten opzichte van 2021, en met meer dan 6% in 2023 ten opzichte van 2022. Banken moeten de belasting binnen zes maanden na afloop van het boekjaar betalen.

Negatief voor de hele sector

De regering van premier Meloni verwacht om iets minder dan 3 miljard euro binnen te rijven met de maatregel, al liggen de schattingen van sommige analisten hieromtrent hoger. Bank of America schat dat de nieuwe belasting de Italiaanse banken tussen 2% en 9% van hun winst kan kosten. Voor Citigroup ligt de lat zelfs op ongeveer 19% van de nettowinst, op basis van de momenteel beschikbare gegevens. De belasting wordt een “substantieel negatief element” genoemd voor de hele sector banken, gezien het nadelige effect op het kapitaal, op de winst én op de kosten van het eigen vermogen van de bankaandelen.

En wat met de overheid?

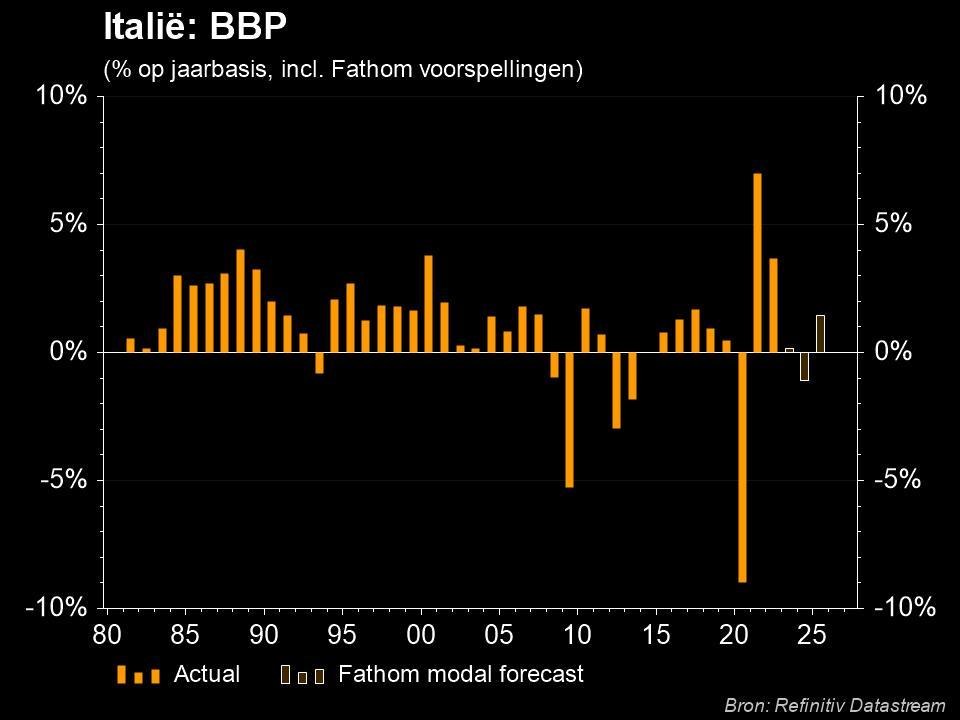

Tegenover de drang om geld te zoeken staat een blijvend en huizenhoog gegeven: de Italiaanse staatsschuld is in een barslechte toestand. De torenhoge schulden zorgen vandaag voor een stijging van de rentekosten, waardoor de overheidsbegroting minder inkomsten heeft. En net die inkomsten zouden naar investeringen moet vloeien, maar gaan in de realiteit naar het onnodig dure staatsapparaat.

En dat is niet nieuw, want de Italiaanse economie scoort al drie decennia groeicijfers die ver onder het Europese gemiddelde liggen, waardoor de belastinginkomsten stelselmatig zijn gedaald. Dat wordt al tijdenlang gecompenseerd met nieuwe schulden, waardoor de rentesneeuwbal vandaag een erg grote bedreiging is voor het land. De echte oorzaken van de trage groei zijn genoegzaam bekend

- Invasieve, dure en inefficiënte bureaucratie, die de economische activiteit vaak belemmert in plaats van helpt.

- Verouderde infrastructuur, zowel materieel als immaterieel, door de afname van overheidsinvesteringen en het gebrekkige vermogen om particuliere investeringen voldoende te stimuleren.

- Een productiesysteem dat bestaat uit te kleine bedrijven, die er niet in slagen een gunstig klimaat te creëren voor onderzoek en ontwikkeling, innovatie en de snelle verspreiding ervan.

- Regels die worden gekenmerkt door een veelheid aan wetten, vaak tegenstrijdig met elkaar en "gelaagd", wat gepaard gaat met een zeer slechte capaciteit voor "handhaving", in termen van het afdwingen van naleving.

- Zeer trage civiele rechtspraak, weinig in staat om gebruik te maken van technologische innovatie en digitale middelen die vandaag beschikbaar zijn.