Goedkope aandelen in de Benelux: EV/EBITDA-benadering

Uit het departement: “Dat analistenlingo soms wat mystiek kan zijn”

Als belegger kan je geen financieel bericht lezen, zonder vroeg of laat te struikelen over afkortingen die door analisten makkelijker uit de mouw worden geschud dan Geert Hoste in betere tijden koningsgrappen ophoestte. En zelfs als die termen niet inbegrepen zijn in iets dat u leest van analisten, zou u zich er zeker vragen bij moeten stellen: waarderingscijfers zoals de koers/winst verhouding of de EV/EBITDA geven namelijk een beknopt en nuttig inzicht in de waardering. Dat laat toe om om snel een vergelijking te maken met sectorgenoten en andere sectoren. We bekijken een stand van zaken in de Belgische coverage van KBCS.

Winst doet er niet (helemaal) toe

De nettowinst is zowat de slechtst mogelijke manier om de waardering van een bedrijf te bepalen. Dat cijfer volgt namelijk een brede waaier aan elementen die omwille van fiscale of boekhoudkundige redenen de onderliggende werkelijkheid verdoezelen. De best mogelijke waarderingsmethode is dan weer om nauwgezet de verwachte cash flows in te schatten voor een periode van 10 jaar en die te herberekenen naar vandaag. Dat is helaas een moeilijke oefening die nogal wat inzicht, kennis, opleiding én inschattingskunsten vereist.

EBITDA en EV/EBITDA

De gulden middenweg is het gebruik van de EBITDA. Deze veelgebruikte term is de afkorting is van “Earnings before Interest, Taxes, Depreciation and Amortization”. In Vlaamse bewoordingen wordt dat “de winst voor aftrek van rente, belastingen, afschrijvingen en waardeverminderingen”, oftewel bedrijfskasstroom. Dat cijfer wordt berekend door van de gerapporteerde omzet alle kosten af te trekken die betrekking hebben op de dagdagelijkse werking (personeelskosten, kostprijs van basismaterialen, …). De EBITDA geeft met andere woorden de winstgevendheid van de operationele activiteiten van een bedrijf weer. Een groot voordeel van dit cijfers is de hoge transparantie: het wordt door alle beurshuizen wereldwijd gebruikt, waardoor de inschattingen van verschillende analisten gemakkelijk vergeleken kunnen worden met de publicatie van nieuwe kwartaal- of jaarcijfers.

Het bekomen EBITDA-cijfer wordt nadien afgezet tegen de ondernemingswaarde (“Enterprise value”, of EV). Dat cijfer bestaat uit de marktwaarde, verhoogd met de netto schuldpositie. Een hoge EV/EBITDA verhouding in vergelijking met andere bedrijven wijst er op dat beleggers bereid zijn om extra te betalen, in relatieve termen, dan voor andere aandelen. Dat kan goede redenen hebben, bijvoorbeeld omdat de onderneming in kwestie sneller groeit of hogere winstmarges heeft. Maar het kan ook wijzen op een overwaardering. Anderzijds geeft een laag cijfer mogelijk een (onterechte?) onderwaardering aan, al kan het natuurlijk ook op structureel lage marges of andere problemen wijzen. Een “gemiddeld” EV/EBITDA-cijfer bestaat niet, omdat verschillende sectoren anders gewaardeerd worden.

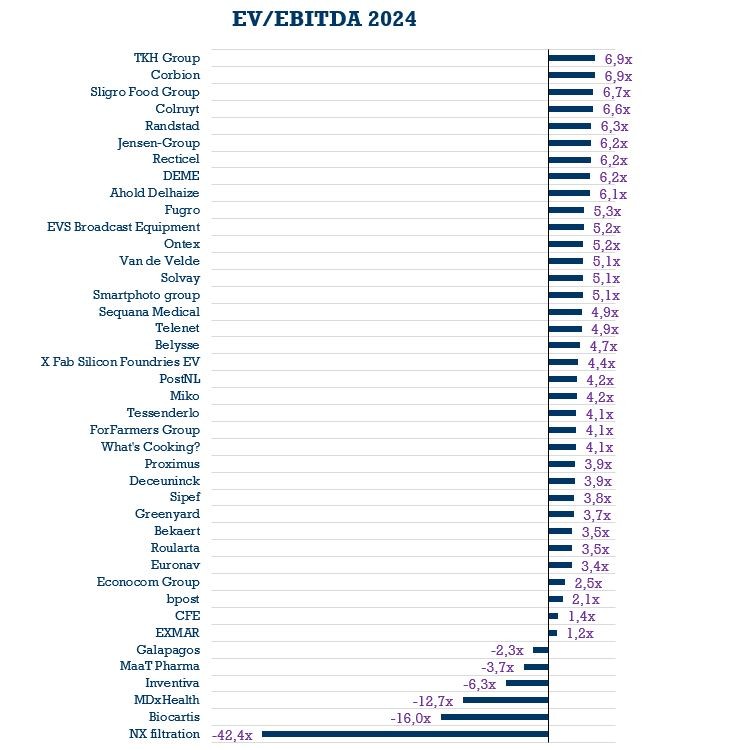

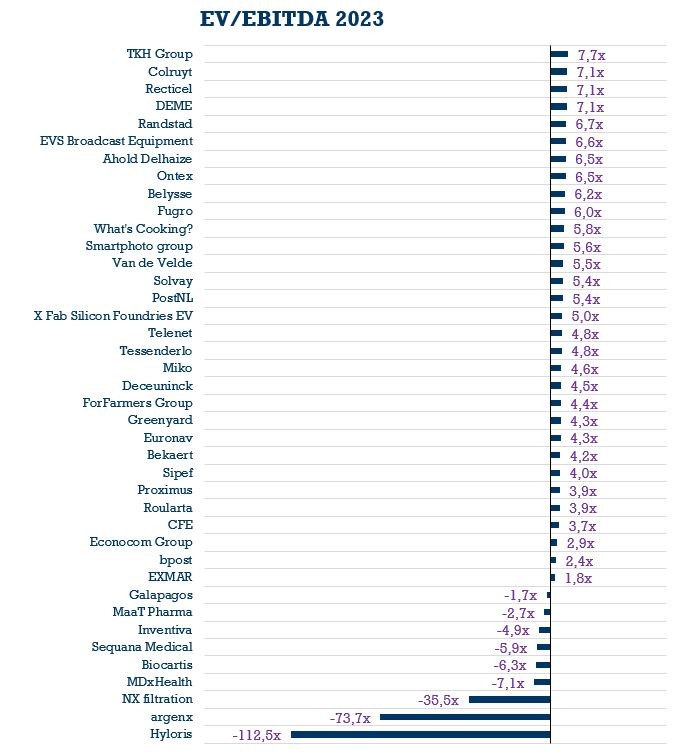

De goedkoopste Belgen en Nederlanders

Onderstaande tabellen geven de rangschikkingen aan van de huidige inschattingen van KBC Securities voor de door hen opgevolgde bedrijven. We maakten het overzicht op van de meest negatieve cijfers naar ergens in de buurt van 6x a 7x.Voor 2023 behoren Galapagos, MaaT Pharma, Inventiva, Sequana, Biocartis, MDxHealth, NX Filtration Hyloris en zelfs argenx tot de negatieve cijfers. Logisch, want die bedrijven investeren vandaag een pak geld om in de (nabije?) toekomst omzetten en winst te kunnen genereren. De laagste positieve cijfers zijn onder meer voor bpost, Econocom, CFE, Euronav, Exmar, Roulara, Sipef en Proximus.

Opgepast voor valkuilen

De EV/EBITDA-verhouding is echter niet verheerlijkend. Het kan bijvoorbeeld enkel gebruikt worden voor bedrijven met een industriële of dienstenactiviteit. De waardering van bijvoorbeeld banken, verzekeraars, vastgoedbedrijven en/of holdings gebeurt op andere variabele, die eigen zijn aan deze sectoren. Critici wijzen er ook (terecht) op dat de EBITDA geen rekening houdt met de structuur van de balans. Een kapitaalsintensief bedrijf, bijvoorbeeld een producent van bouwmaterialen, moet meer investeren dan bijvoorbeeld een supermarktketen en zal dus veel hogere afschrijvingen hebben.

Om dat verschil te corrigeren is het beter om naar het EBIT-cijfer te kijken, hoewel niet alle bedrijven dit rapporteren. Tot slot is nog de samenstelling van de EBITDA: sommige kosten zijn eenmalig van aard (bijvoorbeeld diegene gerelateerd aan een grote overname) en moeten daarom worden uitgezuiverd. Dat wordt opgevangen door de publicatie van een REBITDA-cijfer : daaronder wordt de recurrente (of terugkerende) EBITDA verstaan, oftewel de EBITDA zonder uitzonderlijke kosten. Ook hier wordt echter al te vaak voor de weg van de minste weerstand geopteerd: sommige bedrijven rapporteren elk jaar dezelfde eenmalige kosten en proberen op de manier de werkelijkheid wat mooier voor te stellen dan ze is.En tot slot is de waarheid van vandaag soms de leugen van morgen. Of hoe de inschattingen van elke analist ook maar gewoon inschattingen zijn. Op basis van nieuwe data kunnen en zullen de inschattingen veranderen, wat ook de verhouding zal aanpassen, zowel in positieve als in negatieve zin.