Amerikaanse centrale bank gooit ankers uit

Uit het departement: "Einde van twee decennia rentedalingen"

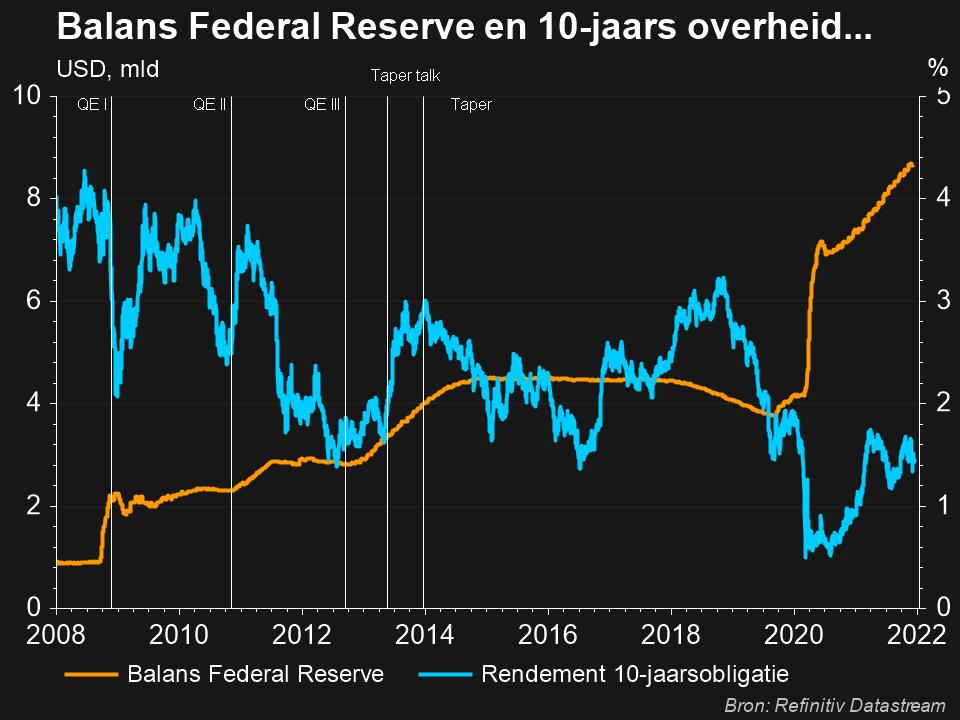

Er werd weken naar uitgekeken naar de vergadering van de Amerikaanse centrale bank gisteren en de Federal Reserve deed wat algemeen verwacht werd, waardoor de aandelen- en de obligatiemarkten op geen enkele manier verrast werden. De boodschap dat de belangrijkste rente unaniem ongewijzigd gelaten werd op 0,00% tot 0,25%, het vooruitzicht op drie renteverhogingen in 2022 én een versnelling van de afbouwsnelheid van het maandelijkse obligatie-opkoopprogramma (van 15 tot 30 miljard dollar) waren op voorhand netjes door getelefoneerd. Het nieuws ligt helemaal in lijn met het economische scenario van KBC Economics. De 10-jaarsrente bewoog nauwelijks, terwijl ook de dollar alweer een pas op de plaats maakte.

Snellere tapering

De versnelling van de tapering moet het eens 120 miljard dollar inkoopprogramma van activa formeel doen aflopen tegen maart 2022. Dat werd mogelijk gemaakt door de positieve impact van vaccinaties en stevige ondersteuning op de economie en de werkgelegenheid, wat onder meer leidde tot een erg stevige banengroei

Inflatiedreiging

Fed-topman Powell liet wel optekenen dat onevenwichtigheden in vraag en aanbod als gevolg van de pandemie en de heropening van de economie wel nog duidelijk blijven bijdragen aan de hoge inflatie. Die inflatie-opstoot is niet langer van tijdelijke aard, zoals eerder werd aangegeven, en opwaartse inflatie risico’s primeren boven neerwaartse groeirisico’s. Fe inflatievooruitzichten van de Fed stegen van 4,2% tot 5,3% voor 2021 en van 2,2% tot 2,6% voor 2022, van 2,2% naar 3% voor 2023. De Fed verwacht dus nog steeds dat de inflatie gedurende de beleidshorizon boven de inflatiedoelstelling zal uitkomen, ondanks een verwachte stijging van de beleidsrente tot 2% - 2.25% tegen einde 2024.

De Fed geeft verder voorlopig amper gewicht aan de mogelijke omikrondreiging. De dynamiek van het groeipad is iets anders dan in september, maar het totaalplaatje blijft intact: het mikt op 5,5% BBP-groei in 2021, 4% in 2022, 2,2% in 2023 en 2% in 2024. De werkloosheidsgraad zou sneller dan verwacht dalen tot 3,5% eind 2022, terwijl in september 2021 nog gemikt werd op 3,8%.

Eén en ander verklaart waarom waarnemers hun renteverwachtingen opgetrokken hebben tot een beleidsrente einde 2022 van zo’n 0,9%, wat in 2023 tot 1,6% kan doorstijgen. De inflatie wordt voor 2021 geraamd op 5,3%, voor 2022 op 2,6% en voor 2023 op 2,3%. Qua economische groei wordt voor 2021 niet langer gemikt op 5,9%, maar wel op 5,5%. Die groei moet in 2022 aftoppen tot 4,0%, licht boven de eerdere schatting van 3,8%, en kan in 2023 2,2% bedragen, tegenover een eerdere 2,5%.

De visie van KBC Economics

KBC Economics stelde in zijn meest recent vooruitzichten al dat de inflatie in alle geavanceerde economieën blijft oplopen tot het hoogste peil in meerdere decennia. De economen handhaafden de verwachting dat de inflatie zowel in de eurozone als in de VS in de loop van 2022 geleidelijk zal afkoelen. Deze verwachting steunt op de verwachte stabilisatie van de energieprijzen, enige verlichting van de flessenhalzen in de wereldwijde aanbodketens en een normalisatie van de consumptiepatronen. Maar wij erkennen terzelfdertijd het risico dat tweederonde-effecten de inflatie hoger houden. Al zijn er vooral in de eurozone vooralsnog weinig aanwijzingen dat de hoge inflatie hogere inflatieverwachtingen creëert en een loon-prijsspiraal in gang zet. Dat zou nodig zijn om de inflatiedruk te verankeren.

Dat de Fed aan het kantelen is naar een meer restrictieve koers inzake monetair beleid werd eveneens in het scenario opgenomen. KBC verwachtte (en doet dat nog steeds) dat de Fed het tempo van de afbouw van haar aankoopprogramma (tapering) vanaf januari zal verdubbelen tot 30 miljard dollar per maand. Dat maakt een eerste renteverhoging tegen het einde van het tweede kwartaal van 2022 mogelijk. Deze zou worden gevolgd door twee bijkomende renteverhogingen van 25 basispunten in de tweede jaarhelft.

Ondertussen neemt de ECB een veel voorzichtigere houding aan. De toegenomen onzekerheid door de opkomst van de omikronvariant maakt uitstel van duidelijkheid over de post-PEPP-wereld tot begin 2022 waarschijnlijker. KBC blijft voor de ECB bij de verwachting dat haar beleidsrente in 2022 niet zal verhogen. Het verwachte groeicijfer voor het reële bbp van de eurozone over gans 2021 bedraagt 5,0%, maar het groeicijfer voor 2022 werd recent neerwaarts herzien van 4,2% tot 3,5%. Dit neemt evenwel niet weg dat de economische groei naar historische maatstaven krachtig zal blijven. Daarvoor zorgen de inhaalvraag van de consumenten (gevoed door de nog steeds hoge gezinsspaarquote), de uitkeringen uit het NGEU-fonds (die de investeringen van de overheid en de privésector zullen ondersteunen) en het zeer accommoderend monetair beleid.

Impact

Noch de 2-, noch de 10-jaarsrente bewoog gisteren, niet in de VS en niet Europa. De boodschap werd op voorhand immers netjes doorgetelefoneerd naar de markt. Dat zien we ook op het vlak van de dollar, die zo stabiel bleef als Jan Becaus (€1 = $1,1295). Op sectorniveau is het verdict van de aandelenbeleggers eveneens duidelijk: Wall Street won vlot 2%, met Big Tech en Healthcare op kop, ten koste van alles wat groeigevoelig is (grondstoffen, energie, industrie). Ook in Azië en Europa werd dat plaatje bevestigd. Aandelenbeleggers maken zich geen zorgen, of toch niet vandaag: een stabiel stijgend rentepad hoeft dan ook geen bedreiging te zijn als dat hand in hand loopt met een gestaag groeiende economie.