Economische Vooruitzichten mei 2022

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- Naast het menselijk leed oefent de Russisch-Oekraïense oorlog ook opwaartse druk uit op de energie- en algemene grondstoffenprijzen. Wij bevestigen ons basisscenario dat de olieprijzen zich in de buurt van hun hoogtepunt bevinden, de komende kwartalen hoog zullen blijven en daarna slechts geleidelijk opnieuw zullen dalen. De aanhoudende discussie in de EU over een embargo op de invoer van olie uit Rusland, waarschijnlijk met een langere overgangsperiode voor een aantal Centraal-Europese landen, draagt bij tot de onzekerheid. Het grootste risico vloeit echter niet zozeer voort uit de markt voor ruwe aardolie zelf, maar veeleer uit de zeer krappe markt voor oliedistillaten. Bovendien heeft de onzekerheid over de oorlog in Oekraïne in de eerste plaats gevolgen voor de gas- en elektriciteitsprijzen. In tegenstelling tot de VS, die veel meer zelfvoorzienend zijn op energiegebied, blijft de EU (voorlopig tenminste) immers sterk afhankelijk van de invoer van Russisch gas.

- De inflatieschok die door de grondstoffenprijzen werd veroorzaakt, breidt zich uit in de VS en de eurozone. Hij houdt niet langer uitsluitend verband met de energie- en algemene grondstoffenprijzen, maar breidt zich meer en meer uit naar de andere CPI-componenten. Het feit dat de inflatie meer en meer in de economie verankerd raakt, komt ook tot uiting in de verwachtingen die ingeprijsd zijn in de inflatieswaps. Die inflatieverwachtingen zijn weliswaar (nog) stabiel in grote lijnen, maar ze hebben ondertussen wel een hoger plateau bereikt. Ze houden op dit moment rekening met een verwachte gemiddelde jaarlijkse inflatie van ongeveer 3% in de eurozone voor de komende 10 jaar, ruim boven de inflatiedoelstelling van de ECB van 2%. Wij verwachten dat de headline-inflatie in de VS en de eurozone langer hoger zal blijven maar in de loop van 2023 geleidelijk weer zal afnemen in de richting van de 2%-inflatiedoelstelling van de ECB en de Fed.

- De reële bbp-groei in de VS stelde teleur in het eerste kwartaal. De Amerikaanse economie kromp ten opzichte van het voorafgaande kwartaal met 1,4% geannualiseerd. Dat was grotendeels het gevolg van de zwakke groei van de uitvoer. Het verzwakkende wereldwijde economische klimaat speelde hierin een belangrijke rol, onder meer als gevolg van de lockdowns in China. Ook de handelsgewogen appreciatie van de Amerikaanse dollar was een belangrijke drijvende kracht. Voor de rest van 2022 en 2023 verwachten wij dat de Fed erin zal slagen om voor een ‘zachte landing’ van de Amerikaanse economie te zorgen. De groei verzwakt in dat scenario tot net onder het potentiële groeitempo, zonder een uitgesproken recessie te veroorzaken.

- Ook in de eurozone was de kwartaalgroei in het eerste kwartaal zwakker dan verwacht (0,2% kwartaal-op-kwartaal). De groei bleef evenwel positief. Zwakke indicatoren voor de internationale handel, de industriële productie en voorlopende sentimentsindicatoren wogen op de groei in het eerste kwartaal, vooral na de start van de Russische invasie. Voor het tweede en derde kwartaal van 2022 blijven we uitgaan van een stagnatie van de economische groei in de eurozone. De eurozone zal kwetsbaar blijven voor de economische gevolgen van de oorlog in Oekraïne, de opwaartse schok van grondstoffenprijzen die daarmee gepaard gaat, de onder het potentiële groeitempo blijvende groei in de VS, de covid-gerelateerde lockdowns in China die de verstoring van de wereldwijde productieketens verergeren, en de impact van de eerste stappen richting normalisatie van het monetair beleid door de ECB.

- Tegen de achtergrond van een aanhoudend hoge en breder wordende inflatiedruk zetten de centrale banken hun beleidsnormalisatie voort. We hebben de verwachte piek van de huidige rentecyclus opnieuw opwaarts bijgesteld voor Tsjechië (tot 6%) en voor Hongarije (tot 7,50% voor de 3-maandes interbankenrente Bubor). In de VS heeft de Fed de eerste van een verwachte reeks van renteverhogingen met 50 basispunten doorgevoerd, nadat zij haar verkrappingscyclus in maart al begon met een eerste verhoging met 25 basispunten. Bovendien start de Fed momenteel geleidelijk haar kwantitatieve verstrakking op. Eens op kruissnelheid zal die neerkomen op een afbouw van de Fed-balans met 95 miljard USD per maand. Tot slot verwachten wij dat ook de ECB in juli aan de normalisatie van haar beleidsrente zal beginnen met een eerste renteverhoging van 25 basispunten. De normalisatie van de ECB zal weliswaar geleidelijker verlopen dan die van de Fed. In tegenstelling tot de Fed zal de verwachte piek van de ECB-rentecyclus (2%) bovendien negatief zijn in reële termen en onder het peil blijven dat wij als neutraal beschouwen voor de economie van de eurozone.

Uit de bbp-data voor het eerste kwartaal blijkt dat de economische groei in de belangrijkste westerse economieën teruggevallen is. Tegen de verwachting in dat de expansie zou aanhouden, kromp de Amerikaanse economie in het eerste kwartaal met 1,4% geannualiseerd. In de eurozone was de reële bbp-groei positief maar zwak, namelijk 0,2% kwartaal-op-kwartaal. Bovendien waren er aanzienlijke verschillen tussen de lidstaten. China ten slotte begon het jaar met een sterker dan verwachte bbp-groei van 1,3% kwartaal-op-kwartaal.

De bbp-cijfers voor het eerste kwartaal zijn echter niet veel meer dan een blik in de achteruitkijkspiegel, want de economische vooruitzichten werden snel overschaduwd door de oorlog in Oekraïne. De oorlog tussen Rusland en Oekraïne is nu zijn derde maand ingegaan, tot dusver zonder signaal dat het conflict snel zal worden opgelost. Hoewel de oorlog geografisch beperkt blijft, zijn de economische gevolgen ervan wereldwijd voelbaar. Van de grote economieën is de eurozone het meest blootgesteld aan de negatieve afgeleide effecten van de oorlog, voornamelijk omdat de regio sterk afhankelijk is van Russische energie-invoer. De VS zullen relatief minder worden getroffen omdat ze een grote energie-onafhankelijkheid hebben.

Europese energieschaarste

Zoals reeds vermeld in onze vorige edities, zijn de energieprijzen het belangrijkste transmissiekanaal waarlangs de oorlog in Oekraïne de belangrijkste macro-economische variabelen zal beïnvloeden, of meer specifiek, tot een hogere inflatie en een lagere economische groei zal leiden. Gelukkig stabiliseerden de energieprijzen enigszins de afgelopen maand. Zo schommelde de prijs voor een vat ruwe Brent-olie rond 105 Amerikaanse dollar. Dit is onder meer het gevolg van twee tegengestelde krachten. Enerzijds kwam er neerwaartse druk op de olieprijs door de bezorgdheid over de Chinese olievraag in de context van de strenge lockdownmaatregelen in het land. Anderzijds bleef de onzekerheid rond de Russische oliebevoorrading de prijzen ondersteunen, met name als gevolg van het dreigende EU-embargo op de invoer van Russische olie. Per saldo blijven we bij onze verwachting dat de olieprijzen tot eind 2022 boven de 100 dollar per vat Brentolie zullen liggen. Hoewel de risico's voor de nabije toekomst meer gebalanceerd geworden zijn deze maand, blijven ze toch eerder opwaarts gericht.

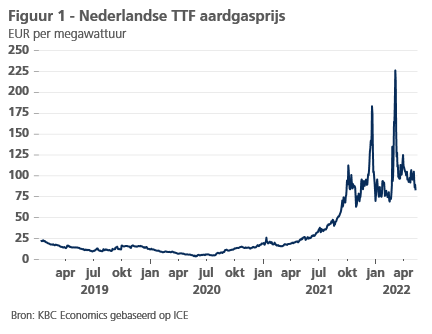

Ook de Europese aardgasprijzen (Dutch TTF) zijn gestabiliseerd, zij het op een hoog niveau van circa 100 EUR/MWh (figuur 1). Het besluit van Rusland om de aardgasleveringen aan Polen en Bulgarije stop te zetten (omdat deze landen niet voldeden aan de Russische eis om de gasfactuur in roebels te betalen) heeft de bezorgdheid over een bredere stopzetting van de gasleveringen aan Europa aangewakkerd. De situatie blijft uiterst onstabiel en verdere onderbrekingen van de Russische gasleveringen blijven op korte termijn het grootste neerwaartse risico voor onze economische vooruitzichten. In een pessimistisch risicoscenario van een abrupte stopzetting van de gasleveringen aan Europa zijn noodmaatregelen zoals gasrantsoeneringen onvermijdelijk. Dit zou de economische groei aanzienlijk belemmeren en de energieprijzen en de algemene inflatie sterk opdrijven. De economie van de eurozone zou in dat geval in een stagflatiescenario terechtkomen.

Toeleveringsketens opnieuw onder druk

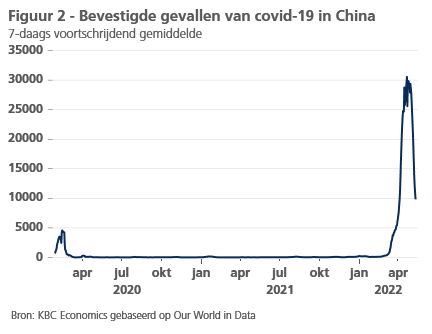

De bevoorradingsketens kwamen de voorbije maanden bijkomend onder druk te staan door de oorlog tussen Rusland en Oekraïne en de lockdowns in China (zie ook KBC Research Report van 29 april). Als reactie op de snelle toename van nieuwe covid-besmettingen, heeft de Chinese regering haar nultolerantiestrategie aangescherpt door uiterst strenge lockdowns af te kondigen in verschillende steden (figuur 2). Allerhande indicatoren wijzen erop dat hierdoor de flessenhalzen eind maart begonnen op te lopen. De gevolgen hiervan zullen de komende maanden steeds zichtbaarder worden. Gezien de onzekerheid over de duur van de huidige lockdowns en over de eventuele afkondiging van nieuwe lockdowns in andere grote steden (zoals Peking), vormen verdere verstoringen van de wereldwijde bevoorradingsketens een belangrijk risico.

Dat verstoringen in de bevoorrading een impact hebben op andere activiteiten in de productieketen werd vorig jaar duidelijk in de Europese auto-industrie toen er een wereldwijd tekort was aan halfgeleiders. De Europese economieën die het meest blootgesteld zijn aan dergelijke verstoringen vanuit China (d.w.z. de economieën met bedrijven die afhankelijk zijn van input van Chinese producenten) liggen doorgaans in Centraal- en Oost-Europa. De Chinese lockdowns zorgen zo dus voor extra tegenwind voor de Europese economieën die tevens het meest kwetsbaar zijn door de oorlog in Oekraïne.

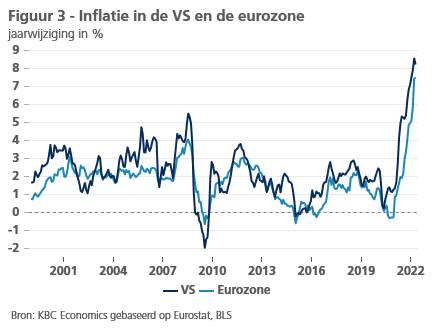

Wereldwijde inflatie krijgt bredere basis en loopt verder op

De inflatiedruk neemt nu al meer dan een jaar toe. De meest recente inflatiecijfers in de VS en de eurozone lagen op niveaus die al tientallen jaren niet meer bereikt zijn (figuur 3). Dit leidt tot een aanzienlijke druk op de koopkracht van de huishoudens en tempert de groeivooruitzichten. Terwijl de Amerikaanse economie grotendeels zelfvoorzienend is op het gebied van energie, wordt de Europese economie geconfronteerd met een uitgesproken verslechtering van haar internationale ruilvoet. Dat impliceert een algemene overdracht van welvaart naar netto-exporterende landen van energie. Nog zorgwekkender is dat de prijsdruk recent breder is geworden, met een merkbare stijging van de kerninflatie (exclusief energie- en voedselprijzen). Als gevolg van de snel stijgende landbouwprijzen is er daarnaast ook een toename van de voedselprijsinflatie voor consumenten aan de gang. De trend van hogere voedselprijzen wordt bijkomend versterkt door de oorlog, aangezien Oekraïne en Rusland tot de belangrijkste wereldwijde producenten van voedingsproducten behoren.

Wij gaan er daarom van uit dat de headline-inflatie langer hoger zal blijven en tot ver in 2023 boven het 2%-streefcijfer van de belangrijkste centrale banken zal blijven (zeker in de eurozone). De risico's op korte termijn blijven overwegend opwaarts gericht door de oorlog in Oekraïne en de toegenomen verstoring van de productieketen door lockdowns in China. De stevige en aanhoudende inflatieschok in de meeste westerse economieën houdt het risico in dat de inflatie meer structureel verankerd raakt, en dat het bijgevolg moeilijker zal worden voor centrale banken om de hoge inflatie weer uit het economische systeem te krijgen. Twee potentiële risicokanalen die nauwlettend in het oog moeten worden gehouden, zijn de ontwikkeling van de inflatieverwachtingen en de loonvorming, meer bepaald de loonontwikkeling nadat rekening is gehouden met de productiviteitswinsten (met andere woorden de arbeidskosten per eenheid product). In de VS mogen de ingeprijsde inflatieverwachtingen in de inflatieswapmarkt dan wel verankerd zijn op niveaus net boven de 2%-middellangetermijndoelstelling van de Fed, ze liggen nog steeds in lijn met resultaten uit het verleden. De arbeidsmarkt in de VS blijft evenwel krap, wat een opwaarts inflatierisico inhoudt mochten de arbeidskosten per eenheid product aanzienlijk stijgen.

In de eurozone daarentegen leidt de algemene toestand van de arbeidsmarkt nog niet tot een significante opwaartse loondruk. Al zijn er enkele tekenen aan de wand dat ook in Europa het risico toeneemt dat men in het loonvormingsproces rekening begint te houden met de stijgende inflatieverwachtingen. Zo stelde de invloedrijke Duitse vakbond IG Metall in de staalindustrie looneisen voorop van 8,2% voor de komende 12 maanden als compensatie voor de inflatie. Als er significant opwaartse loondruk komt dan zullen de centrale banken langer durende en krachtigere maatregelen moeten nemen om de inflatieverwachtingen weer in lijn te brengen met hun inflatiedoelstelling. Die maatregelen zouden hogere economische kosten, in termen van verloren bbp-groei, met zich meebrengen dan we nu opgenomen hebben in ons basisscenario.

Volgens de flash-raming is de geharmoniseerde inflatie in de eurozone licht gestegen tot 7,5% jaar-op-jaar in april. Dit cijfer lag in lijn met de marktverwachtingen. De energie-inflatie is enigszins vertraagd van 44,4% jaar-op-jaar in maart tot 38,0% als gevolg van de stabilisatie van de energieprijzen en de tijdelijke compensatiemaatregelen die een aantal regeringen van de eurozone hebben genomen. De afzwakkende energie-inflatie werd echter meer dan tenietgedaan door een verrassend krachtige versnelling van de kerninflatie van de goederen- en dienstenprijzen tot 3,5% jaar-op-jaar in april (ten opzichte van 2,9% in maart) als gevolg van een sterke prijsdruk aan de kostenzijde van de economie. Bovendien hield de voedselinflatie in april een sterk opwaartse trend aan en steeg zij meer dan verwacht met 6,4% jaar-op-jaar.

Wij verwachten dat de inflatie in de eurozone rond het huidige hoge peil zal blijven in de komende maanden. Vooral de energieprijsinflatie zal de prijsdynamiek blijven domineren in de komende maanden, met een belangrijk opwaarts risico dat uitgaat van het mogelijke invoerverbod op Russische olie en/of gas. Enig tegengewicht kan wel komen van eventuele regeringsmaatregelen om de gevolgen van de stijgende energieprijzen op de gezinnen te verzachten. We voorspellen dat de inflatie in de eurozone in 2022 op gemiddeld 7,3% zal uitkomen, maar in 2023 zal afnemen tot een (nog altijd forse) 4,0%.

In de VS blijft het huidige inflatiepad problematisch. Hoewel de inflatie jaar-op-jaar vertraagde in april dankzij statistische basiseffecten, versnelde de kerninflatie maand-op-maand tot 0,6%. Dit cijfer overtrof de meest extreme verwachtingen van de markt. Bij het nader bestuderen van de april-data springen enkele opvallende elementen in het oog. De stijging van de kerninflatie kwam vooral uit drie categorieën: huisvesting (gedreven door huurprijzen), transportgoederen (gedreven door prijzen van nieuwe auto’s vermits de prijzen van tweedehandsauto's daalden), en transportdiensten. Dit laatste werd in de hand gewerkt door een forse stijging van de prijs voor vliegtuigtickets (18,6% hoger maand-op-maand), wat allicht een gevolg is van de stijgende kerosineprijs. De inflatiecijfers van april toonden daarnaast ook een hardnekkigere prijsdynamiek in de dienstensector, een sector die typisch een langdurige impact heeft op de kerninflatie. Dit is dus opnieuw een duidelijk teken aan de Fed dat zij haar rente best snel boven het neutrale niveau brengt.

Op basis van al deze gegeven hebben we onze inflatievooruitzichten voor de VS opwaarts bijgesteld voor 2022 en 2023. Wij gaan ervan uit dat de jaar-op-jaarinflatie haar piek bereikt heeft in maart, ondanks de verontrustende data voor april. Valt de kerninflatie evenwel aanzienlijk hoger uit dan verwacht, dan zal dit evenwel tot bijkomende opwaartse aanpassingen van het verwachte inflatiepad leiden. Door het sterke kerninflatiecijfer van april verwachten we nu een meer geleidelijke vertraging van de jaar-op-jaarinflatie, vooral voor de rest van dit jaar en het begin van 2023.

Monetair beleid houdt rekening met aanhoudende inflatie

Met het oog op het vermijden van een aanhoudend stagflatierisico hebben alle belangrijke centrale banken intussen hun bocht richting normalisatie van het monetair beleid ingezet. Al volgt elke centrale bank wel haar eigen tempo. De beleidswijzigingen volgen op een lange periode waarin de gestaag oplopende inflatie algemeen als ‘van voorbijgaande aard’ werd beschouwd. In die redenering was de inflatie louter het gevolg van flessenhalzen die ontstonden tijdens de economische heropening na de pandemie. Omdat deze gevolgen als tijdelijk gezien werden reageerde het monetaire beleid niet. Naarmate de inflatie echter langer aanhield dan verwacht en bleef toenemen, lieten de centrale banken deze consensusopvatting één na één varen. De Russische inval in Oekraïne en de bijhorende schok in de grondstoffenprijzen, waarvan het einde nog niet in zicht is, hebben uiteindelijk ook de ECB van mening doen veranderen.

Er blijven enkele beleidsverschillen bestaan tussen de belangrijkste westerse centrale banken. Aan de ene kant van het spectrum staat de Fed, die nu ten alle koste de inflatoire druk onder controle wil krijgen. Daarom heeft ze haar beleidsrente al tweemaal met in totaal 75 basispunten verhoogd ten opzichte van het beginpunt van vrijwel 0%. Wij bevestigen onze visie dat de Fed haar beleidsrente tijdens de komende beleidsvergaderingen met telkens 50 basispunten zal verhogen om eind 2022 uit te komen op een beleidsrente van 2,875% (het midden van het doelbereik). Na een verdere renteverhoging van 25 basispunten in het eerste kwartaal van 2023 zal de Fed dan waarschijnlijk de piek van haar verkrappingscyclus bereiken, net boven het rentepeil dat de Fed zelf als een neutrale rente op langere termijn beschouwt (ongeveer 2,4% volgens haar recentste projecties van maart 2022). Naast deze normalisering van de rente is de Fed momenteel ook bezig met de geleidelijke afbouw van haar activaportefeuille. Eens op volle kracht zal de Fed Amerikaanse overheidsobligaties en hypotheekgerelateerde activa afbouwen aan een tempo van respectievelijk 60 en 35 miljard US dollar per maand. Deze kwantitatieve verkrapping zal aanzienlijk bijdragen tot een hogere rente op Amerikaanse overheidsobligaties en tot een vertraging van de groei en de inflatie in de VS.

De ECB was lange veel terughoudender om de inflatoire druk aan te pakken. De ECB lijkt nu echter ook in gang te schieten, zij het aan een veel voorzichtiger tempo dan de Fed. In tegenstelling tot de VS is de loonontwikkeling in de eurozone (tot dusver) veel gematigder, al zijn de Europese vakbonden zeer recentelijk ook (gedeeltelijke) inflatiecompensaties beginnen te eisen. Momenteel vragen ze vooralsnog om retroactieve inflatiecorrecties, maar het risico dat hogere inflatieverwachtingen in het loonvormingsproces worden verankerd is niet verwaarloosbaar. Dit blijkt bijvoorbeeld uit de gemiddelde jaarlijkse inflatieverwachtingen voor de komende tien jaar voor de eurozone die in de inflatieswapmarkt zijn ingeprijsd. Nadat zij jarenlang hadden gewezen op een inflatiecijfer dat ver onder de 2%-inflatiedoelstelling van de ECB lag, zijn zij recent aanzienlijk opwaarts verschoven naar een nieuw plateau van ongeveer 3%. Die inflatieverwachtingen lijken voorlopig (nog) vrij stabiel. Het feit dat zij nu echter ruim boven de inflatiedoelstelling van de ECB liggen, was een van de elementen die de ECB ertoe hebben aangezet om eindelijk ook stappen in de richting van beleidsnormalisatie te zetten.

Concreet heeft de ECB in maart de nettoaankopen van activa in het kader van haar Pandemic Emergency Purchase Programme (PEPP) stopgezet, en hoogstwaarschijnlijk zal zij in juli ook een einde maken aan de nettoaankopen in het kader van haar algemene Asset Purchase Programme (APP). In tegenstelling tot de Fed denkt de ECB er echter niet aan om haar balans op korte termijn af te bouwen. We verwachten ook dat de ECB vanaf juli een cyclus van renteverhogingen zal starten van telkens 25 basispunten per vergadering, om tegen eind 2022 een depositorente van 0,50 basispunten te bereiken. De piek van de normalisatiecyclus van de ECB zal waarschijnlijk in de loop van 2023 bereikt worden op een renteniveau van 2%, wat nog steeds negatief is in reële termen en lager is dan wat wij als een neutrale rente voor de eurozone beschouwen.

De intra-EMU renteverschillen tussen staatsobligaties en de Duitse benchmarkrentes zijn opgelopen als gevolg van het einde van de aankoopprogramma’s van de ECB en de verwachte renteverhogingen in de nabije toekomst. Wij denken dat deze opwaartse trend zal aanhouden de komende maanden. Samen met het hogere pad voor de rente op Duitse benchmarkobligaties zal dit leiden tot duidelijk hogere obligatierentes voor de overige staatsobligaties uit de EMU. Mochten deze hogere obligatierentes op een bepaald moment een bedreiging gaan vormen voor de houdbaarheid van de schuld in de eurozone, dan is de kans groot dat de ECB een nieuw instrument zal introduceren en implementeren (dat nog nader moet worden gespecifieerd) waarmee het de 'fragmentatie' op de obligatiemarkt van de eurozone kan voorkomen die de transmissie van het monetaire beleid van de ECB in gevaar zou kunnen brengen. Het is ook vanwege dit specifieke institutionele risico voor de eurozone dat de ECB veel terughoudender is geweest dan de Fed om de noodzaak van hogere korte- en langetermijnrentes te erkennen.

Het toegenomen renteverschil tussen de VS en de eurozone, dat de wisselkoers van de euro ten opzichte van de VS-dollar al verzwakt heeft, zal naar verwachting verder stijgen in de komende kwartalen. Het feit dat de ECB enige geloofwaardigheid heeft verloren wat betreft haar vastberadenheid om prijsstabiliteit na te streven heeft daarbij ook een rol gespeeld. Het zal enige tijd duren voordat die geloofwaardigheid volledig is hersteld. Daarom stellen we deze maand een zwakker pad voor de koers van de euro ten opzichte van de Amerikaanse dollar voorop.

Eurozone: positieve maar matige groei in het eerste kwartaal

De reële bbp-groei in de eurozone bedroeg 0,2% kwartaal-op-kwartaal in het eerste kwartaal, wat neerkomt op een trage economische start van het jaar. Het bbp in het eerste kwartaal werd beïnvloed door verschillende factoren, waaronder pandemiegerelateerde beperkingen als gevolg van de covid-golf rond de jaarwisseling en de daaropvolgende heropening van de economie. Daarnaast leidde het uitbreken van de oorlog in Oekraïne tot een nog sterkere stijging van de energieprijzen, waardoor de koopkracht van de huishoudens onder druk kwam te staan. Ten slotte heeft de oorlog tussen Rusland en Oekraïne de aanhoudende verstoringen van de bevoorradingsketen nog verergerd. Volgens onze ramingen had de reële bbp-groei in de eurozone in het eerste kwartaal van 2022 bijna 0,7 procentpunt hoger kunnen uitvallen als die negatieve schokken in de wereldwijde toeleveringsketens zich niet hadden voorgedaan.

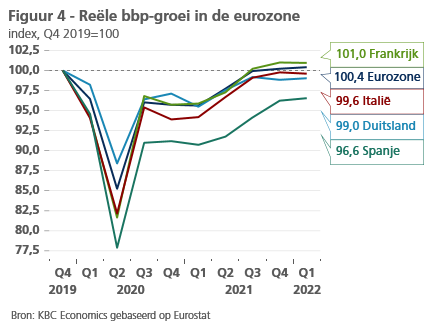

Wat de individuele landen betreft was de economische groei begin 2022 gemengd maar in het algemeen niet indrukwekkend. Van de grote economieën in de eurozone liep Spanje voorop met een reële bbp-groei van 0,3% kwartaal-op-kwartaal. Toch blijft de Spaanse economie de grootste achterblijver in het post-pandemische herstel (figuur 4). De Duitse economie groeide met een bescheiden 0,2% kwartaal-op-kwartaal en vermeed daarmee de gevreesde technische recessie. Het reële bbp in Frankrijk stagneerde (0,0%) in het eerste kwartaal, terwijl de groei in Italië omsloeg in een lichte krimp van 0,2%.

Het economische plaatje zal er waarschijnlijk niet rooskleuriger op worden in de nabije toekomst. De oorlog tussen Rusland en Oekraïne bracht een zware klap toe aan het consumentenvertrouwen in maart, al trok de index van het consumentenvertrouwen in de eurozone in april wel opnieuw bescheiden aan. Het consumentenvertrouwen blijft evenwel onder druk staan door de oorlog in Oekraïne en de stijgende inflatie met de daarmee samenhangende druk op de koopkracht, waardoor de vooruitzichten voor de particuliere consumptie worden vertroebeld.

De indicatoren voor het bedrijfssentiment zijn relatief veerkrachtig gebleken ten opzichte van de oorlog in Oekraïne. De samengestelde PMI-index voor de eurozone veerde op tot 55,8 in april, mede dankzij een positieve verrassing in de dienstensector. De dienstensector blijft immers profiteren van de opheffing van de mobiliteitsbeperkingen en zet het tweede kwartaal op een positieve manier in. De activiteit in de verwerkende industrie daarentegen blijft verzwakken richting de drempel van 50 (de grens tussen groei en krimp van de sector) tegen de achtergrond van hogere energieprijzen, toegenomen onzekerheid over de Russische energieleveringen en nieuwe flessenhalzen in de toeleveringsketens. Vooruitlopende sentimentsindicatoren, zoals de verwachtingscomponent van de Duitse Ifo-index, wijzen op een aanzienlijk risico dat met name de Europese verwerkende industrie in de komende kwartalen zal verzwakken. De algemene ontwikkeling van de wereldhandel en een verergering van de flessenhalzen in de toeleveringsketen zullen waarschijnlijk een rol spelen, naast de (waarschijnlijk tijdelijke) zwakkere groei van de invoervraag uit China als gevolg van de heropflakkering van de pandemie.

Al met al blijven wij bij onze algemene verwachting dat het herstel in de eurozone in het tweede en derde kwartaal grotendeels zal stagneren. Rekening houdend met de iets slechter dan verwachte bbp-groei in het eerste kwartaal hebben wij onze groeiprognose voor 2022 mechanisch neerwaarts bijgesteld van 2,3% naar 2,1%, door de verwachte kwartaalgroeidynamiek voor de rest van het jaar ongewijzigd te laten. Onze prognose voor het reële bbp in 2023 blijft ongewijzigd op 1,4%. De risico's voor de groei zijn echter wel neerwaarts gericht, niet in het minst omwille van het risico op ernstige verstoringen van de Russische gasleveringen die tot gedwongen gasrantsoenering kunnen leiden. In dat geval zou de eurozone immers met grote waarschijnlijkheid in een uitgesproken stagflatiescenario terechtkomen.

Krimp in het eerste kwartaal gevolgd door groei onder potentieel in de VS

De Amerikaanse economie is in het eerste kwartaal gekrompen met 1,4% geannualiseerd (een groei van -0,4% op kwartaalbasis). De belangrijkste factor die op de groei woog, was de netto-uitvoer (figuur 5). De sterke bruto-invoer kan worden geïnterpreteerd als een weerspiegeling van een solide finale binnenlandse vraag. De negatieve groeibijdrage van de bruto-uitvoer was echter het gevolg van een verslechterend internationaal economisch klimaat, zoals blijkt uit de Chinese groeidip en de verstoring door de oorlog van de internationale handel in het algemeen en de wereldwijde productieketens in het bijzonder. Bovendien woog ook de handelsgewogen appreciatie van de Amerikaanse dollar op de groei van de bruto-uitvoer van de VS. Als gevolg van de restrictieve beleidsstappen en retoriek van de Fed is de nominale handelsgewogen wisselkoers van de Amerikaanse dollar sinds het begin van het jaar met ongeveer 5% geapprecieerd, waardoor de (netto)uitvoer van de VS nog minder competitief werd. Uit onze simulaties blijkt dat een dergelijke appreciatie in de komende zes maanden een negatieve bijdrage aan de groei levert van ongeveer 0,5 procentpunt.

Die rem op de groei zal waarschijnlijk niet meteen verdwijnen gezien de krachtige verkrappingscyclus die de Fed heeft ingezet. Dat heeft tot aanzienlijke renteverschillen ten voordele van de VS-dollar geleid. De Amerikaanse verkrappingscyclus zal ook wegen op de groei via andere rentegevoelige componenten van de macro-economische vraag, zoals de investeringen en de particuliere consumptie. De groei van de particuliere consumptie heeft zich tot nu toe nog relatief goed staande gehouden dankzij een krappe arbeidsmarkt, hoewel de nominale loonstijgingen moeite hebben om gelijke tred te houden met de hoge inflatie.

De sterke dollar is echter niet de enige factor die het restrictievere financiële klimaat bepaalt. Zo is de langetermijnhypotheekrente gestegen tot het hoogste niveau in tien jaar en zijn ook de risicopremies voor bedrijfsleningen aanzienlijk toegenomen. Dit alles houdt verband met de anti-inflatie-inspanningen van de Fed, die zich richten op de vertraging van de groei van de binnenlandse vraag in de VS en zo onrechtstreeks op de inflatiedruk. We geloven dat de verstrakking van de financiële voorwaarden in de komende kwartalen zal leiden tot een vertraging van de groei van de investeringen en de consumptie. De bbp-groei zal dus nog enige tijd onder het potentieel blijven. Dat zal leiden tot een geleidelijke afkoeling van de arbeidsmarkt, wat allicht een lichte stijging van de werkloosheid ten opzichte van het recente dieptepunt (3,6%) zal betekenen.

Per saldo gaan wij ervan uit dat de Fed erin zal slagen om voor een ‘zachte landing’ van de Amerikaanse conjunctuur te zorgen. Ze zal dus de inflatie relatief snel weer tot in de buurt van haar beleidsdoelstelling kunnen brengen zonder een ernstige recessie te veroorzaken. Bijgevolg ligt ons verwachte kwartaalgroeipad voor de rest van 2022 en 2023 iets onder het potentiële groeitempo, zonder stagnatie of zelfs negatieve kwartaalgroei. Dit is een gunstig scenario, maar de risico's voor de Amerikaanse conjunctuurcyclus zijn neerwaarts gericht. Meer bepaald kunnen we een (technische) recessie van twee opeenvolgende kwartalen met negatieve groei niet volledig uitsluiten. De precieze restrictieve effecten van de kwantitatieve verstrakking zijn immers moeilijk mauwkeurig in te schatten.

Covid veroorzaakt tijdelijke vertraging in China

De groeivooruitzichten voor China zijn de afgelopen weken verder verslechterd doordat de covid-beperkingen in Shanghai langer van kracht zijn gebleven dan verwacht. Tegelijkertijd nam de vrees voor nieuwe, even strenge lockdowns in Peking toe. De congestie van het wegverkeer in de grote steden, die als maatstaf kan dienen voor de omvang van mobiliteitsbeperkingen, is in Shanghai midden maart in elkaar geklapt en heeft zich nog niet hersteld, terwijl we in Peking sinds begin mei een soortgelijke verslechtering valt waar te nemen (figuur 6).

Dit wijst erop dat het bbp in het eerste kwartaal met 4,8% jaar-op-jaar (1,3% kwartaal-op-kwartaal) weliswaar goed heeft standgehouden, maar dat het tweede kwartaal veel zwakker zal zijn als gevolg van de klap in de dienstensector. Die inschatting wordt onderbouwd door de meest recente conjunctuurenquêtes. Zo daalde de Markit PMI voor de dienstensector in april fors tot 36,2, een niveau dat wijst op een sterke krimp van de economische activiteit (figuur 7). De Markit PMI voor de verwerkende industrie kromp eveneens, maar hield met 46,0 iets beter stand. Op basis van deze ontwikkelingen gaan wij nu uit van een jaar-op-jaargroei van slechts 3,8% in het tweede kwartaal van 2022 (0,4% kwartaal-op-kwartaal). Aan deze vooruitzichten zijn aanzienlijke neerwaartse risico’s verbonden. Daarom hebben wij onze groeivooruitzichten voor het gehele jaar naar beneden bijgesteld van 4,8% tot 4,5%.

De Chinese beleidsmakers blijven meer steun aankondigen om de economische groei op te krikken, maar de genomen beleidsmaatregelen blijven tot nu toe eerder bescheiden. De maatregelen omvatten een belastingverlaging voor kleine bedrijven, de uitgifte van obligaties door de lokale overheid ter ondersteuning van infrastructuurwerken, en verlagingen van de reserveverplichting voor banken. De Chinese munt (CNY) is sinds eind april sterk gedeprecieerd ten opzichte van de Amerikaanse dollar, na een lange periode van relatieve sterkte sinds midden 2020. De plotse verkoopgolf is waarschijnlijk het gevolg van een aantal factoren, waaronder een omslag in het beleggerssentiment als gevolg van de strenge covid-beperkingen en het uiteenlopende monetaire beleid tussen China en een groot deel van de rest van de wereld. De zwakkere munt is allicht ook een weerspiegeling van een beleidskeuze om China's uitvoersector te ondersteunen in de context van een fors verzwakkende binnenlandse vraag. Aangezien de beleidsmakers noch hun zero-covidbeleid, noch de steeds minder haalbare groeidoelstelling van 5,5% voor 2022 hebben losgelaten, verwachten we verdere steunmaatregelen. Die zullen allicht vooral bestaan uit meer investeringen in infrastructuur.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 9 mei 2022, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 9 mei 2022.