Economische Vooruitzichten maart 2022

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De Russische invasie van Oekraïne heeft het geopolitieke landschap fundamenteel veranderd. Dat heeft belangrijke gevolgen voor de economie en de financiële markten. Er heerst nog grote onzekerheid over hoe en wanneer het conflict zal worden beslecht. Maar de oorlog en de strenge sancties van het Westen tegen Rusland zorgen voor een beduidende risicoaversie op de financiële markten, een forse prijsstijging van energie en andere grondstoffen en een plotse en strenge isolatie van de Russische economie.

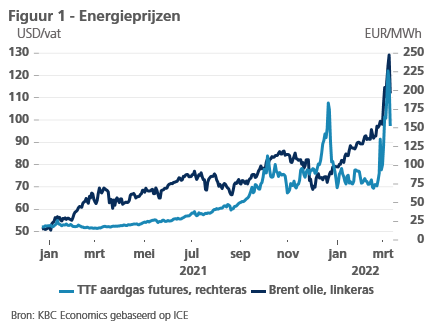

- De stijging van de energieprijzen weerspiegelt de cruciale rol van Rusland als de tweede belangrijkste producent en exporteur van olie in de wereld en cruciale gasleverancier voor de EU. Verschillende factoren dragen bij tot de prijsstijgingen: de bezorgdheid dat het aanbod ernstig zou worden verstoord door Westerse embargo’s of Russische vergeldingsacties, alsook het feit dat bedrijven Russische olie mijden vanwege reputatierisico’s en onzekerheid. De toestand blijft erg onzeker en het risico op energietekorten in de EU mag niet worden uitgesloten. We hebben onze voorspelling voor een vat ruwe Brentolie verhoogd naar 130 dollar aan het einde van het eerste kwartaal van 2022 en 90 dollar tegen het einde van het jaar. Maar het risico op nog duurdere olie is groot.

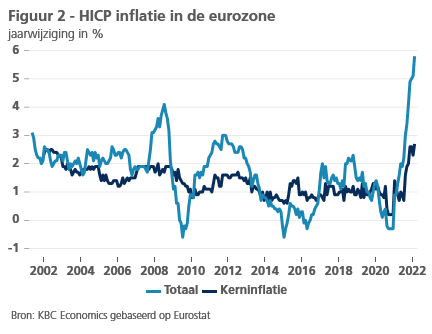

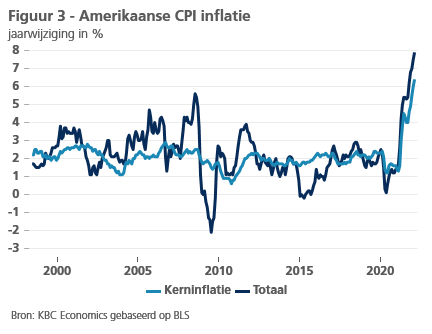

- De hogere grondstoffenprijzen en in het bijzonder de hogere energieprijzen zetten de reeds hoge inflatie in zowel de eurozone als de VS verder en voor langere tijd onder opwaartse druk. We hebben onze inflatieverwachting voor de eurozone opgetrokken van gemiddeld 3,6% tot 5,5% voor 2022 en van 1,6% tot 2,3% in 2023. Voor de VS hebben we onze inflatieverwachting voor 2022 opgetrokken van 4,2% tot 5,8%.

- De oorlog in Oekraïne en de sancties tegen Rusland zullen naar verwachting een negatieve impact hebben op de economische groei in de eurozone, vooral omwille van de hoge energieprijzen, die de koopkracht zullen aantasten en zullen wegen op het vertrouwen. De overheid zal een deel van de schok opvangen, maar dat zal pas geleidelijk een impact hebben. We hebben daarom onze groeiraming voor het reële bbp verlaagd van 3,5% tot 2,7% voor dit jaar en van 2,4% tot 2,1% voor 2023.

- De VS-economie blijft gekenmerkt door een sterk herstel. De verbetering van de pandemie maakte een toename van 678.000 jobs op de arbeidsmarkt mogelijk. De VS-economie is weliswaar minder direct blootgesteld aan de ontwikkelingen in Oekraïne maar de hogere energieprijzen en de daaruit voortvloeiende hogere inflatie kunnen wel wegen op het consumentenvertrouwen en de consumptie-uitgaven. We hebben dan ook onze groeiverwachting voor het reële bbp voor 2022 verlaagd van 3,3% tot 3,1%, met een onveranderde groeiverwachting van 2,3% voor 2023.

- De oorlog in Oekraïne en de energieschok zorgen over het algemeen voor meer inflatie en lagere economische groei. Dat maakt het pad naar de normalisatie van het beleid van de grote centrale banken complexer. In lijn met onze verwachtingen heeft de ECB evenwel toch een snellere afbouw van haar programma voor de aankoop van activa (APP) in het vooruitzicht gesteld, op voorwaarde dat de cijfers in de eurozone niet wezenlijk verslechteren in de komende weken en maanden. Wij blijven uitgaan van een eerste renteverhoging tegen eind 2022. Wat de Fed betreft handhaven we onze verwachting van vijf verhogingen van de basisrente met 25 basispunten dit jaar, te beginnen in maart, gevolgd door vier bijkomende verhogingen in 2023. De verzwakking van de Tsjechische kroon en de Hongaarse forint op de wisselmarkten heeft een verdere verkrapping van het beleid van de centrale banken uitgelokt.

De oorlog hertekent het plaatje

De Russische invasie van Oekraïne heeft het geopolitieke landschap fundamenteel veranderd. Dat heeft belangrijke gevolgen voor de economie en de financiële markten. De oorlog en de strenge sancties van het Westen tegen Rusland zorgen voor een beduidende risicoaversie op de financiële markten, een forse prijsstijging van energie en andere grondstoffen en een plotse en strenge isolatie van de Russische economie. Er heerst nog grote onzekerheid over hoe en wanneer het conflict zal worden beslecht. Maar het is duidelijk dat de forse energieprijsstijging de inflatie voor langere tijd hoger zal houden. Dat zal, in het bijzonder in Europa, wegen op de koopkracht van de consument en op het ondernemersvertrouwen. Het risico op een verdere verstoring van de Europese olie- en gastoevoer, en bijgevolg van de economische activiteit, blijft dus groot.

Reactie op de energiemarkt

De Russische invasie van Oekraïne heeft een onmiddellijk effect gehad op de financiële markten. Vooral de stijging van de energieprijzen springt daarbij in het oog. Vanuit een wereldwijd economisch perspectief is deze stijging meteen ook het meest ingrijpend. Reeds in de aanloop naar de invasie namen de geopolitieke risico’s toe en slonken de energievoorraden, waardoor de olieprijzen gestaag stegen. De prijs voor ruwe Brentolie steeg met meer dan 25% ten opzichte van het midden van februari, tot een peil dat niet meer gezien is sinds 2012. Ook de gasprijzen (Dutch TTF) stegen van 70 EUR/Mwh aan het begin van het jaar tot meer dan 226 EUR/Mwh op 7 maart 2022 (figuur 1). De energieprijzen blijven hoog, al is een deel van de stijging ondertussen wel ongedaan gemaakt, en de situatie blijft zeer volatiel.

Verschillende factoren dragen bij tot de prijsstijging. De stijging van de energieprijzen reflecteert de cruciale rol van Rusland als de tweede belangrijkste producent en uitvoerder van olie in de wereld en als cruciale gasleverancier voor de EU. Een belangrijke reden voor de prijsstijging was de bezorgdheid dat het aanbod ernstig verstoord zou kunnen worden door Westerse embargo’s of door een Russische stopzetting van de leveringen als vergelding voor de sancties. Dit wil zeggen dat de hogere prijzen gedeeltelijk ook een hogere risicopremie weerspiegelen. In de dagen na de aankondiging van de sancties (zie kader: Sancties en bedrijfsboycots isoleren de Russische economie) werd het voor Rusland bovendien steeds moeilijker om kopers te vinden voor zijn ruwe olie. Banken, rederijen, raffinaderijen, enz. laten Russische olie links liggen, uit onzekerheid over de opgelegde sancties en uit bezorgdheid over reputatierisico's. Deze zogenaamde ‘zelfsanctionering’ gebeurt ondanks de duidelijke intentie van de EU-politici om olie en gas van de sancties uit te sluiten en het betalingskanaal voor de energiehandel open te laten.

Kader 1 – Sancties en bedrijfsboycots isoleren Russische economie

De VS en de EU hebben, samen met andere landen, gereageerd op de Russische inval in Oekraïne met snelle en substantiële sancties tegen de Russische economie en tegen Russische politici, ambtenaren en oligarchen. Deze sancties bouwen voort op de sancties die al sinds 2014 van kracht zijn, maar zijn veel strenger en hebben Rusland feitelijk abrupt uitgesloten uit een groot deel van het mondiale financiële systeem.

Een belangrijk deel van de sancties is gericht op het isoleren van Russische financiële instellingen door het bevriezen van banktegoeden, het blokkeren van transacties in USD, het blokkeren van de toegang tot internationale kapitaalmarkten en het uitsluiten van een aantal Russische banken uit het internationale betalingssysteem SWIFT. De uitsluiting uit SWIFT maakt het voor Russische banken aanzienlijk moeilijker om internationale betalingen te verrichten en te ontvangen, waardoor de internationale handel wordt belemmerd. De handelsbeperkingen en sancties die aan bepaalde niet-financiële instellingen (met name staatsbedrijven) zijn opgelegd, zijn betrekkelijk doelgericht geweest en hadden vooral betrekking op geavanceerde technologieën, de lucht- en ruimtevaartsector en goederen met potentieel militair nut.

Vooral de financiële en handelssancties uit de EU hebben tot dusver doelbewust de kanalen voor de voortzetting van de handel in gas en olieproducten opengehouden. Al bleef de olie- en gassector niet volledig van de sancties gevrijwaard: Duitsland heeft de certificering van de Nord Stream 2-pijpleiding stopgezet en de VS en het VK hebben de invoer van Russische olie verboden. Zelfs zonder directe sancties mijden veel bedrijven, gaande van banken en verzekeringsmaatschappijen tot raffinaderijen, Russische olie vanwege de onzekerheid en het reputatierisico. Deze vorm van zelfsanctionering, of bedrijfsboycot, vindt ook plaats in andere sectoren. Veel grote internationale bedrijven hebben hun activiteiten in Rusland intussen opgeschort.

Verder hebben de VS, het VK en de landen van de eurozone sancties ingesteld tegen de Russische centrale bank. Daardoor zijn haar deviezenreserves in USD, GBP en EUR feitelijk bevroren. Van de 630 miljard dollar Russische reserves wordt ruwweg 20% aangehouden in goud en 74% in vreemde valuta. Hoewel de precieze uitsplitsing van die deviezenreserves niet beschikbaar is, wordt globaal 55% aangehouden in Amerikaanse dollar, 20% in euro en 4% in pond sterling. Hoewel Rusland zijn reserves de laatste jaren heeft gediversifieerd naar Chinese activa (naar verluidt ongeveer 20% van zijn reserves), is een aanzienlijk deel ervan (waarschijnlijk ongeveer 50%) onbruikbaar geworden door de sancties. Dit maakt het voor Rusland veel moeilijker om sancties inzake het internationale betalingsverkeer te omzeilen of om de Russische roebel te ondersteunen.

De roebel is sinds het midden van februari in een vrije val terechtgekomen en heeft 38% van zijn waarde verloren ten opzichte van de Amerikaanse dollar. Doordat haar instrumentarium plots beperkt werd, heeft de Russische centrale bank op 28 februari haar beleidsrente verhoogd van 9,5% tot 20%. Deze verkrapping lijkt echter nauwelijks effect te hebben gehad op de stabilisering van de munt. Dat is niet verwonderlijk gezien de enorme onzekerheid rond de huidige situatie en de grote omvang van de maatregelen tegen de Russische economie.

De mate waarin de sancties, samen met de boycot door het bedrijfsleven, de Russische economie onder druk zullen zetten, is op dit moment moeilijk in te schatten. Historische voorbeelden van landen die van het internationale financiële stelsel zijn uitgesloten (en doorgaans op een minder strenge manier) doen echter vermoeden dat de economische activiteit een flinke klap zal krijgen, dat de inflatie aanzienlijk zal oplopen en dat het risico dat Rusland zijn staatsschuld niet kan aflossen, zal toenemen.

De energiemarkt bevindt zich dus in een zeer veranderlijke situatie. Er is zowel een kans op een opwaartse prijsstijging door een verdere verstoring van het aanbod, als op een neerwaartse prijscorrectie. De olieprijs kan in de nabije toekomst nog door tal van andere factoren worden bepaald: de eventuele vrijgave van strategische aardoliereserves door het International Energy Agency (op 1 maart werd er al een vrijgave van 60 miljoen vaten aangekondigd), pogingen om de nucleaire overeenkomst met Iran nieuw leven in te blazen of de Amerikaanse sancties op Venezolaanse olie op te heffen, toekomstige productiebeslissingen van de OPEC en toekomstige ontwikkelingen in de Amerikaanse schalieolieproductie. Gezien de grote onzekerheid over het verdere verloop van de oorlog blijven de prijsrisico's echter overwegend opwaarts gericht. Wij hebben onze voorspelling voor de olieprijs op korte termijn bijgesteld naar 130 USD per vat voor het eerste kwartaal van 2022 en gaan uit van een hoger dan voorheen gedachte prijs aan het eind van het jaar: 90 USD per vat. Op langere termijn doet de crisis belangrijke vragen rijzen over de energiezekerheid van Europa, de afhankelijkheid van Russisch gas en de transitie naar groene energie.

Nog hardnekkigere inflatie

De verdere stijging van de grondstoffenprijzen, en in het bijzonder van de energieprijzen, zal vooral in de eurozone de opwaartse druk op de reeds hoge inflatie verder doen toenemen. In februari steeg de inflatie in de eurozone verrassend tot 5,8%, terwijl de kerninflatie versnelde van 2,3% in januari tot 2,7% (figuur 2). Gedurende heel 2021 en begin 2022 waren de hoge energieprijzen en de flessenhalzen in de wereldwijde toeleveringsketens de belangrijkste aanjagers van de inflatie. We gingen ervan uit dat deze invloeden in de komende maanden zouden afzwakken. Volgens de nieuwe Global Supply Chain Pressure Index van de Fed waren er inderdaad voorzichtige tekenen dat de verstoringen in de toeleveringsketens in januari en februari eindelijk begonnen af te nemen. Maar tekorten aan bepaalde grondstoffen uit Rusland of Oekraïne (bv. palladium en neongas, die in de auto-industrie worden gebruikt) kunnen voor nieuwe flessenhalzen zorgen. Samen met de recente energieprijsstijging betekent dit dat de inflatiepiek waarschijnlijk veel later zal komen dan we tot dusver verwacht hadden. We blijven er evenwel van uitgaan dat zowel de inflatie als de kerninflatie in de loop van 2022 zullen dalen.

Door de gebeurtenissen van de voorbije weken hebben we ons vooruitzicht voor de gemiddelde inflatie in de eurozone opgetrokken van 3,6% tot 5,5% voor 2022 en van 1,6% tot 2,2% voor 2023. Doordat de inflatie langer op een hoog niveau zal blijven neemt ook het risico op een hogere kerninflatie toe, omdat bedrijven meer geneigd zullen zijn hun hogere kosten door te rekenen aan de consument. Ons basisscenario gaat er niet van uit dat de hogere energieprijzen, en in het bijzonder de gasprijzen, zullen aanhouden tot in 2023. Er bestaat evenwel een risico dat de aanbodproblemen blijven duren en dat de prijzen wel langer zeer hoog blijven. Daardoor bestaat ook het risico op een nog hogere inflatiecijfer.

De VS-economie is minder direct blootgesteld aan de verstoring van het aanbod vanuit Rusland. Maar de hogere olieprijs zal ook op de inflatie in de VS een impact hebben. De inflatie in de VS bedroeg 7,9% jaar-op-jaar in februari als gevolg van hogere voedselprijzen, energiekosten en huurprijzen. Dit laatste droeg bij aan de kerninflatie, die eveneens versnelde tot 6,4% jaar-op-jaar (figuur 3). Tegen de achtergrond van de opwaartse herziening van ons olieprijsscenario hebben we ook ons inflatievooruitzicht voor de VS verhoogd van 4,2% tot 5,8% voor 2022.

Inflatie fnuikt groei eurozone

In de eurozone trekt de laatste coronagolf zich nu snel terug en de hoop neemt toe dat de heropening van de economie deze keer een meer permanent karakter zal hebben. Maar net nu krijgt de economie af te rekenen met een nieuwe crisis. De oorlog in Oekraïne zal een negatieve impact hebben op de economische groei in de eurozone. De hogere energieprijs is daarbij de grootste boosdoener. De hogere energie- en grondstoffenprijzen zullen de koopkracht drukken en wegen op het ondernemersvertrouwen. Ze kunnen ook bijkomende kostenschokken uitlokken. Ook via de handel met Rusland kan er enige negatieve impact zijn. Deze impact zal evenwel gering zijn want buiten de energiesector zijn de directe handelsrelaties doorgaans relatief beperkt. Ten slotte kunnen ook ongewilde oversijpelingseffecten van de sancties voor de financiële sector naar de reële economie de internationale handel vertragen en de productie verzwakken. Bijvoorbeeld, wanneer de financiële stromen verstoord worden of er onzekerheid ontstaat over betalingen in het internationaal sterk verweven bedrijvenlandschap.

Tegelijk kunnen er enkele verzachtende factoren zijn, zoals de inspanningen op EU-niveau om de energieprijsschok op te vangen en de verhoogde begrotingsuitgaven voor militaire doeleinden en andere overheidsinitiatieven. Naarmate het dagelijkse aantal coronabesmettingen en ziekenhuisopnamen verder afneemt, zal waarschijnlijk ook het opgepotte spaargeld van huishoudens meer en meer in omloop worden gebracht. Het is ook mogelijk dat de infrastructuurinvesteringen om de energietransitie van de EU te versnellen (met een dringender accent op het verminderen van de energieafhankelijkheid van olie en gas uit Rusland) worden opgedreven. Hoe groot deze investeringen zouden zullen zijn is echter nog niet duidelijk. Bovendien zal het waarschijnlijk een tijdje duren voor de effecten ervan echt duidelijk worden in de groeicijfers. Daarom verwachten we dat de grootste negatieve schok voor de groei zich in het tweede kwartaal van 2022 zal voordoen, en hebben we onze groeivooruitzichten voor heel 2022 met 0,8 procentpunt naar beneden bijgesteld tot 2,7%. Voor 2023 hebben we de groeivooruitzichten neerwaarts bijgesteld van 2,4% tot 2,1%. De risico's blijven overwegend neerwaarts gericht, met name in het geval van verdere verstoringen van de olie- en gastoevoer.

Vooruitzichten VS-economie

De economische bedrijvigheid in de VS is minder rechtstreeks blootgesteld aan de ontwikkelingen in Oekraïne en de strenge sancties tegen Rusland. Hogere energieprijzen en de daaruit voortvloeiende inflatie kunnen echter ook in de VS op het consumentenvertrouwen en de consumptie wegen, vooral omdat de prijsdruk in de VS tot dusver breder was dan in Europa.

Afgezien van de huidige geopolitieke context blijft de Amerikaanse economie tekenen van een krachtig herstel vertonen. Het ondernemersvertrouwen in de verwerkende nijverheid (zoals gemeten door de ISM) verbeterde van 57,6 in januari tot 58,6 in februari dankzij een toename in de nieuwe bestellingen. Bovendien doet de arbeidsmarkt het uitstekend: in februari werden netto 678.000 banen gecreëerd - een sterke stijging ten opzichte van de 481.000 in januari. 26% van de nieuwe jobs kwam tot stand in de vrijetijds- en horecasector. Dit weerspiegelt de daling van het aantal dagelijkse coronabesmettingen tot een niveau dat sinds afgelopen zomer niet meer is voorgekomen. Ondanks deze positieve ontwikkelingen hebben we, omwille van de recente energieprijsschok, de verwachte groei van het reële bbp in de VS neerwaarts bijgesteld van 3,3% naar 3,1% in 2022 en de groei ongewijzigd gelaten op 2,3% in 2023.

China speelt zijn rol

Indicatoren voor het ondernemersvertrouwen in China wijzen op een bescheiden verbetering tussen januari en februari, terwijl voorlopige handelsgegevens een vertraging van zowel de invoer als de uitvoer in februari te zien geven. Voor het overige zijn er tot dusver weinig economische gegevens beschikbaar voor de Chinese economie in 2022. Onlangs heeft de regering aangekondigd dat haar groeidoelstelling voor 2022 is vastgesteld op 5,5%. Dat is weliswaar lager dan de voorbije jaren maar toch zal het halen van deze doelstelling moeilijk zijn omwille van de tegenwind die uitgaat van de vastgoed- en bouwsector.

De inval van Rusland in Oekraïne roept belangrijke geopolitieke overwegingen op voor China, maar de economische implicaties zijn minder duidelijk. Nu de VS, de EU en andere landen strenge sancties uitvaardigen tegen de Russische economie, effent dit voor China en Rusland het pad om hun financiële en economische banden te versterken. Dat zou passen in China's langetermijndoelstelling om bijvoorbeeld zijn munt te internationaliseren. Maar de voordelen van dit pad voor China worden getemperd door de ernstige economische situatie waarmee Rusland wordt geconfronteerd. De directe economische gevolgen van de oorlog zijn voor China waarschijnlijk beperkt. Toch hebben we, gezien de hogere grondstoffenprijzen en de neerwaartse bijstelling van de groeivooruitzichten wereldwijd, de verwachting voor de groei van het Chinese bbp voor 2022 licht naar beneden bijgesteld van 5,1% tot 5,0%.

Troebeler vooruitzicht voor centrale banken

Doordat de oorlog in Oekraïne en de daaruit voortvloeiende energieschok naar verwachting tot meer inflatie en minder groei zal leiden, is het pad richting beleidsnormalisatie voor de belangrijkste centrale banken iets complexer geworden de afgelopen weken. Dit geldt met name voor de ECB, omdat het herstel in de eurozone achterblijft op dat in de VS, terwijl de factoren die de inflatie tot dusver hebben opgedreven (d.w.z. de energieprijsstijging en de flessenhalzen in de aanvoerketens), in theorie tijdelijk zouden moeten zijn. Nu de inflatie echter ruim boven het streefcijfer van de ECB ligt, de kerninflatie weer is opgelopen in februari en recente ontwikkelingen de inflatie waarschijnlijk nog verder zullen opdrijven, blijft er niettemin grote druk op de ECB om zo snel mogelijk in te grijpen.

Dit dilemma werd duidelijk na de beleidsvergadering van de ECB in maart, waar de richtsnoeren voor de afbouw van het Asset Purchase Programme (APP) iets werden versneld, maar ook werd opgemerkt dat de beëindiging van de APP in het derde kwartaal van 2022 afhankelijk is van de gegevens die "de verwachting dat de inflatievooruitzichten op middellange termijn niet zullen verslechteren" ondersteunen. Dit strookt met onze verwachting dat de ECB het APP eind Q3 2022 zal beëindigen en de depositorente in Q4 2022 met 25 basispunten zal verhogen, gevolgd door een verdere normalisering van het beleid in 2023.

Hoewel ook de Fed de uiteenlopende gevolgen van de oorlog in Oekraïne voor de groei en inflatie in de VS moet afwegen, ligt de weg voor haar meer open om op haar vergadering van maart het startschot te geven voor een cyclus van renteverhogingen. De inflatiedruk wordt ook in de VS weliswaar nog steeds in belangrijke mate bepaald door de energieprijzen, maar de inflatie heeft er een bredere basis dan in de eurozone. Bovendien heeft de arbeidsmarkt zich krachtig hersteld. Het gemiddelde uurloon steeg in februari met 5,1% tegenover het voorgaande jaar. Dat is weliswaar een lichte daling in vergelijking met de stijging in januari (5,5%), maar is nog steeds hoog in vergelijking met de cijfers van vóór de pandemie (gemiddeld 3,1% in 2017-2019). In reële termen daalt het gemiddelde uurloon echter sinds begin 2021. Dat wijst erop dat de hoge inflatie in de VS weliswaar bijdraagt tot hogere nominale lonen, maar ook ten koste gaat van de koopkracht van de gezinnen.

Recente opmerkingen van Fed-voorzitter Powell bevestigen dat er tijdens de komende vergadering in maart een eerste renteverhoging van ten minste 25 basispunten mag worden verwacht. Wij handhaven daarom onze vooruitzichten van vijf renteverhogingen met telkens 25 basispunten dit jaar (te beginnen in maart), gevolgd door vier in 2023. Een snellere normalisatie, bijvoorbeeld met een renteverhoging van 50 basispunten, is echter niet uitgesloten. We verwachten ook nog steeds dat de normalisering van de balans in juni van start zal gaan. We verwachten dat er aanwijzingen gegeven zullen worden over het tijdstip en de details tijdens de vergadering van maart.

Onzekere financiële markten

In reactie op de inval in Oekraïne schakelden de financiële markten over op een risicoaverse houding. Activa dichter bij de oorlog werden zwaarder getroffen. Europese aandelen, en in het bijzonder aandelen uit Centraal- en Oost-Europa, corrigeerden fors, maar ook aandelen uit de VS sloten februari voor de tweede maand op rij met een daling af. De aandelen van grondstoffenexporteurs hielden echter goed stand, waarschijnlijk als gevolg van de hoge grondstofprijzen.

Ook op de valutamarkten was de risicoaversie duidelijk. De valuta's van de meeste opkomende markten daalden in waarde ten opzichte van de USD. Afgezien van de vrije val van de Russische roebel werden de Hongaarse forint, de Poolse zloty en de Tsjechische kroon het zwaarst getroffen. Kapitaalstromen naar veilige havens hebben geleid tot enige ontspanning van de Amerikaanse en Duitse 10-jaarsrente in vergelijking met midden februari, waardoor zowel de Duitse als de Amerikaanse rente op maandbasis ongeveer gelijk bleven.

De onzekerheid rond de oorlog en de mogelijke gevolgen van de sancties voor de energiemarkten en de financiële stabiliteit in ruimere zin zullen waarschijnlijk nog enige tijd voor een verhoogde volatiliteit op de financiële markten zorgen. De volatiliteit, gemeten aan de hand van de VIX, is sinds midden februari sterk toegenomen, maar blijft opmerkelijk onder het niveau van begin 2021 en ruim onder het niveau dat werd bereikt bij het begin van de pandemie in maart 2020 (figuur 4). Dit wijst erop dat de risico's weliswaar zijn toegenomen, maar dat de financiële instabiliteit vooralsnog beperkt blijft.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 9 maart 2022, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 9 maart 2022.