Economische Vooruitzichten april 2023

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De Europese gasprijzen zijn in maart licht gedaald tot 47,9 euro per MWh als gevolg van zachter weer en torenhoge gasreserves. Hoewel de gasprijzen nog steeds meer dan twee keer hoger liggen dan vóór de pandemie, zijn ze wel 85% lager dan hun piek van augustus 2022. Ook de olieprijzen daalden in maart met 5,4% tot 79,7 USD per vat als gevolg van bezorgdheid over de vraag. Het recente besluit van OPEC+ om de productie met 1 miljoen vaten per dag te verlagen, zal de olieprijzen in april echter onder opwaartse druk zetten en de TTF-gasprijsfutures houden ook rekening met mogelijke toekomstige prijsstijgingen.

- Door de lagere energieprijzen daalde de inflatie in de eurozone van 8,5% in februari tot 6,9% in maart. De jaarlijkse energie-inflatie is in maart zelfs negatief geworden. Toch is de bezorgdheid over de inflatie nog lang niet voorbij. De kerninflatie steeg van 5,6% in februari tot 5,7% in maart, onder meer omdat de diensteninflatie toenam. Aangezien de daling van de kerninflatie in grote lijnen aan de verwachtingen voldeed, verhogen wij onze inflatieprognose voor 2023 slechts licht tot 5,8% en handhaven wij onze prognose van 3% voor 2024.

- In de VS daalde de inflatie van 6% in februari naar 5% in maart, onder invloed van lagere energieprijzen en lagere voedselprijsinflatie. De kerninflatie steeg helaas van 5,5% naar 5,6%, omdat de inflatie voor huisvesting hoog blijft en de goedereninflatie versnelde. Wij handhaven onze inflatieprognose van 4,4% voor 2023 en verlagen onze prognose voor 2024 met 0,1 procentpunt tot 2,1%.

- Nu de bezorgdheid over de financiële stabiliteit enigszins afneemt, kunnen de centrale banken zich weer richten op inflatiebestrijding. In de eurozone verwachten wij dat de ECB haar beleidstarieven bij elk van de komende drie vergaderingen met 25 basispunten zal verhogen, wat zal resulteren in een piekrente voor deposito's van 3,75%. In de VS, waar de verkrappingscyclus eerder is begonnen, de inflatie lager is en de kredietvoorwaarden naar verwachting aanzienlijk zullen verkrappen, verwachten wij slechts één extra renteverhoging bij de volgende FOMC-vergadering, hetgeen resulteert in een piekrentevan 5,125%. Wij verwachten dat beide centrale banken de beleidsrente dit hele jaar op deze topniveaus zullen handhaven.

- In de eurozone lieten de economische indicatoren voor maart een gemengd beeld zien. Enerzijds ondersteunen de daling van de gasprijzen en de Chinese heropening de economie. Anderzijds drukt het verkrappende monetaire beleid steeds zwaarder op de economie. Wij handhaven daarom onze groeiprognoses van 0,8% en 1,1% voor respectievelijk 2023 en 2024.

- In de VS heeft de strenge monetaire verstrakking tot dusver slechts een beperkt effect op de groei. Vooral de arbeidsmarkt blijft krap. Niettemin zullen de aanhoudende monetaire verstrakking en de aanscherping van de kredietvoorwaarden in het kielzog van de recente problemen in de financiële sector de groei uiteindelijk doen afnemen. Daarom verlagen wij onze prognose voor 2023 met 0,1 procentpunt tot 1,3% en onze prognose voor 2024 met 0,3 procentpunt tot 0,3%.

- In China herstelt de economie zich snel na het loslaten van het nul-covidbeleid. De dienstensector bloeit, terwijl de lage en afnemende inflatiedruk de beleidsmakers in staat stelt een soepele beleidsmix te handhaven. Niettemin zijn er tekenen van zwakte in de verwerkende industrie en de export, als gevolg van de zwakke wereldwijde vraag. Wij handhaven onze groeiprognoses van 5,2% en 4,9% voor respectievelijk 2023 en 2024.

Het pessimisme over de wereldeconomie is toegenomen na de ineenstorting van drie Amerikaanse banken en de overname van Credit Suisse door UBS. Op korte termijn hadden deze gebeurtenissen slechts een beperkt effect op de wereldeconomie. De daling van de Europese gasprijzen, een veerkrachtige Amerikaanse economie en een snelle Chinese heropening bleven de economische groei in het eerste kwartaal van 2023 ondersteunen. Helaas zien de vooruitzichten voor de volgende kwartalen er somberder uit. Hoewel de turbulentie in de financiële sector tot dusver een bescheiden effect heeft gehad op het vertrouwen van consumenten en producenten, zal zij de (vooral kleinere Amerikaanse) banken er waarschijnlijk toe aanzetten hun balansen te versterken en dus de kredietvoorwaarden aan te scherpen. Deze strengere kredietvoorwaarden kunnen wegen op de investeringen en de consumptie. Helaas zal deze ontwikkeling samenvallen met een verdere monetaire verstrakking en dus bijdragen tot de wereldwijde groeivertraging in de toekomst. Bovendien blijven de risico's neerwaarts gericht omdat verdere onrust in de financiële sector, ook al is het een staartrisico, niet kan worden uitgesloten.

De gas- en olieprijzen zijn gedaald, maar het einde van de neerwaartse trend is in zicht

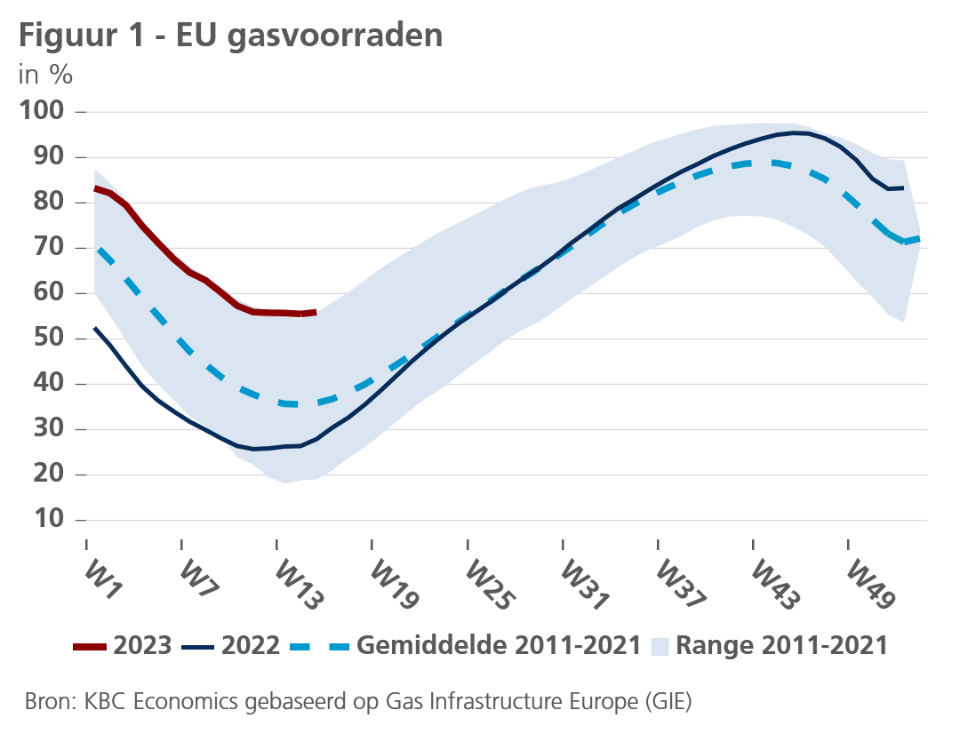

De Europese gasprijzen zijn in maart voor de vierde maand op rij gedaald. Met 47,9 euro per MWh liggen zij nu 85% lager dan hun piek van augustus 2022. Toch is de gasprijs nog steeds dubbel zo hoog als het gemiddelde in de vooroorlogse periode. De neerwaartse druk op de gasprijzen werd voornamelijk veroorzaakt door een lagere vraag naar gas, als gevolg van het zachte winterweer in Europa. Bijgevolg zijn de Europese gasreserves deze winter minder afgenomen dan gewoonlijk en bedragen zij nu nog 55,7% (zie figuur 1). Deze uitzonderlijk hoge vulgraad maakt het aanvullen van de Europese gasreserves in de komende maanden veel gemakkelijker. Wij verwachten dan ook dat de Europese gasreserves tegen het einde van de herfst bijna gevuld zullen zijn en schatten het risico van energietekorten laag in. Niettemin verwachten de futuresmarkten voor gas dat de prijzen opnieuw zullen stijgen in aanloop naar de winter van 2024.

Ook de olieprijzen daalden in maart. De Brent-olieprijs daalde met 5,4% tot 79,7 USD per vat, alvorens te stijgen als gevolg van de aangekondigde OPEC+ productieverlagingen. De eerdere daling werd deels veroorzaakt door de risk-off modus op de financiële markten na de turbulentie in de financiële sector. Bovendien profiteerde de VS niet van de lagere olieprijzen om haar strategische reserves aan te vullen, wegens onderhoudswerkzaamheden op twee van de vier locaties waar de reserves worden aangehouden. Vanaf april zullen de olieprijzen echter waarschijnlijk veel hoger gaan, aangezien OPEC+ onlangs heeft aangekondigd het olieaanbod met 1 miljoen vaten per dag te zullen verminderen. De olieprijzen stegen alvast met 6% op de dag van de aankondiging.

Inflatie eurozone daalt sterk

Zoals verwacht is de inflatie in de eurozone sterk gedaald in maart: van 8,5% in februari naar 6,9%. De daling werd vrijwel uitsluitend veroorzaakt door de daling van de energieprijsinflatie. Deze is zelf het gevolg van een lichte verdere daling van de energieprijzen in maart, maar heeft vooral een vrij technische oorzaak, die teruggaat tot maart 2022. Inflatie wordt meestal gemeten als de vergelijking van de huidige prijzen met die van een jaar geleden. In maart 2022 stegen de prijzen van energie (en vooral gas en elektriciteit) sterk net na de Russische inval in Oekraïne. Die impuls viel weg bij de gemeten prijsstijgingen in maart 2023. Dit zogenaamde basiseffect, in combinatie met recente dalingen van de energieprijzen, droeg ertoe bij dat de jaarlijkse energieprijsinflatie daalde van 13,7% in februari tot -0,9% in maart.

Voor de meeste andere componenten van de consumentenprijsindex bleef de prijsdruk echter hardnekkig hoog en veel componenten stegen licht. Dit geldt met name voor levensmiddelen, waarvan het prijsstijgingspercentage in maart verder is toegenomen met 0,4 procentpunt tot 15,4%. De kerninflatie, waarin de voedings- en energieprijzen buiten beschouwing worden gelaten, is eveneens licht gestegen van 5,6% in februari tot 5,7% in maart, voornamelijk als gevolg van de stijging van de diensteninflatie van 4,8% tot 5,0%.

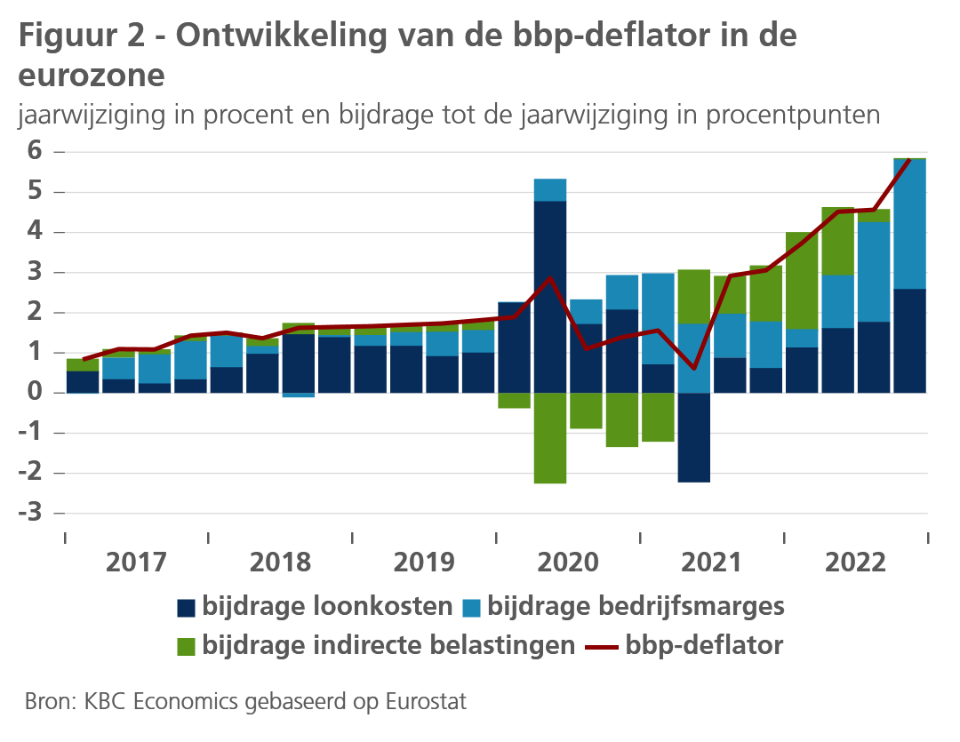

Bijgevolg geeft de scherpe afkoeling van de inflatie een verkeerd beeld van de onderliggende inflatiedruk in de eurozone. Voorspellende indicatoren wijzen erop dat de voedingsprijsinflatie in de komende maanden kan beginnen af te koelen. De kerninflatie blijft echter hardnekkig hoog. Uit een analyse van de bbp-deflator, een ruimere maatstaf voor de (binnenlandse) prijsdruk in de economie, blijkt dat, naast de stijgende loonkostendruk, ook de toenemende winstmarges en handelsmarges tot de hardnekkige kerninflatie bijdragen (zie figuur 2). Dit laatste kan zowel goed als slecht nieuws zijn voor de verdere ontwikkeling van de inflatie. Verwacht wordt dat de loonkostendruk zal blijven toenemen omdat de lonen naar verwachting de sterke opleving van de inflatie van het afgelopen jaar (gedeeltelijk) zullen inhalen (in België is dit al gebeurd dankzij de automatische loonindexering). Als deze extra loondruk (volledig) wordt doorgerekend in de consumentenprijzen (door handhaving of zelfs verhoging van de winstmarges), kunnen de inflatievooruitzichten aanzienlijk verslechteren en kan de kerninflatie langer hoger uitvallen. Maar in ons basisscenario gaan wij ervan uit dat de winstmarges ten minste gedeeltelijk de hogere arbeidskosten zullen absorberen als gevolg van de zwakke vraag en het afnemende prijszettingsvermogen van de bedrijven. De gunstigere ontwikkeling van andere productiekosten, waaronder energie en ingevoerde goederen, zal naar verwachting de inflatiedruk temperen. Al met al verwachten wij een (zeer) geleidelijke afkoeling van de kerninflatie. Uiteraard blijft deze verwachting met grote onzekerheid omgeven en zijn de risico's opwaarts gericht (zie ook: KBC Economisch Onderzoeksrapport van 24 maart 2023). Voor de eurozone verwachten wij een gemiddelde inflatie van 5,8% in 2023 en nog steeds 3,0% in 2024.

Lagere energieprijzen drukken inflatie VS, terwijl kerninflatie weer toeneemt

De inflatie in de VS daalde van 6% in februari tot 5% in maart. De daling was grotendeels te danken aan de lagere energieprijzen, die met 3,5% op maandbasis daalden. Op jaarbasis daalden de energieprijzen met 6,4%. De voedselprijzen stagneerden vorige maand nu de lagere wereldvoedingsprijzen en de dalende voedingsgerelateerde producentenprijzen in de VS een neerwaartse druk uitoefenen op de voedingsinflatie.

De kerninflatie blijft helaas hoog en steeg met 0,4% op maandbasis. Ze bedraagt nu 5,6%, 0,1 procentpunt hoger dan vorige maand. De hogere inflatie voor huisvesting blijft de belangrijkste boosdoener: de prijzen voor huisvesting stegen met 0,6% op maandbasis tot 8,2% op jaarbasis. Helaas steeg de Zillow Observed Rent Index, een leidende indicator voor huisvesting, in maart met 0,4%, wat wijst op een aanhoudend hoge huisvestingsinflatie in de komende maanden.

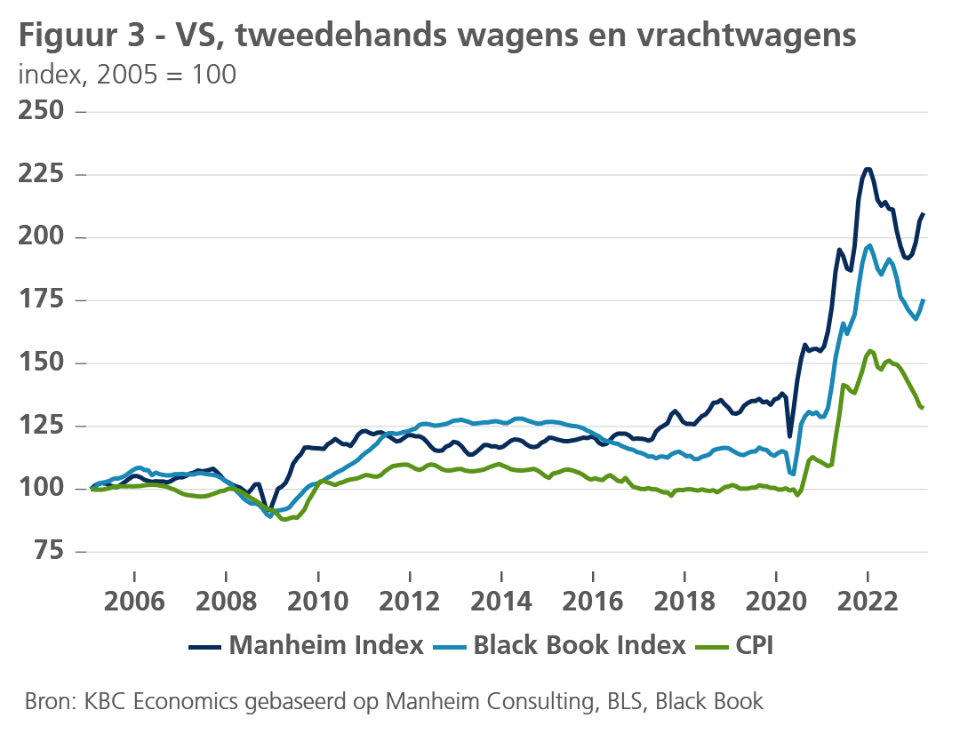

Onder invloed van een lagere dollar stegen de goederenprijzen met 0,2% op maandbasis tot 1,6% op jaarbasis, 0,6 procentpunt meer dan vorige maand. De stijging vond plaats ondanks een daling van de prijzen van tweedehandsauto's en -vrachtwagens met 0,9%. Zoals uit voorlopende indicatoren blijkt, zal deze subcomponent de goedereninflatie in latere maanden waarschijnlijk opdrijven (zie figuur 3).

Een positieve verrassing was de diensteninflatie (exclusief huisvesting en energiediensten), die vorige maand met 0,1% toenam. Dit is echter vooral het gevolg van de dalende prijzen van medische zorgdiensten, die sinds oktober zijn gedaald als gevolg van een Covid-gerelateerde methodologische wijziging. Exclusief medische zorg steeg deze component met 0,3% op maandbasis, in lijn met de looninflatie. Het gemiddelde uurloon steeg namelijk ook met 0,3% op maandbasis en met 4,2% op jaarbasis, een trager tempo dan in voorgaande maanden, maar nog steeds te hoog om comfortabel te zijn.

Al met al handhaven wij onze inflatieprognose van 4,4% voor 2023. Wel verwachten wij dat de inflatie in 2024 zal afnemen als gevolg van monetaire verstrakking en strengere kredietvoorwaarden. Daarom verlagen wij onze prognose voor 2024 met 0,1 procentpunt tot 2,1%.

Centrale banken richten zich weer op inflatie, nu acute zorgen over financiële stabiliteit afnemen

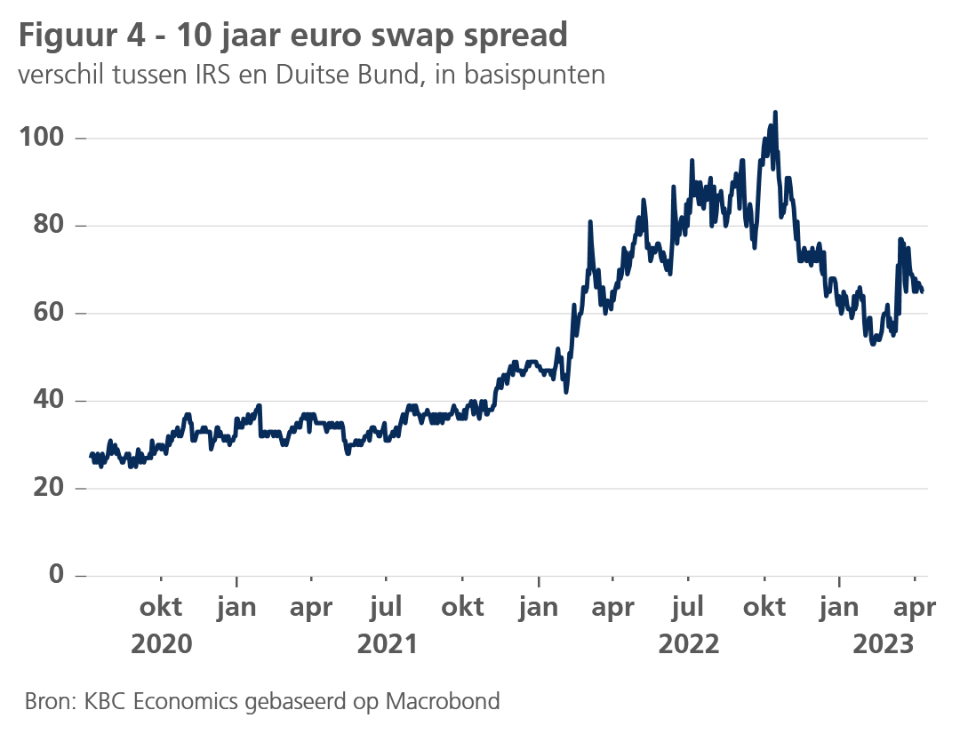

Krachtige interventies van begrotingsautoriteiten, financiële toezichthouders en centrale banken wereldwijd, maar met name in de VS en Zwitserland, waarbij de reikwijdte van depositogaranties werd uitgebreid en de vereiste liquiditeit werd verstrekt, hebben de potentiële overloopeffecten van de stress bij specifieke Amerikaanse en Europese banken binnen de perken gehouden. Hiermee lijkt de recente onrust in de banksector onder controle en we gaan er ook in ons basisscenario van uit dat deze situatie zal aanhouden. Dit strookt ook met de marktverwachtingen: de sterke stijging van de risicopremies voor blootstelling aan de financiële sector (zie figuur 4) is in de nasleep van de crisis snel aan het omslaan.

Tegen de achtergrond van afnemende zorgen over de financiële kwetsbaarheid kunnen zowel de Fed als de ECB zich weer richten op hun primaire beleidsdoelstelling van prijsstabiliteit. Gezien de aanhoudend hoge Amerikaanse kerninflatie zal de Fed tijdens haar bijeenkomst in mei de beleidsrente waarschijnlijk een (laatste) keer verhogen tot het eindtarief van 5,125%. Het risico blijft opwaarts gericht.

Wij verwachten dat de Fed de beleidsrente gedurende heel 2023 op deze piekrente zal handhaven, maar de eerste renteverlagingen kunnen nu wel sneller komen dan eerder verwacht. Het risico van een diepere technische recessie in de VS in de tweede helft van 2023 (zie verder) en een verdere aanscherping van de kredietvoorwaarden brengen ons ertoe een eerste renteverlaging door de Fed (25 basispunten) reeds in het eerste kwartaal van 2024 te verwachten. Dit zal het begin zijn van een versoepelingscyclus naar 3,375% eind 2024 en naar 2,875% eind 2025. Dit rentepad voor 2024-2025 is lager dan wat in de laatste 'dot plots' van de Fed werd gecommuniceerd.

Hoewel het pad van de Amerikaanse langetermijnrente naar beneden werd bijgesteld, verwachten wij nog steeds een opwaartse correctie vanaf de huidige niveaus tot een piek van 3,70%. De Fed zal waarschijnlijk doorgaan met haar Quantitative Tightening (QT) – in een tempo van 95 miljard USD per maand – die fungeert als een technische operatie op de achtergrond van de monetaire beleidscyclus.

Voor de ECB handhaven wij onze eerdere visie van drie opeenvolgende renteverhogingen (telkens 25 basispunten), die leiden tot een eindtarief van 3,75% begin juli 2023. Aangezien de ECB haar verkrappingscyclus later is begonnen dan de Fed en de reële rente (op langere termijn) lager blijft dan in de VS, verwachten wij dat de ECB pas in de tweede helft van 2024 aan haar renteverlagingscyclus zal beginnen. Eind 2025 verwachten wij dat de depositorente van de ECB in grote lijnen op het neutrale niveau van ongeveer 2,25% zal liggen, wat marginaal positief is.

Net als ons scenario voor de Amerikaanse obligatierente verwachten wij voor de Duitse langetermijnrente een opwaartse correctie in het tweede kwartaal van 2023 tot een piek van 2,70%. Net als voor de VS hebben wij deze piek neerwaarts bijgesteld ten opzichte van vorige maand.

De ECB verkleint momenteel haar balans door middel van QT met gemiddeld 15 miljard euro per maand door vervallende activa van haar APP-portefeuille niet volledig te herbeleggen. In overeenstemming met de vervroegde terugbetalingen van TLTRO's eind 2022, heeft de QT van de ECB ten doel een deel van de ruime hoeveelheid overtollige liquiditeit aan het financiële stelsel te onttrekken. Indien de markten goed blijven reageren op het huidige, nog steeds zeer gematigde tempo van QT, zal het gemiddelde maandelijkse tempo vanaf het derde kwartaal van 2023 waarschijnlijk aanzienlijk stijgen.

Zelfs tijdens de recente tijdelijke onrust op de financiële markten als gevolg van de bezorgdheid over de gezondheid van de wereldwijde banksector, bleven de premies voor landenrisico’s, zoals geïmpliceerd door de spread van staatsobligaties uit de eurozone ten opzichte van de Bund, over het algemeen stabiel. Enerzijds kan dit de overtuiging van de markten weerspiegelen dat dit geen systemische financiële crisis was en dat er geen reden was om een neerwaartse spiraal tussen banken en overheden opnieuw in te prijzen. Anderzijds was dit waarschijnlijk ook het gevolg van de nog steeds ruime liquiditeitsoverschotten in de eurozone, in combinatie met de beschikbaarheid van het Transmission Protection Instrument (TPI) van de ECB. Terwijl het liquiditeitsoverschot nog steeds een sterke "zoektocht naar rendement" stimuleert voor beleggers die de spreads op de overheidsobligaties binnen de perken houden, stelt de schijnbare geloofwaardigheid van het TPI de markten gerust dat de ECB geen "ongerechtvaardigde" stijgingen van de risicopremies tussen de overheidsobligaties van de eurozone zal tolereren. Kortom, wij verwachten dat de opwaartse normalisatie van de spreads tijdens de voorspellingsperiode zeer geleidelijk en gematigd zal verlopen.

Falend economisch vertrouwen in eurozone

In de eurozone geven de haperende prestaties van de vertrouwensindicatoren een enigszins gemengd beeld van de economische dynamiek – of het gebrek daaraan. De aanhoudend sterke verbetering van de PMI's voor de dienstensector viel het meest op. De indicator veerde op van 52,7 in februari tot 55,0 in maart, ruim boven het neutrale niveau van 50. Dit wijst op een sterke verbetering van het klimaat in de dienstensector. De sterke verbetering van de PMI-vertrouwensindicatoren voor de dienstensector moet echter wat genuanceerd worden. De meest recente bredere vertrouwensonderzoeken van de Europese Commissie (EC) voor de dienstensectoren wijzen op een lichte verzwakking van het vertrouwen. Voor de industriesector wijzen zowel de PMI's als de vertrouwensequêtes van de Europese Commissie op een (lichte) verzwakking van het vertrouwen.

Dit laatste is op het eerste gezicht niet erg geruststellend, vooral omdat het herstel van het vertrouwen in de industrie in de afgelopen maanden niet erg sterk is geweest. Uit een analyse van de vertrouwensindicatoren op landenniveau blijkt dat het vertrouwen vooral in de Duitse industrie verzwakt. In de andere grote landen van de eurozone constateren wij een (lichte) verbetering van de meeste vertrouwensindicatoren in de industriesector. Dit nuanceert het plaatje enigszins. Gelukkig geven ook de nationale indicatoren voor de Duitse industrie een bemoedigender beeld dan de PMI en de EC-indicator. Ook volgens de enquêtes van het Ifo-instituut is er sprake van een verder herstel van het vertrouwen (zie figuur 5).

Dit alles bevestigt onze inschatting dat de eurozone als geheel, en waarschijnlijk ook Duitsland, een (technische) recessie van twee opeenvolgende kwartalen van negatieve economische groei in de afgelopen winter vermeden heeft. De groei zal echter bijzonder mager blijven. De consumenten blijven immers ook zeer voorzichtig. De koopkrachtwinsten door lagere energieprijzen worden voorlopig geneutraliseerd door sterk stijgende voedingsprijzen. Het strengere monetaire beleid van de ECB zal ook steeds meer gevolgen hebben voor de economische consumptie- en investeringskeuzes. Daardoor is het herstel van het consumentenvertrouwen in maart tot stilstand gekomen en blijft het voorlopig steken op een lager dan neutraal niveau. In de dienstensector en de detailhandel vertaalt dit zich in vooruitzichten op een matige vraagontwikkeling in de komende maanden.

Al met al bevestigt de nieuwe informatie ons scenario van een zeer zwakke maar positieve economische groei in de eurozone. Daarom hebben wij onze prognose voor de reële bbp-groei ongewijzigd gelaten op 0,8% voor 2023 en 1,1% voor 2024. Voor Frankrijk is de groeiprognose voor 2023 met 0,1 procentpunt verlaagd tot 0,7% vanwege de vele stakingsdagen, terwijl de verwachte groei voor de Nederlandse economie met 0,1 procentpunt is verhoogd tot 1,5% vanwege een herziening van historische cijfers.

Strengere financiële voorwaarden zullen wegen op groei VS

De aanhoudende monetaire verkrapping lijkt de Amerikaanse groei voorlopig niet zwaar te beïnvloeden. De Amerikaanse consumentenbestedingen blijven gezond, omdat de arbeidsmarkt in vorm blijft. De arbeidsmarkt voegde in maart 236.000 banen toe en de werkloosheid daalde met 0,1 procentpunt tot 3,5%, terwijl de participatiegraad met 0,1 procentpunt steeg tot 62,6%. Er zijn echter ook enkele tekenen van zwakte op de arbeidsmarkt. De tijdelijke hulp, een voorlopende indicator van de toekomstige werkgelegenheid, daalde in maart. Ondertussen daalde het aantal vacatures tot 9,9 miljoen in februari, een daling van 12% ten opzichte van de piek in december. Daardoor daalde de voor de Fed belangrijkste arbeidsmarktratio – het aantal vacatures gedeeld door het aantal werklozen – tot 1,67, het laagste niveau sinds november.

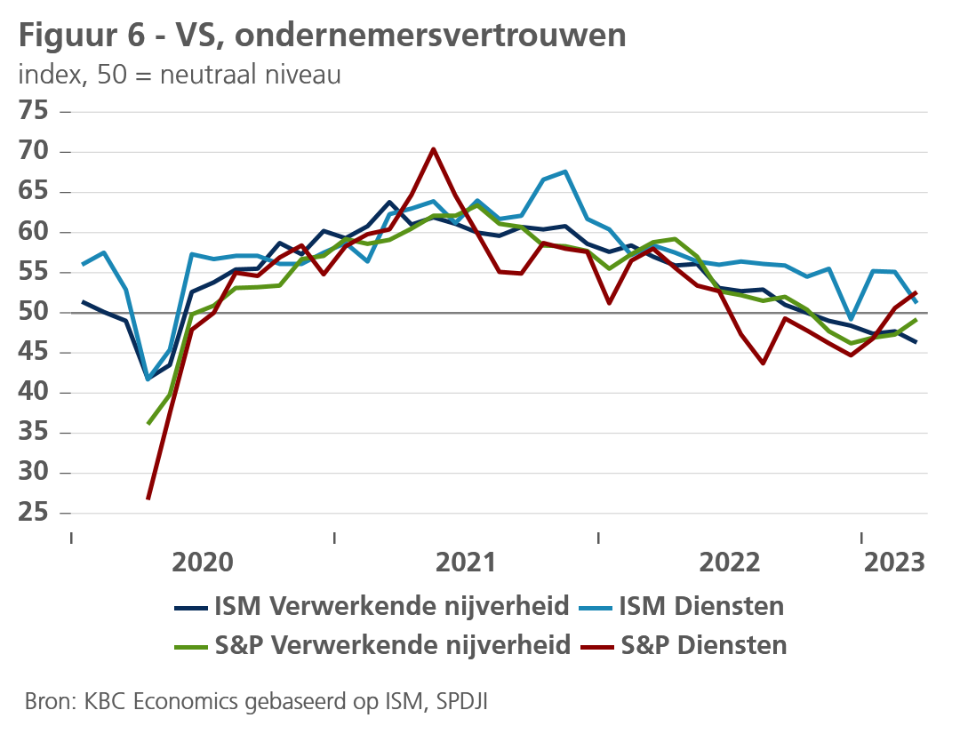

Bovendien lijken de recente problemen in de Amerikaanse financiële sector de vertrouwensindicatoren te hebben beïnvloed. Het consumentenvertrouwen van de University of Michigan daalde met 5 punten tot 62, al blijft de indicator hiermee wel 12 punten hoger dan het dieptepunt van juni 2022. De Conference Board-index voor het consumentenvertrouwen steeg dan weer met 0,8 punten. Ook de indicatoren voor het ondernemersvertrouwen gingen over het geheel genomen omlaag (zie figuur 6). Het ondernemersvertrouwen in de belangrijkste sector van de Amerikaanse economie – de diensten-ISM – vertoonde in maart een brede terugval. Bovendien waren de details van het rapport nogal teleurstellend (vrij sterke dalingen van de subindexen voor nieuwe bestellingen en werkgelegenheid).

We handhaven onze groeiverwachting op kwartaalbasis voor het eerste kwartaal van 2%, terwijl wij onze groeiverwachting voor het tweede kwartaal verlagen van 0,8% naar 0,4%.

De groeivooruitzichten voor latere kwartalen zijn echter minder rooskleurig. Zowel de monetaire verstrakking als de strengere kredietvoorwaarden zullen de groei drukken. Na de ineenstorting van SVB kregen kleinere Amerikaanse commerciële banken in amper twee weken tijd te maken met een uitstroom van 232 miljard USD aan deposito's (4,1% van hun totale deposito's), vooral naar grotere banken en geldmarktfondsen. Om hun balansen te versterken, zullen deze kleinere banken waarschijnlijk de kredietvoorwaarden aanscherpen, wat een negatieve invloed zal hebben op de Amerikaanse groei. Daarom hebben wij onze groeiprognose voor H2 2023 en H1 2024 verlaagd. Dit brengt onze groeivoorspelling voor 2023 op 1,3% en voor 2024 op 0,3%.

Einde zero-Covid stimuleert dienstensector in China

Het besluit van de Chinese regering, eind vorig jaar, om haar zero-Covid-beleid los te laten, maakte de weg vrij voor een sterke economische opleving in 2023. Nu het eerste kwartaal achter de rug is, kunnen we concluderen dat de economische opleving inderdaad aan de gang is, maar dat deze momenteel in een bescheiden tempo verloopt. Dit werd bevestigd door de eerste harde cijfers voor januari-februari. In vergelijking met dezelfde periode vorig jaar steeg de detailhandel met 3,5% en de industriële productie met 2,4%, stijgingen die vanuit een langeretermijnperspectief nog steeds (verrassend) gematigd zijn. Bovendien bleef de groei van de duurzame goederencomponenten van de detailhandel negatief: de autoverkoop daalde met 9,4% en ook de verkoop van huishoudelijke apparaten daalde met 1,9% ten opzichte van dezelfde periode vorig jaar. Ook de investeringen in vaste activa bleven relatief zwak, waarbij de jaar-op-jaargroei van de investeringen in vastgoed verbeterde, maar nog steeds diep negatief was (-5,7%). Dit wijst erop dat investeerders de vastgoedsector voorlopig blijven mijden, ondanks enkele recente voorzichtige verbeteringen van de maandelijkse prijsdynamiek in commercieel residentieel vastgoed in februari.

Vooruitblikkend verwachten wij een verdere groeiversnelling in de dienstensector op basis van sterke PMI-gegevens in het eerste kwartaal. De PMI-gegevens voor de dienstensector zijn begin 2023 beginnen stijgen en bevinden zich nu in expansief terrein. In de industriesector waren de PMI-gegevens in het eerste kwartaal meer gemengd en bovendien volatiel. Sommige van de verbeteringen die in februari werden waargenomen, zijn in maart weer tenietgedaan en de algemene PMI-niveaus zijn lager dan in de dienstensector. Als we naar de subcomponenten kijken, zien we een bijzondere zwakte bij de exportorders die wordt veroorzaakt door het zwakkere wereldwijde economische klimaat. Voor de toekomst verwachten wij, op basis van de indicatoren voor het producentenvertrouwen, meer steun voor de groei van de dienstensector dan van de verwerkende industrie.

Voorlopig houden wij onze groei- en inflatievooruitzichten ongewijzigd, maar in de toekomst zijn neerwaartse correcties mogelijk indien de verwachte versnelling van de (vooral binnenlandse) economische activiteit niet (volledig) gerealiseerd wordt. Ook verwachten wij nog steeds dat de People's Bank of China later dit jaar haar medium-term lending facility rate zal verlagen, nadat begin dit jaar andere ondersteunende maatregelen zijn genomen (waaronder een verlaging van de reserveverplichting voor de meeste banken in maart en een voortgezette liquiditeitsinjectie in het bankwezen via de medium-term lending facility).

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 11 april 2023, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 11 april 2023.