Ademruimte voor opkomend Azië temidden groot aantal risico’s

De Chinese economie koelt af omwille van interne en externe tegenwinden. Verscheidene economieën in de regio zijn kwetsbaar voor ongunstige ontwikkelingen in China, gezien hun uitgebreide handels- en investeringsbetrekkingen met het land. Ondanks de groeivertraging in China, de aanslepende handelsoorlog en de algemene financiële onrust in de opkomende markten midden vorig jaar, hield de groei in de regio redelijk stand in 2018. Bovendien is de toegenomen voorzichtigheid ten aanzien van de normalisering van het monetair beleid in de ontwikkelde economieën bevorderlijk voor de groei. Er zijn evenwel ook tekenen van zwakte zichtbaar aan de horizon. De risicoaversie bij beleggers blijft hoog en er zijn verschillende risico’s die in de toekomst nog altijd een aanzienlijke tegenwind voor de groei in de opkomende Aziatische landen kunnen veroorzaken. Deze risico’s omvatten een sterker dan verwachte wereldwijde groeivertraging en een verslechtering van de lopende onderhandelingen inzake de handelsoorlog.

Sterke regionale handelsbetrekkingen

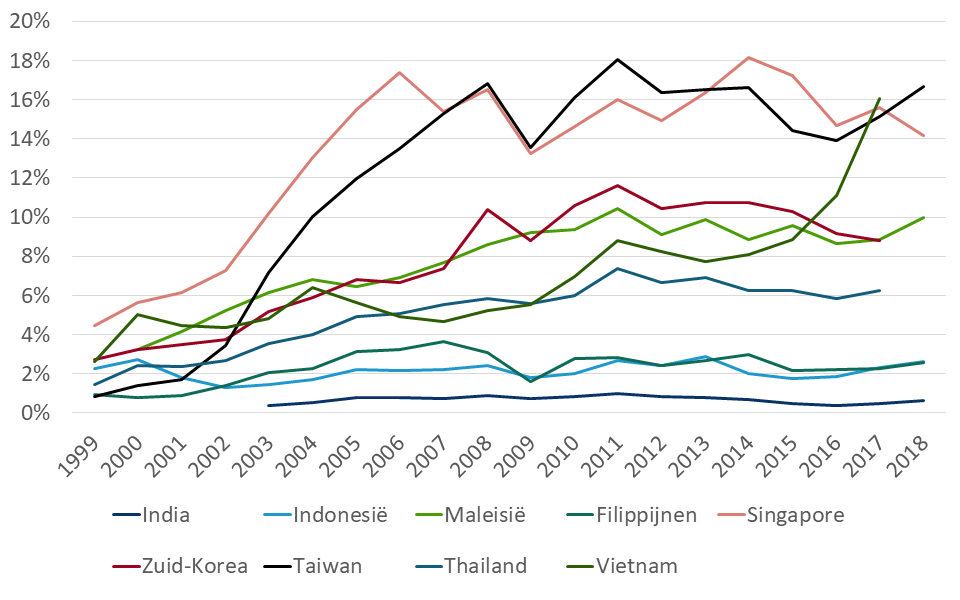

Sinds China in 2001 is toegetreden tot de Wereldhandelsorganisatie zijn de economische banden tussen China en de andere regionale economieën alsook het aantal complexe toeleveringsketens aanzienlijk toegenomen. Veel landen in de regio zijn zeer open economieën. De uitvoer/bbp-ratio’s variëren van ongeveer 20% in India en Indonesië over ongeveer 70-80% in Maleisië, de Filippijnen, Taiwan en Thailand, tot meer dan 100% en 200% in respectievelijk Vietnam en Singapore. Voor veel van deze economieën is de handel met China goed voor een aanzienlijk deel van hun uitvoer (figuur 1). Zoals al beschreven in een recente opinie, omvat deze uitvoer naar China zowel intermediaire goederen als goederen voor de binnenlandse consumptie in China. Een economische vertraging in China, hetzij door interne ontwikkelingen, hetzij door de handelsoorlog tussen de VS en China, zal daarom waarschijnlijk ook in veel buurlanden tot een lagere groei leiden.

Figuur 1 - Uitvoer naar China (in % van het bbp)

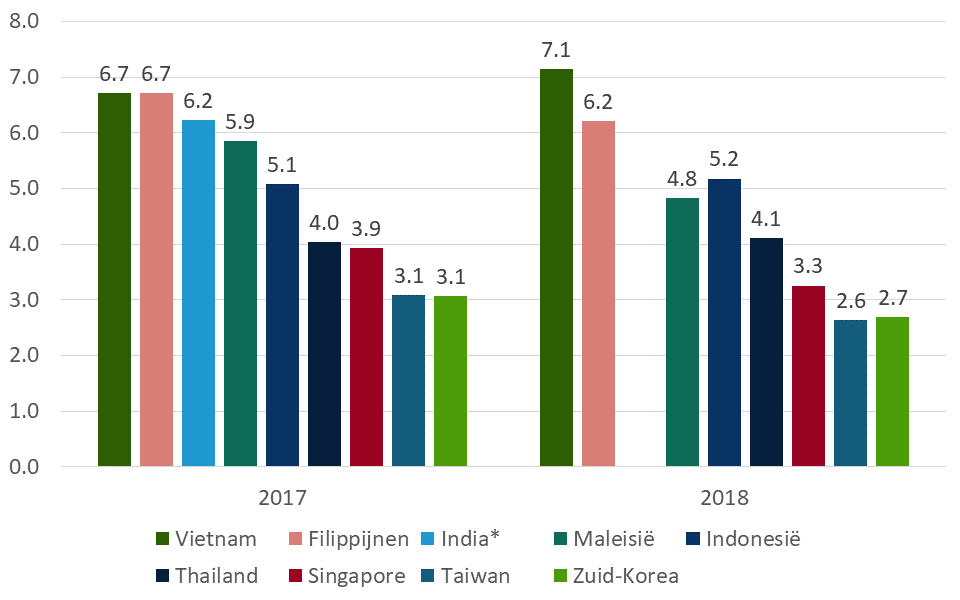

Matiging groeivooruitzichten

De Chinese economie vertraagt inderdaad: de reële bbp-groei daalde van 6,8% (jaar-op-jaar) in H1 2018 naar 6,4% in Q4 2018 (zie kader 1 in onze Economische Vooruitzichten van februari voor detail). Hoewel de economieën van sommige buurlanden ook vertraagden tussen 2017 en 2018, hield de groei in de hele regio goed stand (figuur 2).

Figuur 2 - Jaarlijkse bbp-groei (in %)

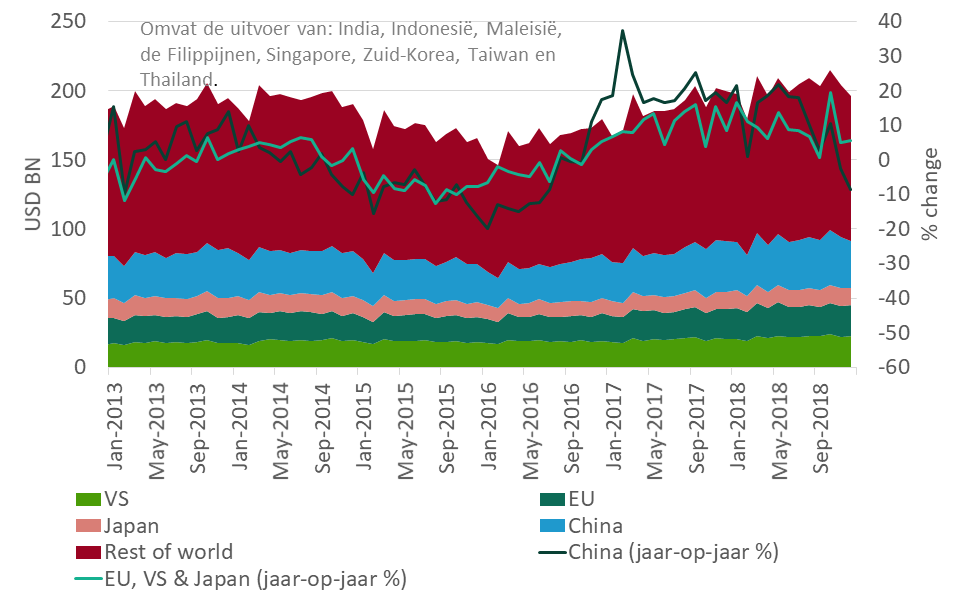

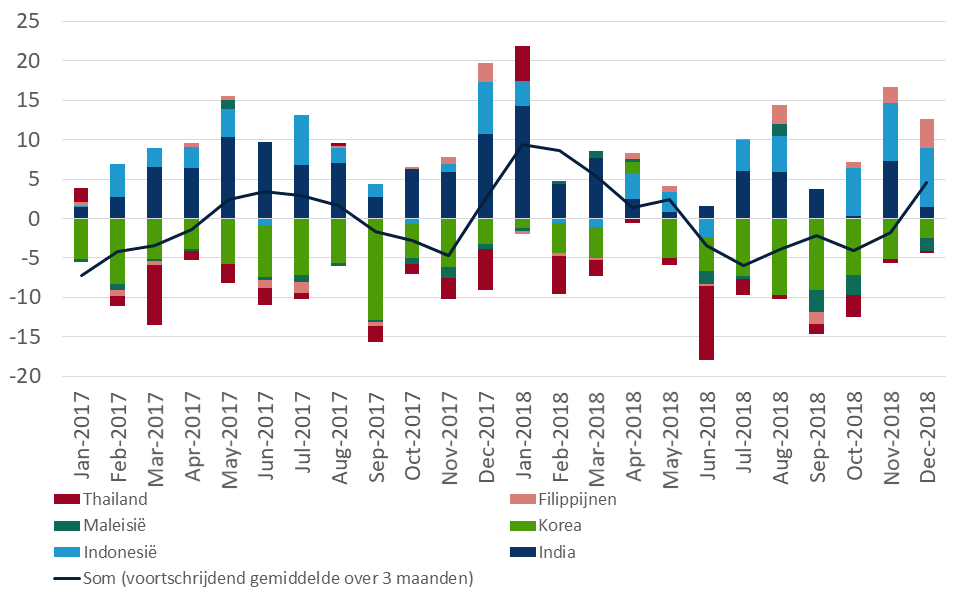

Meer frequente gegevens wijzen er evenwel op dat de groei in de komende maanden onder druk zal komen te staan. De PMI’s voor de industriële productie in China, Indonesië, Zuid-Korea, Maleisië en Taiwan zijn onder de 50 gedoken, dit is de grens tussen expansie en inkrimping. In Indonesië, de Filippijnen, Zuid-Korea, Taiwan en Vietnam is de industriële productie zowel in november als in december gekrompen tegenover de voorgaande maand. Ook tegenover dezelfde maand een jaar eerder was de industriële productie zwak in verschillende Aziatische economieën, met uitzondering van Indonesië. Ten slotte lijkt ook de uitvoer in de regio sinds oktober af te nemen (figuur 3). De zwakke uitvoer en de terugval in het vertrouwen in de industrie kunnen erop wijzen dat de afkoelende vraag uit China inderdaad invloed heeft op de regionale handel. De zwakte kan ook een weerspiegeling zijn van de bezorgdheid over de elektronicasector (een cruciale uitvoersector voor de regio), gezien de vertraging van de wereldwijde groei en een forse winstwaarschuwing van Apple bij het begin van het jaar.

Figuur 3 - Maandelijks uitvoer opkomende Aziatische landen per bestemming

Wereldwijde centrale banken creëren ademruimte...

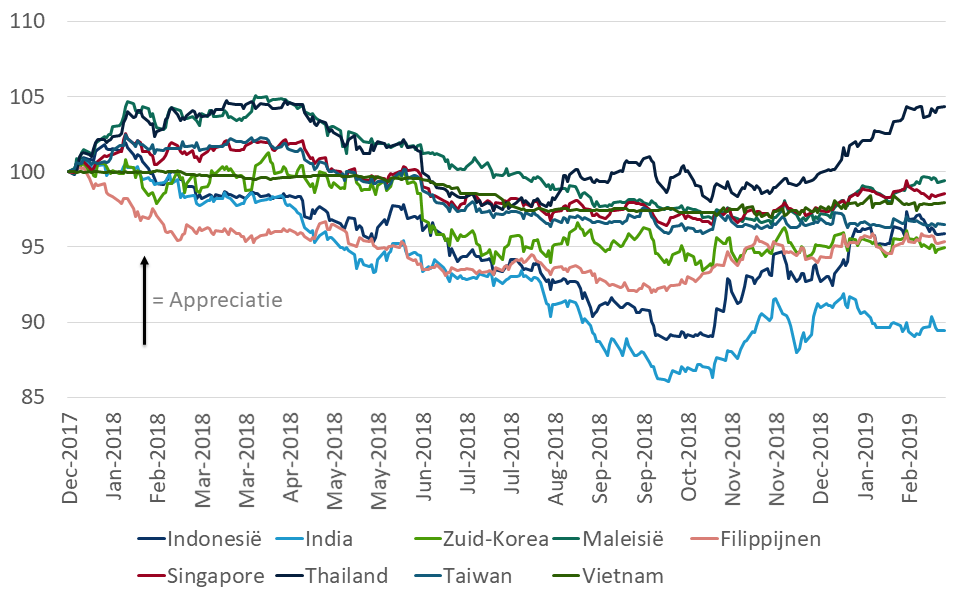

2018 was een turbulent jaar voor de opkomende markten. De verwachte voortzetting van de monetaire verstrakking door de Amerikaanse Federal Reserve (Fed) en de verwachte start van de normalisering van het beleid in andere geavanceerde economieën, zoals de eurozone, zorgden wereldwijd voor strakkere financieringsvoorwaarden. Tezamen met de bezorgdheid over de houdbaarheid van de schuldposities in de opkomende markten in het algemeen en een aantal idiosyncratische crisissen in Turkije en Argentinië, zorgde dit ervoor dat de activa van de opkomende markten stevige klappen kregen. Zoals blijkt uit figuren 4 en 5 zijn de munten van verschillende Aziatische economieën gedurende het grootste deel van 2018 gedeprecieerd tegenover de Amerikaanse dollar en zijn de inkomende kapitaalstromen afgenomen.

Figuur 4 - Aziatische munten versus USD (29/12/2017 = 100)

Figuur 5 - Netto kapitaalstromen (miljard USD)

Tegen het einde van vorig jaar waren veel van deze munten echter deels of zelfs volledig hersteld. Sinds het derde kwartaal zijn ook de kapitaalstromen weer op gang gekomen. Deze verschuiving viel samen met een verschuiving van de verwachtingen voor het beleid van de Fed. Terwijl de beleidsmakers van de Fed in oktober nog suggereerden dat de Amerikaanse rentetarieven nog altijd verre van neutraal waren, bevindt de Fed zich nu duidelijk in een evaluatiemodus. Een langere pauze of een volledige stopzetting van de huidige renteverhogingscyclus is dan ook mogelijk. De beleidsmakers van de Fed hebben ook laten doorschemeren dat de omvang van de Fed-balans groter zou kunnen blijven dan eerder verwacht, wat zich zou vertalen in meer liquiditeit in het wereldwijde financiële systeem. Tegelijk zit ook de ECB, omwille van de huidige groeivertraging in het eurogebied en het aanhoudende gebrek aan inflatoire druk, in de beoordelingsfase. Haar eerste renteverhoging zal waarschijnlijk pas ten vroegste eind 2019 plaatsvinden.

...waardoor kleinere centrale banken kunnen pauzeren

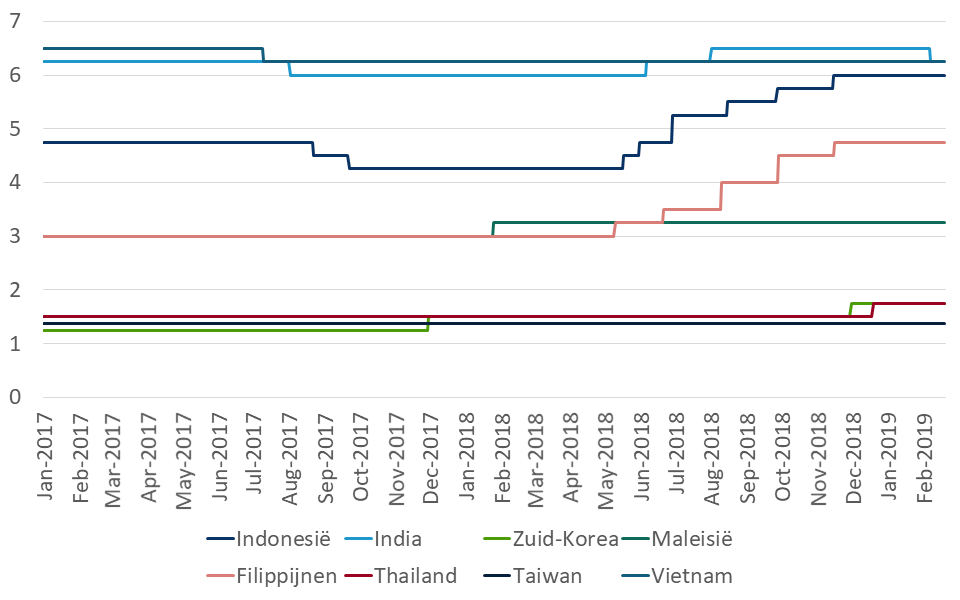

Als reactie op de marktturbulentie van vorig jaar zijn verschillende centrale banken in Azië met renteverhogingscycli gestart (figuur 6).

Figuur 6 - Monetaire beleidsrentes (in %)

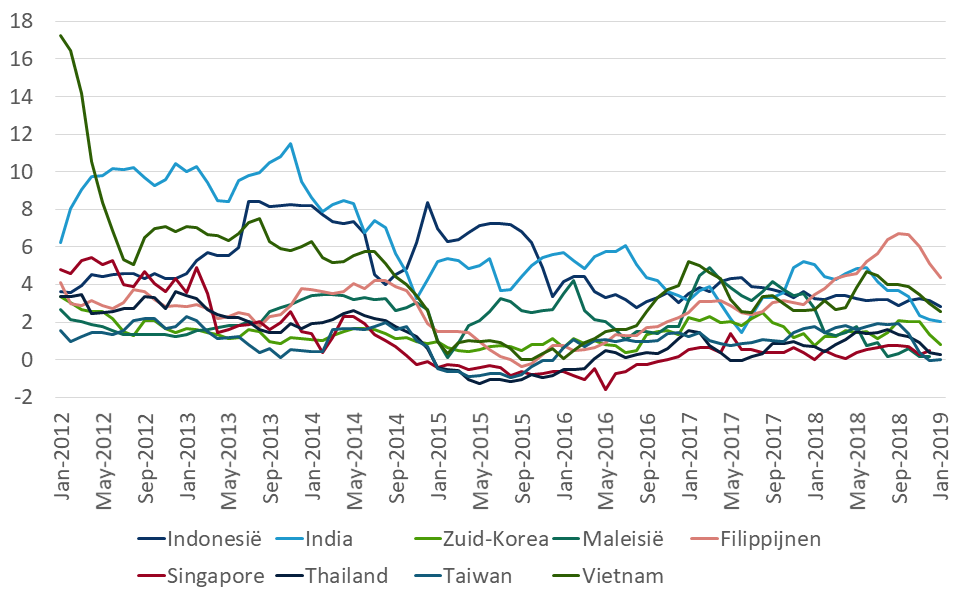

In 2018 verhoogden de centrale banken van Indonesië en de Filippijnen hun beleidsrente met 175 basispunten, de Reserve Bank of India (RBI) met 50 basispunten en de centrale banken van Zuid-Korea, Maleisië en Thailand met 25 basispunten. Nu lijken de meeste van deze centrale banken zich echter ook in een evaluatiemodus te bevinden. De RBI verlaagde zelfs de rente met 25 basispunten in februari. De beleidsmakers in deze landen hebben ruimte om voorzichtiger te zijn dankzij de verschuiving in de verwachtingen voor de wereldwijde liquiditeitsvoorwaarden tot 2019 en de gematigde inflatiedruk (figuur 7).

Figuur 7 - CPI inflatie (jaar-op-jaar in %)

De toegenomen voorzichtigheid van de monetaire beleidsvoerders en de sterkere kapitaalinstromen zouden de groei in de regio moeten ondersteunen. Tegelijk blijven internationale investeerders echter op hun hoede, omdat een volledige omkering van de financiële verstrakking uit 2018 niet waarschijnlijk is en omwille van de stijgende risico’s. De handelsoorlog tussen de VS en China is nog altijd niet opgelost en het risico op een verdere escalatie blijft bestaan. Afgezien van de handelsoorlog wordt de Chinese economie ook geconfronteerd met interne tegenwinden. De autoriteiten worstelen met het vinden van een balans tussen het beperken van de schuldopbouw en het verschuiven naar een ‘hoogwaardig’ groeimodel enerzijds, en het handhaven van de sociaaleconomische stabiliteit anderzijds. Gezien de sterke banden tussen de Chinese economie en de andere economieën in de regio baart een vertragende Chinese economie zorgen over de groeivooruitzichten van de andere economieën. Bovendien worden de Aziatische economieën ook beïnvloed door de ontwikkelingen in de rest van de wereld en zowel in de VS als in de eurozone zal de groei naar verwachting matigen in 2019. Ondanks de ademruimte die ontstaat door het minder verkrappend monetair beleid wereldwijd, zijn er dus nog altijd veel risico’s voor de opkomende Aziatische landen.