CNB en MNB spelen met andere kaarten

De Tsjechische (CNB) en de Hongaarse (MNB) centrale banken gaven deze week een update over hun (onveranderd) beleid. Ze bevinden zich in een gelijkaardige situatie, maar een verschillende startpositie en de mate van kwetsbaarheid van de munt bepalen hun bewegingsvrijheid.

Ook in centraal Europa is het virus aan een nieuwe opmars bezig. Beperkende maatregelen remmen de binnenslands vraag af, vooral in de dienstensector. De (export)vraag van de industriële sector blijft sterk. De CNB wijst wel op spanningen in de toeleveringsketting die de activiteit in de war kunnen sturen en de inflatie hoger tillen. De CNB en MNB houden vast aan een sterk herstel in de tweede jaarhelft.

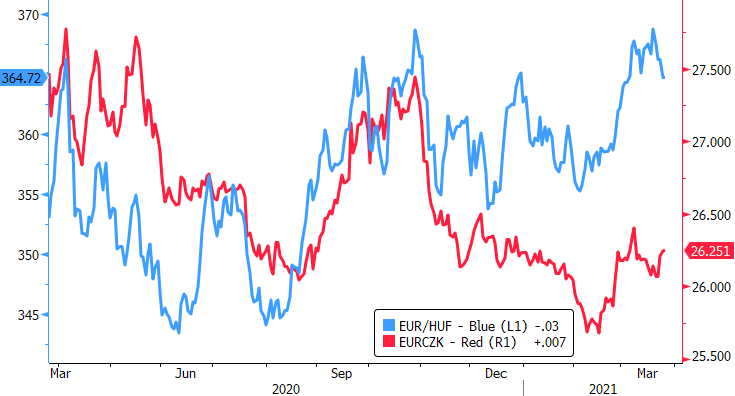

In beide gevallen is de munt belangrijk voor het monetair beleid. Kleine, open economieën die veel grondstoffen invoeren, hebben een veel nauwere band tussen de munt en inflatie. Hierdoor krijgen de centrale banken tegenstrijdige beleidsimpulsen. Sinds midden februari kwamen de lokale munten ietwat onverwacht onder druk. Enerzijds duwt de virusopstoot het verhoopte groeipad (en de monetaire normalisatie) achteruit. Anderzijds weegt de stijging van de lange/reële rentes in de kernlanden (VS, en mindere mate Europa). Hier speelt zelfs een soort Mattheuseffect. De munt van wie het al goed deed (Tsjechië), blijft gespaard. De munt van het land met beperkte monetaire ruimte om de economie te ondersteunen omwille van hogere inflatie (Hongarije), komt extra onder druk. Hierdoor dreigt de inflatie verder te versnellen.

De CNB liet de situatie relatief rustig over zich heen gaan. Ze houdt vast aan haar aangekondigde renteverhoging in de tweede jaarhelft. Uitstel kan bij een grotere impact van de nieuwe virusopstoot. De kroon blijft ondanks de recente correctie sterker dan in de beleidsprognose van de CNB, met een dempend effect op de inflatie (2.1% in februari en zeer kort bij de beleidsdoestelling). Een ordelijke globale rentestijging en een constructief algemeen risicosentiment spelen in de kaart van de kroon, zelfs al stelt de CNB een eerste renteverhoging uit. Normalisatie blijft een eigen (orthodoxe) keuze van de CNB, niet opgedrongen door de markt. Dat is positief voor de munt.

Voor Hongarije is de situatie complexer. De MNB wil alles in het werk blijven stellen om de economie te ondersteunen. Onder meer door de zwakke munt dreigt de inflatie de volgende maanden tijdelijk op te lopen tot 5%. De centrale bank houdt de impact van de globale marktcontext op de inflatie (lees op de forint) scherp in het oog en zal optreden indien nodig. Concreet kan ze de 1-weeks deposito rente bijkomend verhogen. Sinds september bedraagt die 15 basispunten meer (0.75%) dan de basisrente. In tegenstelling tot Tsjechië, zou dit eerder een (door de markt) gedwongen renteverhoging zijn. Die kan de muntverzwakking afremmen, maar waarschijnlijk niet omkeren. Voor blijvende winst is meer nodig (lagere inflatie, of een minder volatiele internationale context). Dat gezegd zijnde was de reactie van de forint na de beleidsvergadering constructief. De markt hecht iets meer geloof aan het MNB-engagement om de inflatie onder controle te houden. Een nieuw historisch dieptepunt van de forint boven EUR/HUF 370 wordt minder waarschijnlijk.

Figuur - Markt geeft Tsjechische kroon (rood) meer ademruimte dan de Hongaarse forint (blauw).