Krijgt corona concurrentie als marktthema?

Vorige week bepaalden de (oplopende) coronacijfers het marktsentiment, al was de reactie niet rechtlijnig. Vrijdag zagen de Amerikaanse markten het glas plots weer half vol. Deze week zal blijken of de corona zijn suprematie als marktthema behoudt. Er is immers (veel) concurrentie…

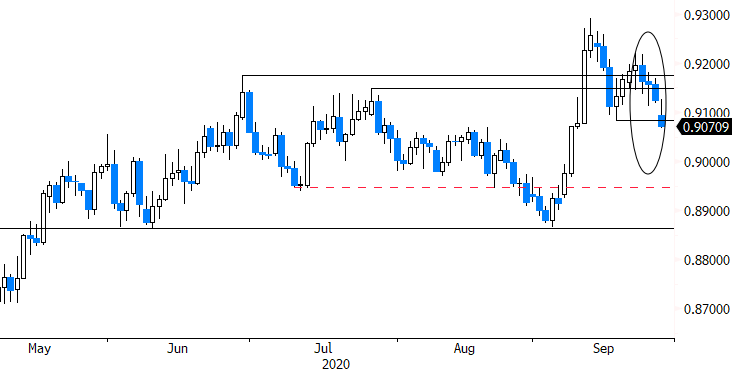

We beginnen met een ‘evergreen’: brexit. Deze week start een ‘laatste’ ronde onderhandelingen tussen het VK en de EU. In het brexitproces hadden ‘deadlines’ zelden een absoluut karakter. Na de officiële speeltijd speelden de onderhandelaars al meermaals een lange blessuretijd. Toch wordt het nu wel echt ‘moneytime’. 15 oktober is een belangrijk ijkpunt. Het is de deadline die Boris Johnson stelde voor het bereiken van een akkoord. Er vindt die dag een Europese top plaats waarop het akkoord moet worden besproken voor het ter goedkeuring wordt voorgelegd aan de lidstaten. Er moet deze week nog geen akkoord zijn, maar zonder vooruitgang wordt het moeilijk. Opvallend: ondanks alle recente mislukkingen, ziet de (wissel)markt nog wel een kans dat een wanordelijke brexit kan worden vermeden. EUR/GBP valt terug beneden 0.91. We wagen ons niet aan een politieke voorspelling, maar INDIEN de markt ‘ruikt’ dat er toch een of ander akkoord in zit, kan dat dat behalve voor het pond, ook (positieve) gevolgen hebben voor de Europese markten buiten het VK.

Amerikaanse data zijn de 2e speerpunt deze week met het consumentenvertrouwen (morgen), het ADP-arbeidsmarktrapport woensdag), werkloosheidsaanvragen, ISM-bedrijfsvertrouwen (donderdag) en de payrolls (vrijdag). De data lopen achter op de laatste coronaontwikkelingen. Toch blijven ze een klankbord om af te toetsen in welke mate het virus de economie aantast. Vooral arbeidsmarktdata kunnen voor beweging zorgen.

Deze week treedt mogelijk nog een andere factor voor de markten op de voorgrond: de Amerikaanse verkiezingen. Dinsdagnacht houden Trump en Biden hun eerste verkiezingsdebat. Tot nu hadden peilingen, uitspraken van Biden of Trump, beleidsaccenten,… zelden impact op de rente- en/of wisselmarkt. Dat is niet onlogisch. Wie er ook verkozen wordt, het verhaal van een langdurig soepel monetair beleid met bijkomende fiscale stimulus blijft hoe dan ook overeind. De democraten staan voor iets meer fiscale stimulus dan de republikeinen. Volgens de klassieke theorie is meer fiscale stimulus in het voordeel van de munt, omdat het monetair beleid dan minder moet accommoderen. In de nieuwe tijden van nauwe vervlechting tussen fiscaal en monetair beleid gaat die redenering steeds minder op. Meer dan de vraag naar een eventuele USD-reactie op beleidswijzigingen, moet de markt waarschijnlijk eerst voorbij de vraag of ze moet reageren op onzekerheid omtrent het verkiezingsproces zelf. Hoe verlopen de opiniepeilingen? Wordt de uitslag al of niet betwist? Blijft er een andere meerderheid in het Huis van Afgevaardigden en in de Senaat? We staan eerder aan de kant dat dit soort onzekerheid in het nadeel van de dollar is, al beseffen we dat het gevaarlijk is om de dollar te onderschatten in een risk-off context. Eerste zien of het debat van dinsdag de verkiezingen echt op de marktagenda brengt.

Figuur - EUR/GBP: pond geeft hoop op akkoord niet op. Terecht???