Arrivederci e grazie, stimulusvriend!

Gisteren was het zo ver, na acht jaar aan het roer van de ECB, zwaait Mario Draghi eind van deze maand af. De Italiaanse president zal herinnerd worden om één befaamde speech en zijn controversieel stimuleringsbeleid. “De euro is als een hommel: een beestje dat niet zou moeten kunnen vliegen, maar het toch doet.” Die beeldspraak gebruikte Draghi in zijn beroemde speech op 26 juli 2012, het hoogtepunt van de eurocrisis. De euro kreeg het hard te verduren en er was gerede twijfel of de munt wel zou overleven. Met die argwaan maakte Super Mario korte metten door de belangrijkste woorden uit de geschiedenis van de eurozone uit te spreken: “...But there is another message I want to tell you. Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough.”. Hij had de moed om de koers te bepalen, koos de ideale timing en woorden.

"whatever it takes”, een amalgaam van belofte, geruststelling én vastberadenheid, was genoeg om de markten te sussen en de euro te redden. De reputatie van de ECB president, toen een half jaar in functie, was in één klap gevestigd: 1-0 voor Draghi.

Draghi hield onverstoorbaar voet bij stuk en deed effectief al het nodige. Hij leidde de ECB in een nieuw en controversieel tijdperk van negatieve rentes en van grootscheepse geldinjecties in de economie. 3 magische woorden, -0.50% en €2,000 mld. is wat de eurozone erft. De Italiaan zette menig bazooka in en testte de grenzen van zijn mandaat. Super Mario ontpopte zich tot beleggersvriend maar spaardersvijand. Desondanks – sta me toe om even een zuurpruim te zijn – faalde Draghi in zijn belangrijkste opdracht: inflatie dichtbij maar onder 2%. Met een inflatie die de afgelopen maanden stelselmatig wegkwijnde tot amper 0.8% in september, en weinig signalen voor een spoedig herstel, hield Draghi gisteren zelfs de deur open voor meer stimuli.

What’s next?

Er hing (hangt) echter een prijskaartje aan “whatever it takes”. Onze stimulusvriend zwaait af op een moment dat de Europese economie alarm slaat en de ECB nog met grote uitdagingen worstelt. De centrale bank heeft weinig munitie over in haar wapenarsenaal om de groei en de inflatie aan te wakkeren en kampt met een grote verdeeldheid in haar bestuur. Markten en beleidsmakers geven ook steeds meer aandacht aan de neveneffecten van dit onconventioneel beleid. Het zal dus aan Lagarde en co zijn om nog wat meer op de bodem van de gereedschapskist van de ECB te graaien en te werken aan een coördinatie van het monetaire en fiscale beleid als dé beleidsstrategie die hopelijk in staat zal zijn de Europese economie aan te wakkeren. We kunnen Draghi alleen maar steunen in zijn boodschap: geef nooit op!

Na de septembervergadering hebben de markten toch ook al een beetje afscheid genomen van Super Mario. Sinds die bewuste vergadering stegen zowel de korte als lange termijnrentes en stelden beleggers zich vragen over de verdere effectiviteit van Draghi’s bazooka-beleid. Het is uitkijken naar Lagarde’s frisse wind die er binnenkort aankomt.

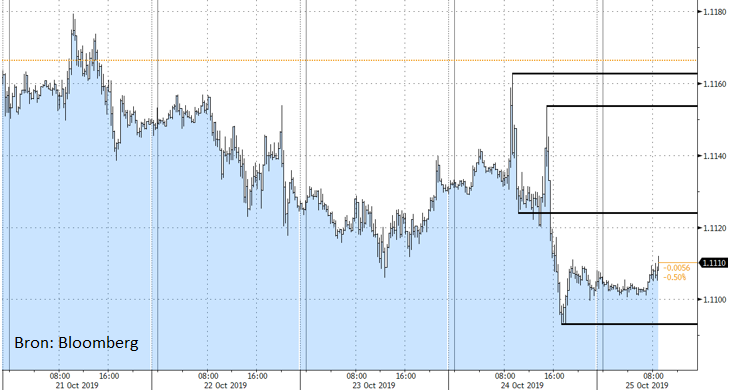

EUR/USD steeg gisteren bij aanvang van een opgetogen vergadering, maar mocht kort daarna inboeten, tot EUR/USD 1.11, na een sombere boodschap van Draghi m.b.t. het economisch klimaat De euro legt dit jaar een zwak parcours af, maar toch blijven we enigszins optimistisch. Negatieve factoren op korte termijn (handelsspanningen, brexit, enz.) zijn ingeprijsd en zullen waarschijnlijk geen extra nadeel veroorzaken. Het eventrisico van een no-deal brexit dat van de baan geveegd is, en vooruitgang in de Sino-Amerikaanse handelsbesprekingen, kunnen katalysatoren zijn voor een herstel van de euro.

Youssra El Nasire, KBC Marktenzaal

Figuur - EUR/USD ontsnapt aan Draghi-fanfare met gedempte bewegingen