Fed nadert belangrijke afrit

Behalve de Bank of England en de Bank of Japan, houdt ook de Amerikaanse centrale bank deze week (woensdag) een beleidsvergadering. De laatste renteverhoging door de Fed dateert van december vorig jaar (tot 2.25%-2.50%). In januari nam ze een belangrijke bocht. Ze volgt sindsdien een neutrale, afwachtende koers. Die heeft haar op vandaag geleid tot een belangrijke afrit. Neemt de Fed de afslag richting renteverlaging? Voor de markt is dat al een uitgemaakte zaak. Ze houdt slechts in beperkte mate rekening met een renteverlaging nu woensdag (16%). Maar de kansen daarop nemen exponentieel toe voor juli (82%) of september (97%). Dat betekent dat de Fed woensdag al de deur voor zo’n mogelijke renteverlaging minstens op een kier zou zetten. We dichten dat scenario een goede kans toe, niet in het minst omdat voorzitter Powell daar begin deze maand al op alludeerde.

De Amerikaanse economische actualiteit is zeker niet dramatisch maar verliest duidelijk momentum (denk aan de payrolls, het ISM-bedrijfsvertrouwen, industriële productie). Een opstoot van de (kern)inflatie blijft uit. Belangrijke graadmeters (PCE) houden zelfs hardnekkig stand onder de 2%-doelstelling. In combinatie met de aanhoudende onzekerheid op het geopolitiek en handelstoneel, verwachten we een neerwaartse herziening van de groei- en inflatieprognoses.

Hoe weerspiegelt zich dat in de nieuwe “dot plot” (renteverwachtingen van de individuele gouverneurs)? Sommige Fed-leden verlagen de rente liever vroeger dan later (bv. Bullard). Toch gaan we er niet vanuit dat de dots in 2019 al een renteverlaging incorporeren. Voor 2020 is de kans zeer reëel maar de betekenis daarvan blijft wellicht eerder beperkt. De Fed zwakte afgelopen maanden al meermaals het belang van deze vorm van ‘guidance’ af. Powell zal dat tijdens de persconferentie waarschijnlijk opnieuw doen.

Waar het woensdag vooral om draait, is het begeleidend communiqué. In januari schrapte de centrale bank de notie van verdere graduele renteverhogingen en introduceerde ze het concept “geduldig”. In functie van de economische data zou ze de beleidsrente in de “gepaste” richting bijstellen. Die dubbele richting beperkt de Fed woensdag allicht. Op die manier effent ze het pad naar een renteverlaging zonder (de timing) expliciet te vermelden.

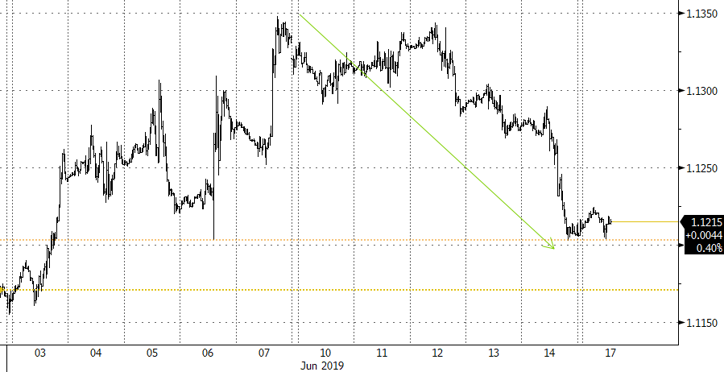

Voor de markten is de beleidsvergadering een ambigu verhaal. Beleggers houden op vandaag al rekening met drie renteverlagingen. De Fed zal de (zeer) soft gepositioneerde markten dus slechts deels tegemoet komen. Een echte tegenbeweging hoger op de rentemarkt verwachten we niet. Daarvoor moet eerst de economische hemel opklaren. In principe blijft de steun voor de Amerikaanse dollar dan ook eerder gelimiteerd. Toch nemen we akte van de sterke dollarprestatie afgelopen dagen en vrijdag in het bijzonder. Voor de ‘dollarbears’ liep de daling in de aanloop naar de Fed ver genoeg. In EUR/USD specifiek speelt bovendien een extra element in het nadeel van de euro. Daar sluimert de idee van een bijkomende renteverlaging door de ECB steeds meer in het achterhoofd van de markt.

EUR/USD: verdisconteert de dollar voldoende soft verwachte Fed?