Fed en markten krijgen hun ‘Goldilocks’

Vorige week gaf de Fed aan dat de derde preventieve renteverlaging moet volstaan om de economie op koers te houden en een verdere job- en loongroei te verzekeren. De markt hoopt wel nog op bijkomende monetaire ademruimte volgend jaar, maar dat zijn zorgen voor later. Met de Amerikaanse payrolls (arbeidsmarktrapport) en het ISM-bedrijfsvertrouwen (verwerkende nijverheid), kregen de Fed en de markten een eerste ‘reality check’.

Vanuit marktoogpunt leverden de data de ‘ideale mix’. Vooraf bestond er behoorlijk wat onzekerheid door een staking bij GM. Toch kwamen er meer jobs bij dan verwacht (128.000 tegen 85.000) en de toename voor september werd opwaarts bijgesteld. De lonen groeiden aan een matige 0.2% m/m en 3.0% j/j. De combinatie van reële loon- en tewerkstellingsgroei blijft goed nieuws voor de bestedingscapaciteit van de Amerikaanse consument. Het ISM-vertrouwen gaf een wat verdeeld beeld. De activiteit in de sector blijft krimpen (48.3) en bleef ook licht onder de verwachting. De onzekerheid over de internationale handel tast de Amerikaanse maakindustrie nog steeds aan. Anderzijds toonden de orders (49.1 van 47.3) en de tewerkstelling voorzichtige tekenen van uitbodeming (47.7 van 46.3).

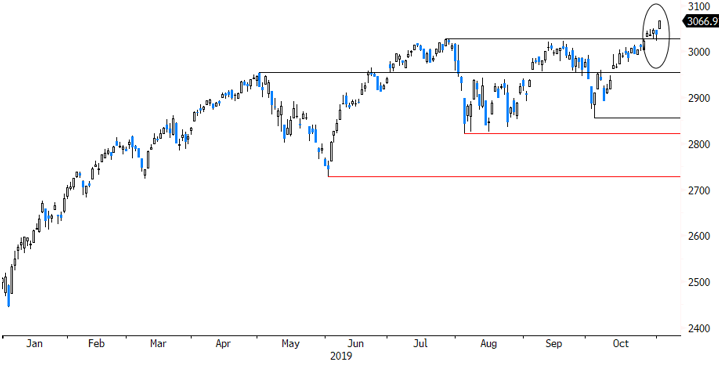

De markt keek ernaar en zag dat het goed was. Een economie die relatief goed stand houdt met tegelijk matige loon- en prijsdruk. Dat moet zowat de definitie van een ‘Goldilocks scenario’ zijn. De Amerikaanse S&P 500 en de Nasdaq zetten nieuwe recordkoersen neer. De Dow Jones strandde op een zucht. Ook Europese indices zoals de Duitse Dax anticipeerden verder op betere tijden en zetten de hoogste niveaus in meer dan een jaar. De rentes stegen beperkt. Op de wisselmarkt profiteerde de euro meer van dit verhaal dan de dollar.

Voorlopig vallen de dominosteentjes dus op hun juiste plaats. Meer nog dan naar de data, kijkt de markt nu uit naar de geopolitieke hinderpalen die de internationale goederenstromen het voorbije jaar verstoorden (handelsconflict) of dreigden te verstoren (brexit). Er zijn tekenen dat de VS op zijn minst een staakt-het-vuren wil in het handelsconflict met China en mogelijk ook de handelsfricties met Europa (b.v. over de autosector) niet op de spits wil drijven. Verschillende Amerikaanse politici (inclusief president Trump) gaven de voorbije dagen aan dat de eerste fase van een nieuw handelsakkoord mogelijk/hopelijk later deze maand nog wordt afgerond. Een deel van die hoop op een akkoord is ondertussen natuurlijk verdisconteerd. Toch kan het Goldilocks scenario in dat geval nog wel even aanhouden.

We verwachten dat het herstel in dat geval geleidelijk zal verlopen. Immers, door het handelsconflict zijn er goederenstromen verlegd en barrières opgeworpen. Zelfs bij een akkoord, krijgen we geen ‘simpele reset’ naar de vroegere, vooral multilaterale handelsorganisatie. De toekomstige aanpak zal anders blijven verlopen en bedrijven hebben lessen getrokken uit de ervaring van de voorbije jaren. Bepaalde productieplaatsen die vanuit kostenoogpunt misschien optimaal waren, hebben een politieke kostprijs/risico. Het welvaartsverlies dat daarmee gepaard gaat, zal niet volledig of slechts heel langzaam gerecupereerd worden. Eens te meer hoeft dat voor de markten niet per definitie een probleem te zijn. 2020 kan in dat geval een beter jaar worden dan we na een toch wel moeilijke zomer dachten.Blijft natuurlijk dat dit scenario uitgaat van de hypothese data de politici die de handel moeten beheren, er politiek belang in zien om het nieuwe evenwicht te bewaren. Met zoiets als de Amerikaanse presidentsverkiezingen aan de horizon is die relatieve rust natuurlijk niet geen garantie, maar er is hoop.

Figuur - S&P 500: niet te goed, niet te slecht, meer moet dat niet zijn.