Euro zakt niet, ondanks softe ECB…

De ECB hield haar beleid zoals verwacht onveranderd. De ‘grote’ stap was vorige maand al gezet. Toen gaf de centrale bank aan dat rentes minstens tot eind 2019 onveranderd zullen blijven. De optie van een verhoging na de zomer was definitief van de baan. De ECB bracht gisteren geen formele wijziging aan haar appreciatie over de economie. Draghi acht de kans op een recessie klein. Toch gaf hij toe dat de recente terugval forser is en langer duurt dan verwacht. Hij gaf voorlopig weinig details over de voorwaarden voor de nieuwe TLTRO-financiering of over eventuele stappen om de neveneffecten van de negatieve depositorente in te perken. Hij benadrukte wel dat de ECB nog alle instrumenten heeft om de economie te steunen. De rente zal lang laag blijven en een verdere versoepeling kan, indien nodig.

De markt heeft de boodschap van de ECB-voorzitter alvast goed begrepen. Voorlopig stellen we nog geen verdere verlaging van de (negatieve) deposito-rente (-0.4%) voorop. Het feit dat de ECB maatregelen bestudeert om de neveneffecten te temperen, kan wel een indicatie zijn dat ze verwacht dat deze toestand niet snel zal veranderen. Hoe dan ook, de rentes gingen zo mogelijk nog enkele basispunten lager. De boodschap van ‘lagere rentes voor langer’ is zeker aangekomen.

Naast de beperkte daling van de rentes viel echter ook de reactie van de euro (EUR/USD) op. In geval van een ‘onverwacht’ softe ECB verwacht je ‘ceteris paribus’ een daling van de euro. EUR/USD zette ook een stap terug tijdens de persconferentie. De daling werd echter snel ongedaan gemaakt. Hiervoor zijn verschillende mogelijke verklaringen.

Zo daalden de Amerikaanse rentes minstens even fors als de Europese. Dat was mogelijk het gevolg van een iets softere Amerikaanse kerninflatie in maart. De notulen van de Fed-vergadering van maart, waar de Fed de renteverwachtingen fors neerwaarts bijstelde, bevestigden dat het ook met de Amerikaanse rente nu alle kanten uit kan. Op dag basis werd het VS-EU renteverschil zelfs nog iets kleiner in het nadeel van de dollar.

We pikken ook nog een nieuwtje op dat geen verband houdt met het monetaire beleid. In een interview zei Amerikaans minister van Financiën Mnuchin dat de VS en China bij de handelsbesprekingen een akkoord hadden over het muntbeleid. Concrete modaliteiten gaf hij niet. Dit houdt mogelijk een afspraak in dat China niet (te fors) optreedt tegen een sterkere yuan, maar wel actie onderneemt wanneer de Chinese munt te snel verzwakt tegen de dollar. Anders gezegd, er komt mogelijk asymmetrische druk om de US dollar niet te laten verstevigen. Dat kan ook doorsijpelen naar andere USD-combinaties.

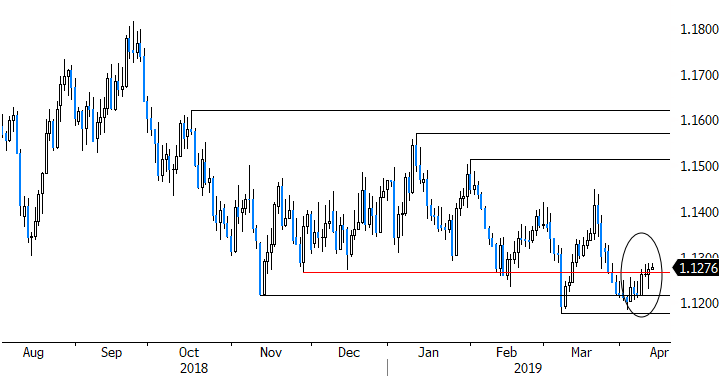

In een context van groeivertraging verkiezen veel landen een zwakkere munt. Een land met een extern tekort en een hogere rente heeft een grotere hefboom om zijn munt via lagere rentesteun te verzwakken dan landen met een extern overschot en een rente die al kort bij een ‘absolute’ bodem zit. Japan heeft al meermaals ervaren dat het niet evident is om bij lage inflatie een ongewenste stijging van de munt tegen te houden. Mogelijk voelt de markt dat, als de VS (President Trump) een lagere dollar wil, ook de ECB niet zomaar een tegenzet achter de hand heeft. Voorlopig is dit een hypothese naar aanleiding van een merkwaardige intra-day beweging (stijging van EUR/USD na ECB). EUR/USD bleef wel vlot boven de 1.1177/87 steunzone, ondanks extreem lage EMU rentes en een zeer softe ECB.

Figuur - EUR/USD: 1.1187/87 steun houdt vlot stand ondanks softe ECB