Achter China's positieve groeiverrassing schuilt nog altijd een balansrecessie

Economische Opinie

De jaar-op-jaargroei van het Chinese bbp in het derde kwartaal verraste met 4,9% en zette de economie op het pad om de 5,0%-groeidoelstelling van de overheid voor 2023 te halen. In vergelijking met het povere groeicijfer van 2022 - namelijk 3,0%, grotendeels te wijten aan het zero-covidbeleid - is die economische opleving van 5,0% niet zo ambitieus. Alle aandacht gaat nu uit naar 2024. De groei volgend jaar zal sterk worden bepaald door het verloop van China’s binnenlandse consumptie en, ermee samenhangend, de vastgoedsector. In 2019 hebben we erop gewezen dat de hoge schuldenlast van de Chinese huishoudens een structurele uitdaging vormde voor de binnenlandse vraag en merkten we op dat "een ineenstorting van de vastgoedmarkt ernstige gevolgen zou hebben voor meerdere aspecten van de Chinese economie, waaronder de consumptiegroei".

Van een ineenstorting is wel nog geen sprake, maar de markt verkeert zeker in crisis. Die houdt het consumentenvertrouwen uiterst zwak, wat leidde tot speculaties dat China in een zogenoemde ‘balansrecessie’ terechtgekomen is. Hoewel tekenen in die richting wijzen, is de situatie in China uniek. Zo dragen, bijvoorbeeld, een vergrijzende bevolking en een zwak sociaal vangnet ook bij aan China's hoge spaarquote en zwakke consumptie. En bij de bedrijven komt de behoefte aan schuldafbouw vooral van de kant van de quasi-publieke sector van staatsbedrijven (SOEs) en investeringsvehicels die de lokale overheid financieren (LGFVs). Dit betekent dat het gebruikelijke beleidsvoorschrift om fiscale stimuli te gebruiken als tegengewicht voor de schuldafbouw van de particuliere sector om meer nuance vraagt. Er is nu meer dan ooit behoefte aan budgettairebeleidsingrepen die de omschakeling naar meer consumptie als belangrijke groeimotor ondersteunen. Nu de groeidoelstelling binnen bereik is, lijken substantiële beleidsmaatregelen en hervormingen evenwel nog minder waarschijnlijk.

De term ‘balansrecessie’ werd bedacht door de econoom Richard Koo en won terrein tijdens de Japanse economische stagnatie in de jaren 90. Hij betreft een situatie waarin een door schulden gefinancierde activazeepbel barst, de particuliere sector een periode van schuldafbouw ingaat, het monetaire beleid daardoor ineffectief wordt omdat lagere rentes de particuliere sector niet langer stimuleren om te lenen, en het begrotingsbeleid dus van essentieel belang wordt.1 In veel opzichten past de huidige situatie in China in dat plaatje. Een golf van met schulden gefinancierde investeringen in infrastructuur en vastgoed tijdens de voorbije twee decennia maakten van de vastgoedsector een belangrijke groeimotor, dit terwijl de schuldenniveaus bij de bedrijven en huishoudens snel stegen (voor meer detail, zie: Schuld, ontkoppeling en diversificatie van de groei: China's vele uitdagingen - KBC Bank & Verzekering). Net zoals een strenger monetair beleid de Japanse vastgoedsector in een neerwaartse spiraal bracht en een zogenoemd ‘verloren decennium’ inluidde, veroorzaakten Chinese beleidsmakers onbedoeld een liquiditeitscrisis onder vastgoedontwikkelaars toen ze in 2021 de vereisten voor leningen aanscherpten. Hoewel de Chinese beleidsmakers sindsdien van koers zijn veranderd, de rentetarieven hebben verlaagd en lenen proberen te stimuleren, lijkt de kredietvraag afwezig. Samen met de toegenomen besparingen lijkt het erop dat de huishoudens zich richten op de afbouw van hun schulden, nu de angst groeit voor een sterkere correctie van de woningprijzen.

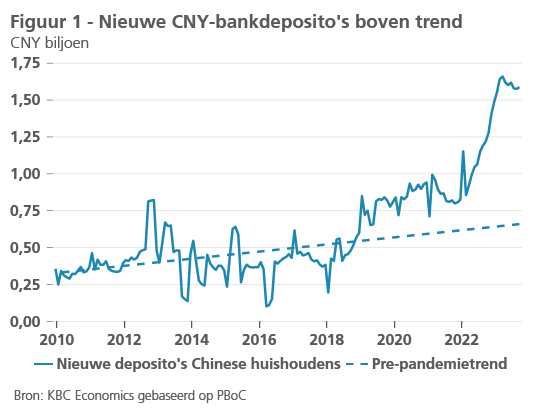

Er zijn twee belangrijke dingen om in gedachten te houden. Ten eerste, hoewel huishoudens nu hun schuld lijken af te bouwen, heeft de Chinese huishoudsector lange tijd de neiging gehad te veel te sparen. Volgens IMF-cijfers bedroegen de bruto nationale besparingen in 2022 46% van het bbp, vergeleken met een wereldgemiddelde van 28%. Hetzelfde geldt in het bijzonder voor Chinese huishoudens: hun netto-besparingen bedroegen in 2019 35% van het netto beschikbaar inkomen (meest recente OESO-cijfer), vergeleken met 9% in de VS, 6% in de EU en 3% in Japan. Als gevolg van de pandemie zagen de drie laatstgenoemde economieën de besparingen in 2020 pieken, maar sindsdien zijn die terug afgebouwd. We hebben geen nieuwe cijfers voor China, maar de bankdeposito's van huishoudens kunnen als benadering dienen. Die stegen rond het begin van de pandemie en versnelden nog verder in 2022, toen de problemen in de vastgoedsector merkbare gevolgen begonnen te hebben voor de reële economie. Hoewel die stijging is gestopt, blijven de deposito's van huishoudens hardnekkig hoog (figuur 1). De vertrouwenssituatie in de vastgoedsector blijkt dus een effect te hebben op de besparingen in China. Al langer bestaande problemen (zoals de nood om het sociale vangnet te verbeteren) moeten evenwel ook worden aangepakt om een verschuiving van besparingen naar consumptie teweeg te brengen.

Ten tweede kan een groot deel van de snelle schuldtoename bij de bedrijven sinds 2008 worden toegeschreven aan de staatsbedrijven (SOEs) en Local Government Financing Vehicles (LGFVs). Volgens Koo moet de publieke sector tijdens een balansrecessie een begrotingstekort aanhouden om een langdurige economische stagnatie te voorkomen. Maar vertrouwen op de quasi-publieke sector van SOEs en LGFVs om de economische activiteit te ondersteunen, is al lang onderdeel van China's draaiboek, ondanks bewijs dat de SOEs relatief minder efficiënter zijn en de Chinese ondernemingsdynamiek verzwakken.2 Bovendien hebben de LGFVs naar verluidt steeds meer problemen met de houdbaarheid van hun schulden en hebben ze volgens het IMF nood aan een uitgebreide herstructurering.3 Verder laat een uitsplitsing van investeringen in vaste activa zien dat staatsbedrijven al enige tijd het zware werk doen in de economie in vergelijking met de particuliere sector, maar dat het niet heeft volstaan om de meestal ondermaatse groei-resultaten te voorkomen (figuur 2).

Hoewel er parallellen zijn te trekken tussen de huidige situatie in China en andere balansrecessies, zijn er ook belangrijke verschillen. Het begrotingsbeleid is waarschijnlijk het belangrijkste instrument dat de Chinese autoriteiten moeten hanteren om de groei te stimuleren, maar door te vertrouwen op oude gewoontes om investeringen via steeds inefficiëntere staatsbedrijven en steeds meer met schulden beladen LGFVs te laten lopen, wordt China's probleem niet opgelost. China heeft in plaats daarvan budgettaire stimuleringsmaatregelen nodig die gericht zijn op het ondersteunen van bedrijven in de private sector en Chinese huishoudens. Nu de groeidoelstelling van de overheid binnen bereik ligt, zijn grote beleidswijzigingen evenwel onwaarschijnlijk, wat weinig goeds voorspelt voor de economische vooruitzichten van China op de middellange termijn.

1. Richard Koo, 2011. "The World in Balance Sheet Recession," Ensayos Económicos, Central Bank of Argentina, Economic Research Department, vol. 1(63), pages 7-39, July - Se.

2. https://www.imf.org/en/Publications/WP/Issues/2022/02/18/China-s-Declining-Business-Dynamism-513157

3. https://www.elibrary.imf.org/view/journals/002/2022/022/article-A003-en.xml#A003fn01