Perspectives économiques novembre 2019

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Dans la zone euro, les indicateurs économiques ont dénoté une stabilisation prudente de l'économie le mois dernier. À 0,2%, la croissance du PIB réel a continué de stagner au troisième trimestre. Les écarts entre les pays demeurent importants. En France et en Espagne, la croissance était plus forte que prévu; elle est par contre demeurée atone en Italie. De son côté, l'Allemagne a enregistré une croissance très légèrement positive au troisième trimestre. C'est important parce que cela veut dire que la principale économie européenne a évité la récession de justesse. Nous maintenons dès lors notre scénario de croissance pour la zone euro: nous anticipons un renforcement progressif et très modéré de la croissance à court terme.

- Le ralentissement de la croissance américaine est de plus en plus visible. Une vaste récession, où la faible industrie manufacturière ébranlerait les secteurs des services, est toutefois peu probable. Le marché du travail américain se refroidit certes légèrement mais il reste globalement dynamique.

- Ces dernières semaines, un nouveau vent d'optimisme a soufflé sur les marchés d'actions et d'obligations, alimenté surtout par les signaux positifs des pourparlers commerciaux entre les États-Unis et la Chine, et l'atténuation du risque de Brexit dur. Cette évolution favorable ne signifie pas pour autant que les problèmes sont résolus. Le conflit commercial entre Washington et Pékin et la saga du Brexit continueront d'entretenir le climat d'incertitude. L'accord partiel entre les États-Unis et la Chine et l'approbation de l'accord de sortie pour le Royaume-Uni ne sont en effet pas synonymes de point final. Les changements d'humeur devraient encore être source de volatilité sur les marchés financiers durant les dernières semaines de 2019.

Pas de nouvelle détérioration dans la zone euro à l'horizon?

Le tableau économique paraît peu à peu moins sombre dans la zone euro. Plusieurs indicateurs annoncent la fin imminente du récent ralentissement de la croissance. La croissance du PIB réel pour l'ensemble de la zone euro s'est stabilisée au deuxième trimestre à 0,2% (en glissement trimestriel). Des pays comme la France, l'Espagne et certains pays d'Europe centrale (zone euro) ont enregistré une croissance vigoureuse. De son côté, l'Allemagne a enregistré une croissance très légèrement positive au troisième trimestre. C'est important parce que cela veut dire que la principale économie européenne a évité la récession de justesse.

Dans la plupart des pays de la zone euro, les indicateurs de confiance des entrepreneurs se sont stabilisés, mais à des niveaux toujours très bas. Le contexte global reste donc quasiment inchangé par rapport au mois dernier. Ce qui veut dire que l'industrie manufacturière reste très faible et que l'on observe un impact négatif sur les secteurs des services – pour l'Allemagne surtout pour ce qui concerne ce dernier point. Le fait que la confiance des entrepreneurs ne se détériore pas davantage est encourageant pour l'avenir, même s'il n'est pas encore question d'un revirement positif. Cela suggère par contre que le malaise ne continuera pas de s'étendre et confirme que le récent fléchissement devrait être de nature plutôt temporaire.

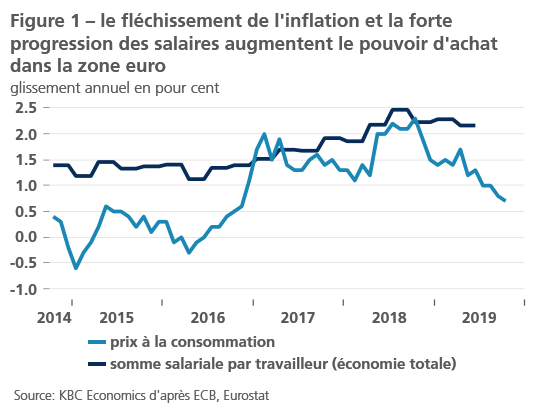

À cet égard, il est à noter également que les indicateurs confirment que la demande de consommation demeure intacte. La confiance des consommateurs s'est certes étiolée légèrement dans la plupart des pays mais elle reste particulièrement solide. Le pouvoir d'achat des ménages a été soutenu récemment par le fléchissement de l'inflation, qui a reculé à 0,7% en octobre.

Cette contraction de l'inflation dans la zone euro a été causée pour l'essentiel, ces derniers mois, par la baisse des prix de l'énergie (de 3,2% en octobre). En attendant, l'inflation de base, qui exclut des prix volatils tels que ceux de l'énergie, de l'alimentation, de l'alcool et du tabac, a continué d'osciller autour de 1%. Comme les salaires nominaux continuent de croître à un rythme honorable, le fléchissement de l'inflation crée un pouvoir d'achat supplémentaire pour le consommateur (figure 1).

La consommation continue également de surfer sur la création d'emplois qui, certes ralentit, mais demeure positive. La légère progression du taux d'épargne des ménages suggère que ces derniers créeraient un effet de tampon si la situation économique venait à empirer.

Les projets de budget que les gouvernements ont présentés à la Commission européenne montrent que la politique budgétaire pourrait quelque peu soutenir la croissance économique dans les prochaines années. Même si ce soutien n'est présent que dans un nombre limité de pays. Parmi les grands pays, l'Allemagne, les Pays-Bas et l'Italie prévoient un stimulus modéré de respectivement 0,75%, 1,10% et 0,30% du PIB (mesuré sur la base de la modification de leur solde budgétaire primaire corrigé du cycle en 2020 par rapport à 2019).

En fin de compte, les projets budgétaires actuels ne soutiendront donc l'économie de la zone euro que dans une mesure limitée. Une forte impulsion de la croissance à court terme est peu probable. L'appel récent et réitéré de la BCE pour une politique budgétaire plus favorable à la croissance a donc beau dénoter une nouvelle fois un regain d'attention pour le rôle des dépenses publiques dans l'économie européenne, reste à savoir si cette discussion naissante donnera lieu à des interventions mûrement réfléchies qui renforceront la base productive et socioéconomique, ou qui ne feront que détériorer les finances publiques.

Tout bien considéré, les données récentes confirment notre scénario. L'activité économique restera plutôt atone à court terme. Il ne faut pas s'attendre à un renforcement rapide et marqué de la croissance mais la détérioration du sentiment semble prendre fin. Ce qui veut dire que l'économie de la zone euro ne se dirige pas vers une récession profonde et large. Nous maintenons par conséquent nos prévisions de croissance. Nous anticipons une croissance moyenne du PIB réel de 1,1% en 2019 et de 1,0% en 2020. En 2020, la croissance économique devrait se renforcer progressivement d'un trimestre à l'autre. Notons que certaines institutions internationales, en particulier le FMI, sont plus optimistes et anticipent un redressement plus vigoureux de la croissance pour 2020 (1,4%). Mais nous doutons que cet optimisme trouvera suffisamment de soutien dans les indicateurs de tendance, ni dans les évolutions économiques structurelles de la zone euro.

L'économie allemande semble aller mieux.

Après des mois de rapports d'activités décevants et de pessimisme grandissant dans les entreprises, les données récentes signalent que le déclin économique en Allemagne a probablement pris fin. En témoigne notamment la timide progression du PIB réel au troisième trimestre, qui a dépassé les attentes.

En ligne avec la stabilisation des volumes du commerce mondial, les statistiques d'exportation et de production de l'Allemagne ne se détériorent pas davantage. Les indicateurs de confiance des entrepreneurs reflètent une situation plus mitigée. Le message de l'indicateur Ifo est moins pessimiste que celui des PMI. Pour les deux indicateurs, l'industrie manufacturière reste néanmoins le souci majeur.

La consommation privée incarne une nouvelle fois le pilier de l'économie allemande. La confiance des consommateurs s'est certes étiolée mais elle demeure vigoureuse. Les ventes de détail se sont quelque peu renforcées ces derniers mois et ont permis de soutenir la croissance meilleure qu'escompté du PIB réel au troisième trimestre. La consommation continue de profiter des évolutions sur le marché du travail, même si l'on observe, ici et là, quelques signes de progression naissante du Allemagne.

La croissance du PIB réal devrait se renforcer très progressivement en glissement trimestriel durant la période à venir. Mais compte tenu de l'atonie de la croissance en 2019, la croissance annuelle moyenne pour 2019 et 2020 sera néanmoins assez maigre, et nettement moins importante que le potentiel de croissance de l'économie allemande.

L'économie américaine ralentit, sans récession.

L'économie américaine continue d'aligner les performances, mais à un rythme moins soutenu. L'estimation initiale de la croissance du PIB réel au troisième trimestre 2019 était conforme aux prévisions de KBC (une croissance de 1,9% en base annuelle par rapport au trimestre précédent, contre 1,8% attendu). La décélération reflétait la consommation un peu moins importante, tant des ménages que des pouvoirs publics, et un net recul des investissements (hors construction de logements). Les exportations négatives ont contribué à la croissance de manière légèrement négative.

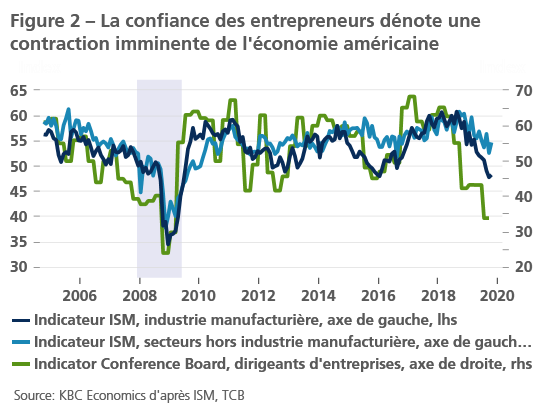

Sur la base des premières données pour le quatrième trimestre, la situation des entreprises paraît un peu plus sombre. La confiance est faible. Dans l'industrie manufacturière, l'indicateur de confiance des directeurs d'achat (ISM) s'affiche à 48,3 et est certes légèrement supérieur à celui de septembre (47,8), mais il dénote toujours un recul de l'activité. La confiance des dirigeants d'entreprises est à son plus bas depuis le premier trimestre 2009 (figure 2). La faiblesse de la confiance reflète la tendance baissière dans la production industrielle, qui a chuté en septembre, pour la première fois depuis 2016 (de 0,2% par rapport à l'année précédente).

Fait plus important, toutefois: la confiance dans les secteurs hors industrie manufacturière, qui représentent la majeure partie de l'économie, résiste relativement bien (figure 2). L'indicateur ISM pour ces secteurs a grimpé à 54,7 en octobre, dissipant quelque peu la crainte que l'atonie dans l'industrie manufacturière axée sur les exportations n'ébranle les secteurs des services axés sur le marché intérieur. Nous noterons aussi l'amélioration des indicateurs partiels comme l'activité des entreprises, l'emploi et les nouvelles commandes. Elle suggère qu'aucune nouvelle détérioration de la confiance n'est à prévoir en novembre.

Le marché du travail américain montre néanmoins quelques signes de refroidissement. Même si la création totale d'emplois est restée vigoureuse en octobre – 148 000 nouveaux postes ont été créés –, les chiffres montrent au niveau des États individuels que le fléchissement touche de plus en plus d'États. Le nombre d'États touchés par la perte d'emplois ne constitue toujours qu'une petite minorité. Mais l'évolution doit néanmoins être suivie de près.

Le tableau global des indicateurs confirme notre scénario d'un refroidissement progressif de la croissance de l'économie américaine, sans récession profonde. Nos prévisions de croissance restent inchangées. Pour 2019, nous prévoyons une croissance moyenne du PIB réel de 2,3%, et de 1,7% pour 2020. La consommation privée continuera de contribuer le plus à la croissance.

Retour à l'optimisme sur les marchés

Les évolutions sur les marchés d'actions et d'obligations ont été caractérisées par un regain d'optimisme ces dernières semaines, porté par différents signes positifs, en particulier les nouveaux développements au niveau des principaux risques pour l'économie mondiale: le Brexit et la guerre commerciale sino-américaine.

Le gouvernement britannique et la Commission européenne ont conclu un nouvel accord de sortie et ont reporté l'échéance pour son approbation par les Parlements britannique et européen. Il y a de ce fait moins de risques que le Royaume-Uni quitte l'UE sans accord. Selon le nouvel agenda, le Royaume-Uni devrait sortir de l'UE fin janvier 2020. Ou avant, si l'accord de sortie est approuvé plus tôt par le Parlement britannique. Mais l'accord de sortie prévoit aussi une période de transition jusque fin 2020, pendant laquelle les relations actuelles du Royaume-Uni avec l'UE resteront inchangées de facto.

Des élections législatives se tiendront le 12 décembre au Royaume-Uni. Les récents sondages d'opinion laissent à penser que le Parti conservateur du Premier ministre Boris Johnson verra sa position renforcée. L'approbation de l'accord de sortie avant le 31 janvier 2020 par le Parlement britannique semble donc à portée de main et probable, même si les sondages d'opinion se sont trompés à plusieurs reprises ces dernières années. Quoi qu'il en soit, après la sortie, les regards se tourneront vers la mission difficile d'atteindre un accord commercial complet entre le Royaume-Uni et l'UE avant fin 2020 (cf. infra). On le conçoit aisément, les marchés financiers se focalisent provisoirement sur l'importante dissipation de la menace d'un Brexit sans accord.

Les nouvelles à la table des négociations entre Washington et Pékin étaient bonnes, elles aussi, ces dernières semaines. Les parties en présence font un pas dans la bonne direction et un accord commercial partiel semble envisageable à relativement court terme. Cet accord partiel serait synonyme de bouffée d'air frais temporaire et contribuerait à redynamiser la confiance des entrepreneurs.

Les marchés financiers ont réagi positivement à ces évolutions favorables des risques et à la légère embellie des statistiques économiques. Les taux des effets publics à long terme tant allemands qu'américains se sont redressés sensiblement. Le net recul observé durant les mois d'été a été presque totalement corrigé. Les marchés d'actions ont rebondi, eux aussi. Le récent renforcement de certaines monnaies (l'euro par rapport au dollar, le forint hongrois et la couronne tchèque par rapport à l'euro) illustre le retour d'un certain appétit pour le risque sur les marchés.

Compte tenu de la récente correction des taux à long terme, nous avons relevé nos prévisions pour les taux obligataires américains et allemands à la fin de 2019, à 1,8% (contre 1,6%) et -0,40% (contre -0,70%).

La correction des taux extrêmement bas est de nature structurelle. Cela n'empêche toutefois pas que nous demeurions prudents dans nos prévisions sur l'évolution future des taux longs. Si la forte baisse des taux fut une réaction excessive des marchés, la récente correction le fut assurément aussi. Elle ignorait le fait que la guerre commerciale entre les États-Unis et la Chine, le Brexit et d'autres développements internationaux, créent encore beaucoup d'incertitude.

L'incertitude demeure une préoccupation centrale.

Même si les signaux émis récemment étaient plus prometteurs que l'actualité de l'année dernière, il reste encore un certain nombre de difficultés. L'incertitude restera donc bel et bien présente.

Sur le front du Brexit, l'approbation de l'accord de sortie sera loin de marquer le point final de ce chapitre. L'accord de sortie n'est qu'un accord provisoire qui permet d'éviter qu'en sortant de l'UE, le Royaume-Uni n'essuie d'importants revers économiques.

Mais la nature des relations futures entre le Royaume-Uni et l'UE à long terme ne fait l'objet que d'une vague description dans une déclaration politique afférente. Reste à savoir comment les bonnes intentions seront traduites dans un accord commercial détaillé entre le Royaume-Uni et l'UE des 27, et dans des accords plus vastes sur les investissements, la collaboration en matière de réglementation, la migration et la mobilité du travail. À l'heure actuelle, l'échéance pour un accord commercial global est fixée à fin 2020. Il est fort peu probable qu'elle soit respectée au vu de la complexité de la matière.

Les tensions seront ravivées à mesure que l'échéance approchera. Et cela déclenchera une nouvelle contraction des taux obligataires allemands fin 2020. Le Brexit continuera aussi d'assombrir les prévisions de croissance pour les économies britannique et européenne. Nous maintenons par conséquent nos pronostics pour les taux obligataires allemands à dix ans pour fin 2020 à -0,30%. Ce taux reflète l'incertitude attendue et les éventuelles tensions au moment où le Royaume-Uni et l'UE des 27 devront sceller leur accord sur leurs relations économiques futures.

En ce qui concerne le conflit commercial entre Washington et Pékin, la fin n'est pas pour tout de suite non plus. Il est vrai que l'accord provisoire peut amener une bouffée d'air frais momentanée. Mais tout porte à croire qu'il ne comportera pas de concessions significatives et que par conséquent, il n'aura pas de véritable incidence positive sur la croissance. Les problèmes structurels comme l'absence d'un système chinois crédible pour imposer des droits de propriété intellectuelle et la demande américaine pour que la Chine réduise l'intervention de l'État dans sa politique industrielle, ne trouveront sans doute pas de solution. La lutte pour s'offrir le leadership mondial en matière de technologie et, partant, de pouvoir économique, ne va donc pas davantage se régler (cf. aussi: Opinion économique KBC du 3 juin 2019). La détente dans le conflit sino-américain aura donc certes un impact économique positif mais dans une mesure limitée seulement, étant donné que le conflit économique structurel continuera de peser sur l'humeur et la croissance.

Au-delà de ces deux éléments, d'autres risques clignotent encore sur le radar. Les manifestations à Hong Kong durent depuis un bon bout de temps et il est clair qu'elles touchent l'activité économique dans cette région de la Chine. Les problèmes sont restés relativement limités jusqu'ici mais un impact négatif plus large n'est pas à exclure.

Tous les cours/prix, statistiques et graphiques historiques sont à jour jusqu'au 8 novembre 2019, sauf indication contraire. Les opinions et prévisions fournies sont celles du 8 novembre 2019.