Perspectives économiques janvier 2023

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

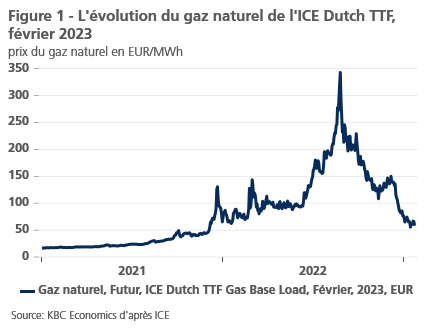

- Les prix du gaz naturel en Europe ont diminué de 48 % en décembre pour atteindre 76 EUR par MWh. Cette baisse marque, du moins temporairement, la fin d'une phase extrêmement coûteuse de la crise énergétique, au cours de laquelle les prix ont culminé à 340 EUR par MWh. Des conditions météorologiques douces et venteuses et des économies structurelles dans la consommation de gaz naturel laissent les réserves de gaz européennes à des niveaux élevés alors que les prix du pétrole Brent restent relativement bas. Le risque de pénurie d'énergie prolongée et critique pendant l'hiver a considérablement diminué.

- L'inflation globale de la zone euro est tombée à 9,2 % en décembre, contre 10,1 % en novembre, en raison d'une baisse significative de l'inflation énergétique. L'inflation globale a probablement atteint un sommet en octobre (10,6 %), mais les pressions inflationnistes sous-jacentes sont encore robustes, l'inflation de base ayant légèrement augmenté pour atteindre 5,2 %. À l'avenir, nous nous attendons à ce que l'inflation continue de baisser progressivement, sous l'effet d'une forte décélération de l'inflation énergétique et d'un ralentissement graduel de l'inflation de base. Nous avons abaissé notre prévision d'inflation pour 2023 de 0,9 point de pourcentage, à 5,4 %, et nous nous attendons à ce que l'inflation converge vers l'objectif de 2 % de la BCE dans le courant de 2024.

- La dynamique récente de l'inflation IPC confirme la trajectoire descendante de l'inflation globale américaine, qui a chuté à 6,5 % en décembre, corroborant l'opinion selon laquelle le pic d'inflation américain est bien derrière nous. La diminution de l'inflation de base (qui s'établit actuellement à 5,7 %) et certains signes timides de ralentissement de la croissance des salaires suggèrent que les pressions inflationnistes sous-jacentes pourraient également s'atténuer. Nous avons revu à la baisse notre prévision d'inflation à 3,5 % pour 2023 et à 2 % pour 2024.

- Lors de leurs réunions de politique monétaire de décembre, la Fed et la BCE ont toutes deux décidé de relever les taux d'intérêt de 50 points de base et de réaffirmer leur engagement à maintenir les taux directeurs bien en deçà des limites restrictives jusqu'à ce que l'inflation soit sur une trajectoire descendante durable. La BCE a également annoncé qu'elle prendrait bientôt ses premières mesures timides de resserrement quantitatif. Conformément aux communications des Banques centrales, nous maintenons notre prévision selon laquelle le taux de dépôt de la BCE et le taux directeur de la Fed atteindront un pic au deuxième trimestre 2023, à 3,5 % et 5,375 % respectivement.

- Malgré une évolution positive de l'inflation, les économies avancées se dirigent toujours vers la stagnation, avec des récessions techniques (légères) toujours sur la table. Si notre opinion sur la dynamique de croissance de la zone euro reste fondamentalement inchangée, nous avons toutefois renforcé nos perspectives de croissance moyenne pour 2023, à 0,4 %, en raison du soulagement à court terme apporté par la baisse des prix de l'énergie. Pour 2024, nous prévoyons que la croissance du PIB réel atteindra 1,5 % en raison de la reprise progressive de l'économie. Grâce à la solidité de son marché du travail et à la résistance de la consommation privée, l'économie américaine a réussi à rester étonnamment résiliente compte tenu du resserrement important des conditions financières. Nous avons donc relevé nos perspectives de croissance pour 2023 à 0,9 % (contre 0,4 %) et prévoyons quelques augmentations de la croissance en 2024 (1,1 %).

- La levée de la politique de tolérance zéro par le gouvernement chinois ouvre la perspective d'un rebond économique une fois que l'importante vague de Covid, qui a été déclenchée par le changement de politique, se sera calmée. L'impact perturbateur des infections au Covid devrait s'estomper d'ici la fin du premier trimestre et laisser place à une normalisation de l'activité économique. Nos perspectives de croissance révisées à la hausse pour 2023 (4,4 %) reflètent à la fois la difficile transition Covid et les forts effets de réouverture après le 1er trimestre.

Le bon, la brute et le truand

Alors que les cinéphiles se délectent du dernier film Avatar, l'économie mondiale semble suivre le scénario d'un autre classique : "Le bon, la brute et le truand". La forte baisse des prix de l'énergie (en particulier du gaz et de l'électricité) a été une bonne nouvelle pour l'économie européenne. Toutefois, cette évolution positive ne met pas nécessairement fin à (l'impact de) la crise énergétique. En Europe, l'industrie et les ménages sont toujours confrontés à des prix de l'énergie nettement plus élevés qu'avant la pandémie, car il faut du temps pour que les prix sur les marchés européens du gaz se répercutent sur les prix à la consommation. En outre, la crise a entraîné une baisse substantielle de la confiance et du pouvoir d'achat et continuera de peser sur l'activité à l'avenir. Si l'on ajoute à cela une inflation toujours élevée et des taux d'intérêt (réels) en hausse, les vents contraires à la croissance européenne restent importants. Aux États-Unis, la Fed joue le rôle du mauvais flic, car elle est déterminée à faire baisser l'inflation, quels qu'en soient les coûts (économiques). La politique monétaire restrictive devrait donc être maintenue jusqu'à ce que des baisses significatives de l'inflation structurelle donnent l'assurance que l'inflation convergera à nouveau vers l'objectif. En Chine, le gouvernement a effectivement abandonné la politique du zéro-Covid après des protestations dans tout le pays. La levée des restrictions entraîne une vague de Covid. Cette vague d'infections devrait avoir des effets négatifs sur la croissance au premier trimestre de 2023. Toutefois, à l'avenir, la réouverture de l'économie chinoise devrait générer des effets positifs importants sur la croissance, car les consommateurs pourront puiser dans leur épargne excédentaire et la demande refoulée sera libérée. La réouverture de l'économie chinoise aura des effets positifs sur l'économie mondiale. Dans l'ensemble, ces développements permettent clairement d'éviter une profonde récession mondiale et sont plus conformes à notre scénario dans lequel nous envisageons un ralentissement ou une stagnation mondiale, potentiellement combinée à des récessions techniques (légères) dans certaines économies avancées. Un ralentissement économique mondial reste le scénario le plus probable, mais les risques sont orientés à la baisse.

Les prix du gaz naturel en Europe retrouvent leur niveau d'avant-guerre

Des conditions météorologiques douces en Europe, des économies structurelles dans la consommation de gaz et un approvisionnement continu en gaz ont entraîné une baisse significative des prix du gaz naturel en Europe. Suite à ces conditions, les réserves de gaz européennes sont restées à des niveaux élevés et fournissent des tampons suffisants pour absorber les pics potentiels de demande d'énergie pendant l'hiver. Des données récentes d'Eurostat montrent que la consommation européenne de gaz naturel a diminué de 20,1 % en août-novembre 2022 par rapport à la consommation moyenne de gaz pour les mêmes mois sur la période 2017-2021. À la fin de l'année 2022, le taux de remplissage des réserves européennes de gaz s'élevait à 83,3 %, contre 54 % fin 2021. En raison de ces facteurs, les prix du gaz naturel européen ont diminué de 48 % en décembre, pour atteindre 76 EUR par MWh (voir figure 1). Ce sont des prix vus pour la dernière fois avant le début de la guerre en Ukraine.

Rien ne garantit que la tendance à la baisse des prix du gaz de décembre se poursuivra au cours des prochains mois. Les conditions hivernales difficiles pourraient encore entraîner un épuisement rapide des stocks de gaz et donc une hausse des prix. Si les mesures de soutien budgétaire brouillent ce signal de prix en limitant la répercussion sur les prix de détail du gaz, il y a un risque à la hausse que l'industrie et les ménages n'ajustent pas leur demande d'énergie. La réouverture de la Chine exercera également une pression à la hausse sur les prix, car la demande d'énergie devrait augmenter au cours des prochains trimestres. Dans une perspective à plus long terme, assurer le remplissage adéquat des réserves de gaz au cours des prochaines années et sécuriser le réseau de transport de l'énergie resteront des priorités politiques, car les risques de perturbations de l'approvisionnement en gaz (par exemple, de nouvelles réductions de l'offre de gaz russe) ou d'une augmentation de la demande de gaz (économie chinoise) demeurent.

Pendant ce temps, sur le marché du pétrole, des développements importants concernant la politique de zéro-covid de la Chine ont affecté l'évolution des prix. Après une longue période de baisse de la demande chinoise de pétrole due aux politiques de tolérance zéro, la récente levée de nombreuses restrictions est susceptible de normaliser l'activité économique et d'augmenter la demande d'énergie une fois que la vague de Covid actuelle s'éteindra. L'augmentation attendue de la demande soutient déjà les prix du pétrole Brent à des niveaux proches de 86 USD par baril.

L'inflation de la zone euro chute et pourrait avoir atteint un pic

L'inflation de la zone euro a baissé de près d'un point de pourcentage pour atteindre 9,2 % en décembre. La baisse de l'inflation est presque exclusivement due à la diminution de l'inflation des prix de l'énergie, qui est passée de 34,9 % en novembre à 25,7 % en décembre. Cela pourrait signifier que l'inflation dans la zone euro a atteint un sommet. Toutefois, des facteurs spécifiques doivent être pris en compte. La forte baisse de l'inflation dans la zone euro est principalement due à l'évolution de la situation en Allemagne, où le gouvernement a effectué un versement unique aux ménages et aux petites et moyennes entreprises pour couvrir leur mensualité de gaz et de chauffage en décembre. Selon l'office allemand des statistiques, cela a eu un effet à la baisse sur les prix. Ce qui précède illustre à quel point il est volatile et difficile de prévoir les variations de l'inflation.

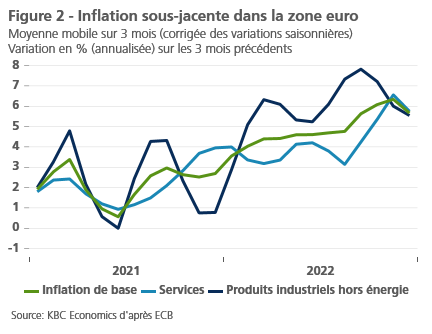

Dans ce contexte, l'évolution de l'inflation de base, qui exclut les prix volatils de l'énergie et des denrées alimentaires, est plus importante que jamais. Contrairement à l'inflation globale, l'inflation de base n'a pas encore atteint de sommet et a même augmenté, passant de 5,0 % en novembre à 5,2 % en décembre. Et si l'inflation sous-jacente est nettement inférieure à l'inflation globale, elle reste bien supérieure à l'objectif de 2 % (à moyen terme) de la BCE. En outre, l'accélération de l'inflation de base montre que le risque (à la hausse) d'un nouveau dérapage de l'inflation à long terme n'est pas encore passé.

Pourtant, nous continuons à penser que ce risque ne se matérialisera pas. Après tout, l'inflation de base s'est accélérée ces derniers mois, non seulement en raison des effets indirects de la hausse des coûts de l'énergie, mais aussi en conséquence de la réouverture de l'économie après la pandémie et les perturbations de la chaîne d'approvisionnement mondiale. Ces effets devraient maintenant s'estomper progressivement. L'évolution des prix en glissement mensuel suggère déjà que la dynamique sous-jacente de l'inflation sous-jacente ne s'accélère plus, mais se stabilise (voir figure 2). Si cette tendance se poursuit, l'inflation sous-jacente pourrait bientôt atteindre un pic et commencer à décélérer. Cependant, la croissance plus forte des salaires pour compenser la perte de pouvoir d'achat au cours de la période récente implique que le refroidissement de l'inflation de base sera plutôt lent.

Si la récente baisse des prix de l'énergie n'est pas inversée dans les semaines à venir par une hausse des prix de gros, il y aura un impact à la baisse plus tôt que prévu sur le taux d'inflation global. Nous avons donc abaissé notre prévision d'inflation moyenne de la zone euro pour 2023 de 6,3 % à 5,4 %. En 2024, nous prévoyons une nouvelle baisse de l'inflation moyenne à 3,0 %. La perspective d'une décélération progressive de l'inflation au cours des prochains mois est assez certaine, du moins tant que les prix de l'énergie ne retrouveront pas les sommets extrêmes de l'été dernier. Mais pour de nombreuses raisons, la trajectoire et le rythme exacts de la baisse restent extrêmement incertains

Le ralentissement de l'inflation américaine confirme la tendance récente, mais l'inflation des services doit être surveillée de près

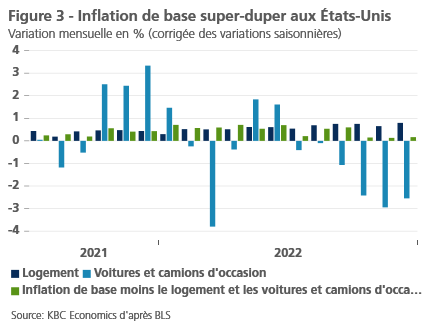

Les données relatives à l'inflation américaine pour le mois de décembre ont été entièrement conformes aux attentes - l'inflation globale est tombée à 6,5 % en glissement annuel et l'inflation de base à 5,7 % en glissement annuel. Les détails de de l'inflation IPC montrent que les composantes inflationnistes qui étaient en grande partie responsables de la poussée inflationniste de 2021-2022 - c'est-à-dire les prix de l'essence et des voitures d'occasion - ont continué à baisser. Les prix des logements, en revanche, continuent de générer des impulsions pro-inflationnistes car la transmission de la hausse des loyers à l'IPC est lente (avec un décalage de plusieurs mois à un an) et de nouvelles impulsions pro-inflationnistes sont générées par la hausse des prix des services. Une solide croissance des salaires et un rééquilibrage de la consommation en faveur des services soutiennent cette récente dynamique d'inflation des services.

Même après ajustement des prix des voitures d'occasion et du logement, l'inflation de base semble ralentir en glissement mensuel, ce qui suggère que l'inflation sous-jacente ralentit également. À cet égard, il convient de noter que le sous-indice d'inflation propre, que Paul Krugman a récemment surnommé "super-duper core inflation" (c'est-à-dire l'inflation globale moins les prix de l'énergie, de l'alimentation, du logement et des voitures d'occasion), n'a augmenté que de 0,14-0,16 % en glissement mensuel depuis octobre 2022 (voir figure 3). Ces chiffres seraient sans aucun doute conformes à l'objectif d'inflation de 2 % de la Fed. Ce qui reste très incertain, c'est la mesure dans laquelle le marché du travail très tendu sera ou pourra être refroidi prochainement. Ce point est important car un refroidissement pourrait freiner l'inflation dans le secteur des services via un ralentissement des salaires. La lente décélération de l'inflation sous-jacente reste l'élément essentiel de la politique monétaire. Comme l'a mentionné le président de la Fed, M. Powell, l'inflation de base des services (sous-indice PCE) fonctionne comme une jauge d'inflation cruciale indiquant à la Banque centrale américaine si sa campagne de resserrement fonctionne ou non. Nous pensons que l'inflation de base restera supérieure à l'objectif de 2 % tout au long de l'année 2023, car nous ne pensons pas que l'inflation de base des services décélérera rapidement au cours des prochains mois.

Les Banques centrales restent optimistes

La BCE a relevé ses taux directeurs de 50 points de base en décembre, portant le taux de dépôt à 2 %. La Banque centrale a également maintenu son orientation hawkish en disant qu'elle vise à augmenter les taux de manière significative à un rythme régulier sur la base de la révision substantielle à la hausse des perspectives d'inflation. La BCE a relevé ses prévisions moyennes de l'IPC pour la période 2022-2024 de 8,1 %-5,5 %-2,3 % en septembre à 8,4 %-6,3 %-3,4 %, la première indication pour 2025 étant de 2,3 %. Selon la BCE, l'inflation devrait donc rester supérieure à l'objectif de 2 % sur l'horizon de la politique monétaire. L'IPC de base sous-jacent devrait atteindre 4,2 % en 2023 avant de se modérer à 2,8 % et 2,4 % en 2024 et 2025 respectivement. Les risques restent principalement orientés à la hausse, surtout à court terme.

Lors de la conférence de presse qui a suivi la réunion de décembre, la présidente de la BCE, M. Lagarde, a précisé qu'un rythme régulier signifiait des augmentations de 50 points de base, ce qui est très différent du message de la Fed qui prévoit une augmentation de 25 points de base à partir de début février. Le maintien des taux d'intérêt de la BCE à des niveaux restrictifs réduira à terme l'inflation en freinant la demande et permettra également de se prémunir contre le risque d'une évolution persistante à la hausse des anticipations d'inflation. À partir de mars 2023, la hausse des taux d'intérêt sera complétée par la fin de la politique de réinvestissement du portefeuille du programme d'achat d'actifs, qui s'élève à environ 3 200 milliards d'euros. La baisse s'élèvera à 15 milliards EUR par mois en moyenne jusqu'à la fin du deuxième trimestre 2023 et son rythme ultérieur sera déterminé au fil du temps.

La Fed a relevé son taux directeur de 50 points de base, à 4,25-4,50 %, lors de sa dernière réunion de politique générale de 2022. Le ralentissement par rapport aux quatre précédentes hausses de taux de 75 points de base a été communiqué bien à l'avance. La déclaration de décembre était une copie exacte de celle de novembre et a réaffirmé que les augmentations continues du taux directeur seront appropriées.

Les nouvelles prévisions comprenaient une révision à la hausse de l'inflation PCE, tant globale que sous-jacente. La Fed prévoit désormais une croissance de 3,1 % de l'inflation globale (3,5 % de l'inflation de base) en 2023, de 2,5 % (2,5 %) en 2024 et de 2,1 % (2,1 %) en 2025. Les prévisions de croissance du PIB ont été abaissées à 0,5 % en 2023 et à 1,6 % en 2024. Le taux de chômage a été revu à la hausse pour atteindre 4,6 % (un taux certes encore relativement bas) au cours des deux prochaines années. L'inflation persistante et supérieure à la cible nécessite de nouvelles hausses de taux, la Banque centrale prévoyant un taux final de 5 à 5,25 % jusqu'en 2023. Ce taux est supérieur de 50 points de base aux prévisions de septembre. La distribution des estimations est largement orientée à la hausse, 7 décideurs sur 19 prévoyant un pic (bien) supérieur à la médiane et seulement 2 en dessous de ce niveau. En 2024, et pas avant - comme l'a souligné le président Powell lors de la conférence de presse - la Fed voit de la place pour des baisses de taux. Le taux à plus long terme (neutre) est resté inchangé à 2,5 %.

Les marchés obligataires se sont tendus à la suite de ces réunions hawkish des Banques centrales. Le rendement allemand à 10 ans a clôturé l'année 2022 à un nouveau sommet de cycle juste proche de 2,5 %. Le rendement américain à 10 ans a clôturé à 3,9 %. Au début de l'année 2023, une partie (Europe) ou la totalité (États-Unis) des mouvements post-Banques centrales ont été annulés. La réouverture de la Chine et la baisse des prix de l'énergie et de l'inflation ont provoqué un environnement de forte prise de risque, les flux traditionnels de début janvier (fonds) vers les obligations ayant contribué au rallye, ce qui est en contradiction avec les orientations hawkish des Banques centrales. Nous restons d'avis que les marchés sous-évaluent la trajectoire à moyen terme des taux directeurs de la Fed et de la BCE.

L'euro a surperformé depuis les réunions de politique monétaire de la mi-décembre, les marchés étant passés en mode "risk-on". Tout d'abord, l'équilibre des taux d'intérêt a favorisé un certain renforcement de l'euro, car la BCE est toujours en train de rattraper la Fed, ce qui laisse présager un resserrement plus important, alors que la Fed a plus de marge pour un ralentissement. Deuxièmement, l'environnement à risque ayant joué son rôle, l'EUR/USD a prolongé sa remontée de 1,05 vers 1,085.

Un timide point lumineux pour l'économie de la zone euro

La forte baisse des prix de l'énergie au tournant de l'année est un point lumineux dans le nuage sombre qui plane sur l'économie européenne. En particulier, l'avenir proche, y compris peut-être l'hiver 2023-2024, semble un peu moins menacé. Le message à plus long terme concernant les prix de l'énergie n'a guère changé par rapport aux derniers mois et à la période précédant la crise énergétique : l'économie européenne devra vivre avec des prix de l'énergie structurellement plus élevés.

Dans notre scénario de base pour les perspectives économiques, nous avons toujours supposé que les économies européennes ne sortiront pas indemnes de la crise énergétique, mais que l'impact global sera limité à une légère récession pendant la période hivernale actuelle. Les économies devraient être suffisamment résilientes pour s'adapter en grande partie au nouvel environnement d'ici l'hiver prochain, ce qui permettra une reprise économique progressive et modérée. Une récession profonde et/ou une autre récession l'hiver prochain seront donc évitées. Néanmoins, l'incertitude extrême, notamment en raison de la guerre en Ukraine, implique d'importants risques à la baisse pour les perspectives de croissance. À cet égard, nous considérons les récents développements sur le marché de l'énergie - notamment en termes d'approvisionnement en énergie et d'évolution des prix d'ici l'hiver prochain - comme un facteur d'atténuation des risques à court terme plutôt que comme une raison de relever sensiblement les perspectives de croissance.

Les indicateurs récents sont conformes à nos perspectives de croissance de base. Les indicateurs de confiance des entreprises - bien qu'ils soient toujours en territoire de contraction - semblent se stabiliser ou atteindre un plancher, en particulier dans les secteurs des services. On observe un rebond de la confiance des consommateurs, bien qu'elle reste à des niveaux extrêmement bas, et les derniers chiffres et enquêtes sur le commerce de détail indiquent que les contraintes budgétaires commencent à mordre, en particulier pour les catégories de consommation plus durables. La croissance encore plus forte des salaires et les mesures de soutien du gouvernement sont susceptibles de soutenir partiellement la consommation privée.

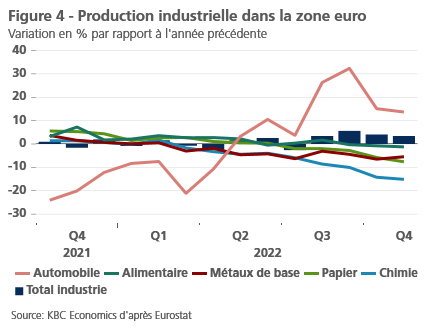

La production industrielle semble résiliente jusqu'à présent, bien que les sous-secteurs les plus énergivores soient fortement touchés. Cela est particulièrement vrai dans le secteur de la chimie, où les niveaux de production au quatrième trimestre étaient inférieurs de 15 % à ceux de la même période de l'année précédente (figure 4). Dans l'ensemble, le secteur manufacturier a vu sa production augmenter de 3,4 %, principalement en raison d'un rebond du secteur automobile. Et bien que les nouvelles commandes soient en forte baisse dans l'industrie manufacturière, des carnets de commandes bien remplis (en partie grâce aux arriérés restants) permettront probablement d'éviter un véritable effondrement de l'activité dans les mois à venir.

Nos perspectives économiques pour la zone euro n'ont pas fondamentalement changé. Toutefois, la baisse des prix de l'énergie et un certain rebond des indicateurs de confiance ont entraîné une légère révision à la hausse des perspectives à court terme. Avec la révision des chiffres historiques du PIB réel de la zone euro, cela fait passer le taux de croissance moyen réel attendu pour 2023 de 0,2 % à 0,4 %. La reprise modérée de la croissance à partir du second semestre de 2023 place notre prévision de croissance du PIB réel pour 2024 à 1,5 %.

Une économie américaine étonnamment résiliente

Bien que les indicateurs indirects indiquent que l'économie américaine se dirige vers une récession, les données concrètes montrent que l'économie américaine est très résistante. Cela est particulièrement vrai pour le marché du travail, qui reste très tendu. Ainsi, alors que les chiffres du climat des affaires tels que les indices ISM et PMI sont tombés sous le seuil clé de 50 points, les créations d'emplois et le nombre d'offres d'emploi restent à des niveaux relativement élevés, ce qui indique que l'économie continue de progresser à un rythme soutenu. Grâce à la bonne tenue des données économiques américaines, notre prévision immédiate du PIB pour le quatrième trimestre 2022 s'est accélérée pour atteindre 2,4 % en glissement trimestriel annualisé. Cela nous a incités à revoir à la hausse nos prévisions finales de PIB réel pour le quatrième trimestre 2022 et pour l'ensemble de l'année 2022.

En outre, nous prévoyons que le marché du travail relativement tendu et la baisse des prix de l'essence continueront de soutenir les revenus personnels réels et la consommation des ménages. En outre, malgré un resserrement significatif des conditions financières, l'investissement non résidentiel soutient toujours la demande intérieure globale de l'économie américaine. Dans l'ensemble, nous avons revu à la hausse nos prévisions de croissance du PIB réel pour le premier trimestre de cette année, mais nous envisageons toujours une très légère récession technique ultérieure - déclenchée par le resserrement de la politique monétaire de la Fed.

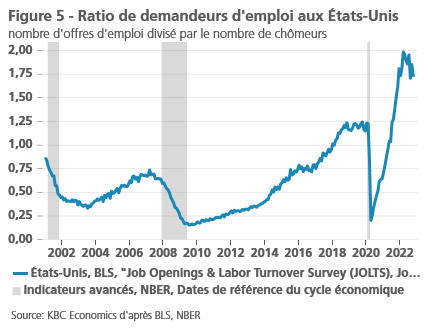

De toute évidence, l'étroitesse persistante du marché du travail complique le calibrage de la politique monétaire, qui vise un atterrissage en douceur. Les principales mesures du marché du travail, telles que le taux de chômage, le nombre d'offres d'emploi par rapport au nombre de chômeurs (voir graphique 5) ou la tendance des demandes initiales ou continues d'allocations de chômage, suggèrent que des conditions financières encore plus strictes seront nécessaires pour ramener l'économie à l'équilibre. Des taux d'intérêt réels plus élevés pendant une période plus longue pourraient être nécessaires pour provoquer le refroidissement souhaité du marché du travail, ce qui permettra d'éviter que les pressions salariales ne deviennent persistantes.

L'agitation politique au Brésil

Quelques jours seulement après l'investiture de Lula Da Silva comme nouveau président du Brésil, des manifestants - sous prétexte d'élections frauduleuses - ont visé plusieurs bâtiments officiels, dont la Cour suprême, le bâtiment du Congrès et le palais présidentiel. En réponse à ce soulèvement, le président Lula a déclaré une intervention fédérale de sécurité à Brasilia, qui restera en place jusqu'à la fin du mois de janvier.

Ce qui est peut-être encore plus surprenant que l'attaque elle-même, c'est la rapidité avec laquelle les marchés financiers ont dissipé leurs inquiétudes, considérant l'incident comme un cas isolé. La confiance des investisseurs dans les mois à venir devrait dépendre davantage des facteurs externes habituels, tels que l'évolution des marchés des matières premières et les décisions de la Fed, ainsi que de la situation budgétaire du Brésil. Cette dernière a pris de l'importance depuis que l'équipe de transition du président Da Silva a fait adopter par le parlement une augmentation des dépenses publiques de 32 milliards USD en décembre 2022. Le gouvernement devrait annoncer des mesures pour compenser cette augmentation des dépenses dans le courant du mois de janvier 2023. S'il ne parvient pas à respecter ces mesures de compensation et sa promesse d'équilibrer le budget, cela pourrait appuyer les craintes d'une inflation persistante et d'une instabilité financière.

Le Covid sévit en Chine

La Chine est confrontée à une augmentation considérable des cas de Covid, le gouvernement ayant décidé de lever sa politique de tolérance zéro à l'égard du Covid au début du mois de décembre 2022, en réponse à l'agitation sociale croissante. Les exigences en matière de tests et les restrictions de voyage ont été assouplies ou abolies, et les personnes infectées ne présentant que des symptômes légers ou inexistants sont désormais autorisées à s'auto-isoler au lieu d'être détenues dans des établissements gérés de manière centralisée. Les statistiques officielles sur les cas et les décès dus au Covid sont de moins en moins fiables, car la Chine a effectivement cessé de compter ou a introduit des définitions de cas trop strictes. Cependant, des informations indirectes suggèrent une pression écrasante sur l'infrastructure médicale.

Compte tenu de ce changement de politique, la Chine risque de connaître une grave vague de Covid. Après presque trois ans de mesures de confinement strictes, la population globale présente toujours une immunité naturelle relativement faible contre le virus. Le faible taux de (triple) vaccination (en particulier chez les personnes âgées) et l'efficacité supposée moindre du vaccin Sinovac sont préoccupants. À l'approche de la ruée vers les voyages du Nouvel An lunaire (fête du printemps), fin janvier, beaucoup craignent qu'une nouvelle vague d'infections de grande ampleur ne se prépare.

Un ralentissement économique significatif est donc probable à court terme, car la recrudescence des infections et des hospitalisations freine les dépenses de consommation, affecte la confiance des consommateurs et perturbe la production. La combinaison de fermetures strictes en octobre et novembre et l'abandon chaotique de la plupart des mesures d'endiguement en décembre après de vastes manifestations ont entraîné un faible taux de croissance du PIB réel corrigé des variations saisonnières de 0 % en glissement trimestriel au quatrième trimestre 2022. Cela a porté le chiffre de la croissance annuelle moyenne à 3 %, bien loin de l'objectif de croissance de 5,5 % fixé par le gouvernement pour 2022.

Pour l'avenir, nous nous attendons à ce que l'activité économique soit encore sous pression au T1 2023, car la flambée des infections et des hospitalisations freine les dépenses de consommation et perturbe l'activité des usines. À la fin du T1, les taux d'infection se tasseront et l'activité commencera à rebondir à mesure que l'économie rouvrira et qu'une série de mesures politiques soutenant les marchés immobiliers et les promoteurs de projets (notamment la mise en veilleuse de la politique des trois lignes rouges) rétabliront la confiance économique. D'importants vents contraires, notamment la faiblesse persistante de la demande extérieure, le ralentissement historique du marché immobilier et le resserrement des conditions financières mondiales, continueront de peser sur l'activité tout au long de l'année. Nous tablons donc sur un chiffre de croissance du PIB réel encore relativement modeste de 4,4 % en 2023.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 16 januari 2023, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 16 januari 2023.