Perspectives économiques janvier 2022

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- À l'aube de la nouvelle année, la trajectoire de la pandémie continue de façonner le paysage macroéconomique, mise en évidence par la dernière émergence du variant Omicron. Nous continuons de penser qu'Omicron ne fera pas dérailler la reprise économique, qui reste néanmoins affectée par d'autres vents contraires, tels que les goulets d'étranglement persistants de la chaîne d'approvisionnement et la flambée des prix de l'énergie. Dans l'ensemble, notre évaluation des perspectives économiques reste positive, bien que soumise à des risques de baisse considérables. Cela dit, nous prévoyons une nouvelle année de taux de croissance annuels robustes, bien qu'en baisse séquentielle, dans les principales économies.

- L'économie de la zone euro semble avoir terminé l'année dernière sur une note molle, l'activité étant freinée par une nouvelle vague de pandémie et des goulets d'étranglement généralisés. Nous pensons que la tiédeur de l'activité observée au quatrième trimestre 2021 se prolongera au premier trimestre 2022. Après des mois d'hiver difficiles, nous prévoyons que la croissance se renforcera pour atteindre un rythme soutenu (et supérieur au potentiel), et que la solide dynamique se poursuivra en 2023. En glissement annuel, la croissance du PIB réel de la zone euro devrait se modérer à 3,5 % en 2022 et 2,4 % en 2023, après 5,1 % l'an dernier.

- Les récentes données d'activité aux États-Unis suggèrent que l'économie a retrouvé un rythme solide à l'approche de la nouvelle année. Malgré la propagation rapide d'Omicron, l'économie américaine est bien positionnée pour bénéficier d'une dynamique soutenue pendant les mois d'hiver. Une croissance économique séquentielle plus faible par la suite reflétera principalement une normalisation du modèle de croissance vers un rythme plus durable à mesure que les effets de rattrapage liés à la pandémie se dissipent. Dans l'ensemble, nous prévoyons que l'économie américaine connaîtra une croissance saine de 3,6 % en 2022 et une croissance encore respectable de 2,3 % en 2023, contre 5,6 % l'année dernière.

- En 2022, les responsables politiques chinois devront une fois de plus trouver un équilibre entre les objectifs de croissance prioritaire et de gestion des risques économiques. Outre les risques liés au secteur de l'immobilier, l'évolution du Covid représente une incertitude importante pour les perspectives économiques, étant donné la politique stricte de "zéro-Covid" du gouvernement. Les décideurs chinois ont récemment fait part d'un changement de politique en faveur de la stabilisation de la croissance, notamment par le biais d'un assouplissement modéré des politiques monétaire et budgétaire. Cela devrait permettre aux chiffres de la croissance d'une année sur l'autre de remonter vers 5 %, ce qui conduira à une croissance annuelle de 5,1 % en 2022.

- Les pressions inflationnistes se sont fortement accélérées vers la fin de l'année 2021, les relevés d'inflation atteignant des sommets pluri décennaux aux États-Unis et dans la zone euro, sous l'effet de plusieurs facteurs liés à la pandémie. Nous restons d'avis que la plupart de ces facteurs ne sont pas susceptibles de créer des pressions durables sur les prix. À l'horizon 2022, l'inflation devrait donc se modérer progressivement par rapport aux niveaux élevés actuels, en supposant une stabilisation des prix de l'énergie et une certaine atténuation des goulets d'étranglement de l'offre mondiale. Certes, les perspectives d'inflation restent entachées d'une grande incertitude et de risques de hausse à court terme.

- Lors de la réunion de décembre, la Fed a signalé un virage « hawkish » vers une normalisation plus rapide de la politique monétaire. Le FOMC a décidé de doubler le rythme du tapering, qui devrait désormais prendre fin en mars, ouvrant la voie à une première hausse des taux le même mois. Au total, nous prévoyons quatre hausses de taux de 25 pb pour 2022, suivies de trois autres hausses de 25 pb en 2023. Entre-temps, la BCE a annoncé la fin des achats nets dans le cadre du programme d'achat d'urgence en cas de pandémie en mars, mais une hausse des taux d'intérêt semble peu probable cette année. Notre prévision de base suppose une hausse de 25 points de base du taux de refinancement en 2023, ainsi qu'un relèvement du taux de dépôt, qui sortirait du territoire négatif.

Alors que nous entrons dans la troisième année de la pandémie, le monde est encore sous le choc des effets du Covid-19. L'année écoulée a été marquée par des étapes importantes vers la normalisation de la vie socio-économique, aidée par le déploiement rapide des campagnes de vaccination et la levée des restrictions de mobilité dans de nombreuses régions du monde. Toutefois, malgré les progrès substantiels réalisés dans la maîtrise du virus, la trajectoire de la pandémie continue de façonner le paysage macroéconomique, comme en témoigne l'émergence récente du variant Omicron, qui accroît les risques et l'incertitude entourant les perspectives économiques en 2022.

Le variant Omicron : cette fois-ci, est-ce différent ?

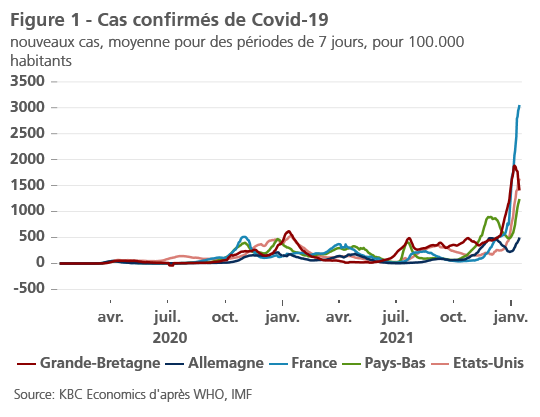

L'année 2022 a commencé avec une nouvelle vague de Covid-19 à travers le monde, déclenchée par le nouveau variant Omicron qui est associée à une transmissibilité nettement plus importante. En conséquence, le nombre de cas dans le monde est désormais bien supérieur au pic Delta de l'été 2021, avec des taux d'infection record aux États-Unis et en Europe (figure 1). Sur une note positive, les données disponibles suggèrent que le lien entre les cas et la maladie grave s'est considérablement affaibli avec Omicron. En d'autres termes, le variant Omicron semble causer une maladie moins grave que les souches précédentes et, bien qu'elle échappe plus facilement que Delta à l'immunité induite par la vaccination, les vaccins existants restent efficaces avec un rappel, en particulier contre les cas graves.

Nous avons donc maintenu notre opinion selon laquelle Omicron ne fera pas dérailler la reprise économique. En l'absence de lockdowns complets, l'absentéisme (pour cause de maladie ou de quarantaine) et l'ampleur du changement de comportement en faveur de la prudence détermineront en grande partie l'impact d'Omicron sur l'activité économique. Il est important de noter que l'activité est désormais moins sensible à la propagation du virus grâce aux progrès de la médecine, ce qui implique un effet modérateur plus limité qu'au début de la pandémie. En outre, il y a de bonnes raisons de penser que le lien entre la pandémie et l'activité économique sera encore affaibli cette année, si nous assistons à l'évolution vers des vagues saisonnières endémiques (et moins virulentes) du Covid-19.

Perturbations de la chaîne d'approvisionnement : un début de modération ?

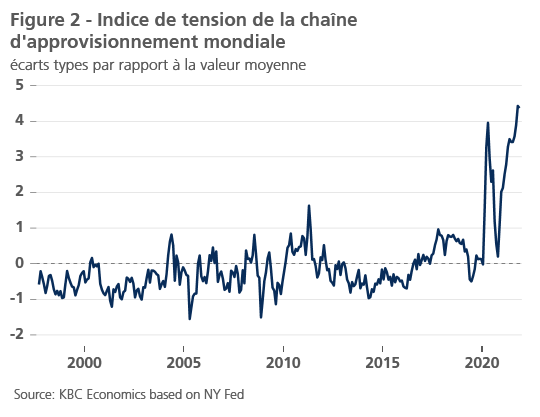

La croissance à court terme reste également affectée par les goulets d'étranglement persistants de la chaîne d'approvisionnement, qui sont devenus un défi majeur pour l'économie mondiale depuis l'apparition du Covid-19. Dans un contexte de forte demande de biens, l'offre mondiale est lente à rattraper son retard en raison des fermetures d'usines, des pénuries de composants clés et des goulets d'étranglement logistiques, ce qui entraîne un affaiblissement des impulsions de croissance et un renforcement des pressions inflationnistes.

Il existe quelques signes timides indiquant que les perturbations de la chaîne d'approvisionnement ont atteint un pic, comme le souligne le nouvel indice de pression de la chaîne d'approvisionnement mondiale publié par la Réserve fédérale de New York (figure 2). En outre, les dernières données PMI dans les principales économies, notamment la sous-composante "délais de livraison", indiquent que les contraintes d'approvisionnement se sont atténuées à la marge. De même, le Baltic Dry Index, qui reflète les coûts d'expédition des produits en vrac, a fortement baissé ces derniers mois.

Toutes ces données suggèrent néanmoins que les perturbations de la chaîne d'approvisionnement sont encore sans précédent d'un point de vue historique, et il faudra probablement un certain temps pour que les conditions d'approvisionnement se normalisent complètement. Les goulets d'étranglement de l'offre sont donc susceptibles de peser sur l'activité au cours des prochains trimestres, malgré notre hypothèse d'un dénouement progressif dans le courant de 2022. Dans le même temps, les chaînes d'approvisionnement restent vulnérables aux restrictions liées aux pandémies, et nous voyons un risque de baisse considérable lié à la propagation d'Omicron en Asie, où se trouvent certains des principaux centres de fabrication. En particulier, la politique de tolérance zéro de la Chine, ainsi que les doutes sur l'efficacité des vaccins fabriqués en Chine, augmentent le risque de retombées négatives sur d'autres régions de l'économie mondiale, ce qui pourrait entraîner des perturbations de la chaîne d'approvisionnement plus longues, voire plus intenses.

Crise énergétique en Europe : et maintenant ?

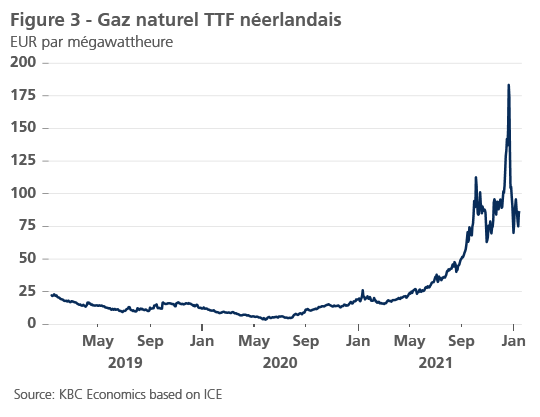

Parallèlement aux perturbations de la chaîne d'approvisionnement, l'Europe a connu une flambée des prix du gaz naturel (qui a dopé les prix de gros et de détail de l'électricité), exerçant une pression sur le pouvoir d'achat des ménages et sur l'inflation globale pendant les mois d'hiver. En décembre, les contrats à terme sur le gaz naturel TTF néerlandais ont atteint un niveau record de 183 euros par mégawattheure, en raison de l'insuffisance des stocks de gaz naturel (figure 3). Bien qu'encore élevés, les prix ont nettement baissé depuis, grâce à l'augmentation de l'offre de gaz naturel liquéfié (GNL) en Europe. Les stocks étant à des niveaux exceptionnellement bas, les prix du gaz en Europe devraient rester exposés à de fortes variations et être déterminés par des facteurs volatils tels que les conditions météorologiques et les tensions géopolitiques.

Zone euro : morosité hivernale

L'économie de la zone euro semble avoir terminé l'année dernière sur une note morose, l'activité étant freinée par une nouvelle vague de pandémie et des goulets d'étranglement généralisés. Pourtant, les dernières données concrètes indiquent que l'économie de la zone euro continue de résister. En novembre, les ventes au détail ont surpris en augmentant de 1,0 % en rythme mensuel, ce qui indique que la demande des consommateurs a bien résisté en cette fin d'année. Dans le même temps, la production industrielle de la zone euro a progressé de 1,1 % en rythme mensuel en octobre, bien que cela puisse refléter la volatilité des séries de données plutôt que le début d'une nouvelle tendance à la hausse.

Pour l'avenir, nous supposons que la pression croissante sur les systèmes de santé sera gérable, ce qui implique que les mesures politiques en cours ne sont que temporaires et ne se transformeront pas en véritables blocages (les Pays-Bas et l'Autriche restent l'exception). Toutefois, la récente vague de pandémie, conjuguée à une flambée des prix à la consommation (énergie), a entraîné un recul notable du moral des consommateurs. En décembre, la confiance des consommateurs de la zone euro a reculé pour le troisième mois consécutif, même si l'enquête reste au-dessus de sa moyenne à long terme et pas loin de son niveau d'avant la pandémie.

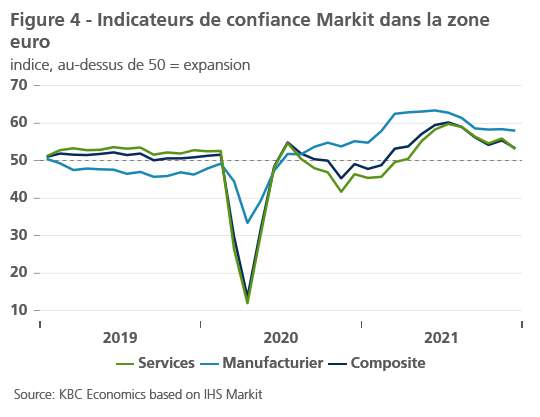

De même, le climat dans le secteur des services s'est considérablement dégradé en raison de l'augmentation des cas de Covid-19, comme l'indique le PMI de décembre dans la zone euro (figure 4). La bonne nouvelle est que l'activité des services s'est jusqu'à présent nettement moins détériorée que lors des vagues précédentes et est restée en territoire d'expansion. L'indice PMI de l'industrie manufacturière suggère également une expansion continue, avec une variation mensuelle marginale en décembre. Dans l'ensemble des économies, la perte d'élan a été fortement concentrée en Allemagne, où l'indice PMI composite est tombé à 49,9, et indique une contraction de la production. Cela est probablement dû à la plus grande exposition de l'Allemagne aux perturbations de la chaîne d'approvisionnement mondiale qui continuent de peser sur l'activité dans le bloc commun.

Dans ce contexte, nous nous attendons à ce que la faiblesse de l'activité observée au quatrième trimestre de 2021 se prolonge au premier trimestre de 2022. Après des mois d'hiver difficiles, nous prévoyons néanmoins que la croissance s'accélérera à nouveau pour atteindre un rythme soutenu (et supérieur au potentiel), et que la solide dynamique se poursuivra en 2023, en supposant qu’ Omicron (et éventuellement de nouveaux variants) ne représente qu'un frein à court terme pour l'activité et que les perturbations de la chaîne d'approvisionnement s'atténuent progressivement. En glissement annuel, la croissance du PIB réel de la zone euro devrait se modérer pour atteindre 3,5 % en 2022 et 2,4 % en 2023, après 5,1 % l'an dernier.

États-Unis : l'activité se renforce

Les récentes données sur l'activité aux États-Unis suggèrent que l'économie a retrouvé un rythme solide à l'aube de la nouvelle année. Bien que la croissance des ventes au détail en novembre se soit modérée à 0,3 % en rythme mensuel, elle fait suite à une augmentation révisée à la hausse de 1,8 % en rythme mensuel en octobre, et reflète probablement un fort effet d'entraînement lié à des achats de vacances plus tôt que d'habitude. De même, après une forte hausse de 1,7 % en rythme mensuel en octobre (reflétant en grande partie les effets de récupération liés aux ouragans), la production industrielle a augmenté de 0,5 % en rythme mensuel en novembre, ce qui est plus modéré mais néanmoins respectable, probablement soutenu par une certaine atténuation des perturbations de la chaîne d'approvisionnement.

L'épidémie du variant Omicron représente un risque pour l'économie américaine, mais nous pensons qu'elle ne submergera pas les systèmes de santé et n'entraînera pas un durcissement des restrictions de mobilité. Si l'on ajoute à cela une capacité d'adaptation accrue aux nouveaux variants, nous maintenons l'idée que l'économie américaine est bien placée pour bénéficier d'une dynamique soutenue de l'activité au cours des mois d'hiver. Outre un repli du moral des consommateurs, le principal frein à l'activité d'Omicron proviendra, selon nous, de l'augmentation de l'absentéisme due à l'accroissement rapide du nombre de travailleurs (et de leurs proches) contraints à s'isoler.

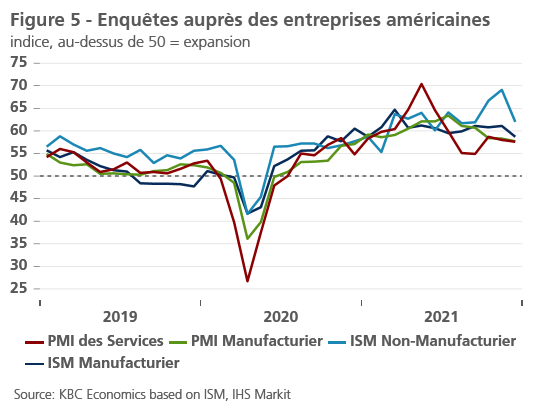

Le secteur des services supportera la majeure partie du poids de la vague Omicron, comme le signalent déjà les indices PMI de décembre (figure 5). Comme dans le secteur manufacturier, l'activité dans les services s'est ralentie le mois dernier, l'indice ISM pour les services passant d'un niveau record de 69,1 à 62,0. Bien que la baisse de décembre ait dépassé les attentes du marché et indique un ralentissement de l'expansion à court terme, le niveau global de l'activité des services reste élevé d'un point de vue historique.

Notre analyse suggère que le refroidissement de l'activité du secteur des services aura un impact relativement limité sur la croissance du PIB réel au premier trimestre de 2022. Dans ce contexte, nous supposons que la dynamique solide de la fin de l'année 2021 se poursuivra largement cette année, et que les taux de croissance séquentiels plus faibles refléteront principalement une normalisation du modèle de croissance vers un rythme plus durable, à mesure que les effets de rattrapage liés à la pandémie se dissiperont. Au total, nous prévoyons une croissance de l'économie américaine de 3,6 % en 2022 et de 2,3 % en 2023, contre 5,6 % l'an dernier.

Chine : un exercice d'équilibre

L'année 2022 sera une fois de plus un exercice d'équilibre pour les décideurs politiques chinois, qui devront donner la priorité à la croissance et s'attaquer aux risques de l'économie. Alors que le gouvernement devrait fixer un objectif de croissance annuelle autour de 5,5 %, il sera même difficile d'atteindre ce niveau, la plupart des estimations pour 2022 se situant actuellement autour ou à peine au-dessus de 5,0 %.

En rétrospective, la croissance du PIB a nettement ralenti au cours de l'année 2021 pour atteindre des niveaux généralement inférieurs à la tendance pré-Covid - de 18,3 % en glissement annuel au premier trimestre (sous l'effet des effets de base du Covid 2020) à 4,9 % en glissement annuel au troisième trimestre. Toutefois, les indicateurs disponibles pour le quatrième trimestre suggèrent que l'activité s'est redressée à la fin de l'année après un effondrement au troisième trimestre. Ces indicateurs comprennent une amélioration du climat manufacturier (NBS : 50,3 et Caixin : 50,9 pour décembre), de la production industrielle (de 0,05% en glissement mensuel en septembre à 0,4% en glissement mensuel en octobre et novembre) et de la croissance du crédit (de 9,9% en glissement annuel en septembre à 10% en octobre et 10,1% en novembre après plusieurs mois de décélération). Malgré tout, la croissance a probablement encore ralenti en glissement annuel au quatrième trimestre, laissant notre prévision de croissance du PIB pour 2021 à 8,2 %.

Le principal défi économique pour la Chine en 2022 consistera à soutenir la croissance sans s'appuyer sur une forte expansion de l'activité de construction, car le secteur continue à faire face aux retombées des problèmes de liquidité des promoteurs immobiliers fortement endettés. Bien qu'Evergrande, qui a fait défaut en décembre et qui fait actuellement l'objet d'une restructuration, soit le plus connu de ces cas, de nombreux autres promoteurs sont également confrontés à un manque de liquidités.

L'évolution du Covid présente également une incertitude importante pour les perspectives économiques de la Chine, étant donné la politique stricte de "zéro Covid" du gouvernement, qui a conduit à des fermetures rigoureuses de divers ports et villes à différents moments au cours de la période 2021, y compris la fermeture actuelle de Xi'an. Associée à la propagation mondiale du variant Omicron, plus transmissible, cette approche politique, si elle est maintenue, risque d'entraîner d'importantes perturbations économiques au début de 2022.

Compte tenu de ces vents contraires, il n'est pas surprenant que les décideurs chinois aient récemment fait part d'un changement de politique visant à soutenir et à stabiliser la croissance, notamment par le biais d'un assouplissement modéré des politiques monétaire et budgétaire. Sur le plan monétaire, cela s'est traduit par une réduction de 50 points de base du taux de réserve obligatoire (à 10 % pour les grandes banques) à la mi-décembre et par une réduction de 5 points de base du Loan Prime Rate (LPR) à un an à la fin décembre. Un nouvel assouplissement de la politique monétaire (que ce soit par des réductions du RRR, des réductions du LPR ou une combinaison des deux) est prévu pour le début de 2022, mais il restera probablement modéré. Dans le même temps, la politique budgétaire est également utilisée pour aider à stabiliser la croissance, notamment par le biais de l'émission d'obligations par les collectivités locales et de réductions d'impôts. L'ensemble de ces mesures devrait permettre aux chiffres de la croissance d'une année sur l'autre de se rapprocher de 5 %, pour atteindre une croissance annuelle de 5,1 % en 2022.

Inflation : une normalisation progressive

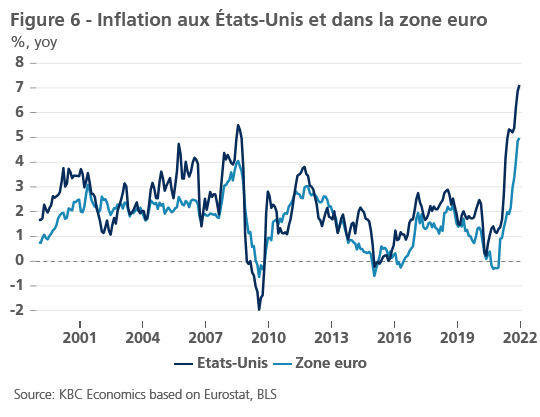

Les pressions inflationnistes se sont fortement accélérées vers la fin de 2021, les relevés d'inflation atteignant des sommets pluri décennaux aux États-Unis et dans la zone euro (figure 6). Un certain nombre de facteurs liés à la pandémie continuent de pousser l'inflation à la hausse : premièrement, une forte reprise des prix de l'énergie, notamment du pétrole brut et du gaz naturel. Deuxièmement, la réouverture des économies, en particulier des secteurs gravement touchés par les lockdowns où les prix se normalisent à partir de niveaux déprimés. Troisièmement, les perturbations persistantes de la chaîne d'approvisionnement mondiale ont entraîné une poussée des pressions sur les prix des services et une inflation de base robuste des biens.

Nous restons d'avis que la plupart de ces facteurs d'inflation sont peu susceptibles de créer des pressions durables sur les prix. À l'horizon 2022, l'inflation devrait donc se modérer progressivement par rapport aux niveaux élevés actuels. Au cœur de cette prévision se trouve notre attente d'une stabilisation des prix de l'énergie, impliquant des effets de base plus favorables. En outre, l'inflation des biens devrait décélérer, en supposant une certaine atténuation des goulets d'étranglement de l'offre mondiale et une normalisation des modes de consommation (c'est-à-dire une rotation vers les services).

Certes, nos perspectives d'inflation sont entachées d'une grande incertitude et de risques de hausse à court terme. Les chaînes d'approvisionnement mondiales restant vulnérables aux restrictions liées à la pandémie, en particulier en Asie, la propagation d'Omicron pourrait entraîner des pressions sur les prix des biens essentiels plus fortes et plus durables qu'envisagé actuellement. De même, si les prix du gaz naturel (et de l'électricité) en Europe devaient s'accélérer à nouveau, ou rester élevés au-delà des mois d'hiver, l'inflation des prix de l'énergie deviendrait vraisemblablement plus forte.

Dans la zone euro, l'inflation globale de l'IPCH s'est accélérée à 5,0 % en glissement annuel en décembre, ce qui est légèrement supérieur aux attentes du consensus, tandis que l'inflation de base est restée stable à 2,6 % en glissement annuel. Selon nous, le mois de décembre a marqué le pic de l'inflation globale de la zone euro, et une trajectoire désinflationniste prononcée devrait s'amorcer au début de 2022, à mesure que les facteurs techniques (y compris les effets de base de la TVA allemande) et le coup de pouce de l'inflation des prix de l'énergie se dissipent progressivement. Ce dernier point constitue toutefois la plus grande incertitude de nos perspectives, notamment en ce qui concerne le rythme et l'ampleur de la répercussion des hausses antérieures des prix du gaz naturel, qui pourraient compenser en partie l'effet désinflationniste d'une stabilisation des prix du pétrole.

Compte tenu de la répercussion tardive de la hausse des prix du gaz naturel (et de l'électricité) et de la persistance des pressions exercées par les goulets d'étranglement de l'offre, nous avons relevé notre prévision d'inflation dans la zone euro de 2,3 % à 2,7 % en 2022, après 2,6 % l'année dernière. Toutefois, cette prévision moyenne annuelle pour 2022 masque une trajectoire désinflationniste prononcée qui est présente dans nos estimations mensuelles. En 2023, nous prévoyons que l'inflation globale sera en moyenne de 1,9 %, ce qui est globalement conforme à l'objectif d'inflation de la BCE.

Aux États-Unis, l'inflation IPC a augmenté à 7,0 % en glissement annuel en décembre, conformément aux attentes du marché, tandis que l'inflation en glissement mensuel s'est établie à 0,5 %, en légère baisse par rapport à 0,8 % en novembre. Le logement (et les articles connexes) a été de loin le principal contributeur à l'inflation globale le mois dernier, tandis que les prix de l'énergie ont eu une contribution négative pour la première fois depuis longtemps. En conséquence, l'inflation de base a augmenté à 5,5 % en glissement annuel, ce qui implique que l'indice PCE de base - un indice de prix préféré de la Fed - a augmenté de 4,8 % en glissement annuel en décembre.

Nous avons augmenté notre prévision d'inflation pour 2022 de 3,0 % à 3,9 %, reflétant des pressions sur les prix toujours fortes (et qui s'élargissent). Nous pensons que les coûts du logement continueront de faire grimper l'inflation au premier trimestre de 2022, tandis que les pénuries de main-d'œuvre liées à Omicron pourraient maintenir une pression à la hausse sur certains autres éléments du panier de consommation de l'IPC de base. L'inflation globale devrait revenir à l'objectif de 2 % de la Fed d'ici le dernier trimestre de 2022, grâce à des effets de base plus favorables et à une certaine atténuation des perturbations de la chaîne d'approvisionnement mondiale.

Banques centrales : Virage hawkish de la Fed

Lors de la dernière réunion de politique monétaire de 2021, la Fed a signalé un virage hawkish vers une normalisation plus rapide de la politique monétaire. Compte tenu des risques croissants d'une inflation plus soutenue et des progrès rapides de la reprise du marché du travail, le FOMC a décidé d'accélérer le tapering en doublant le rythme à 30 milliards de dollars par mois en janvier, tout en faisant allusion à des hausses de taux anticipées. Nous nous attendons maintenant à ce que le programme d'achat d'actifs prenne fin en mars, ce qui ouvrirait la porte à une première hausse de 25 points de base des taux dès ce même mois. Au total, nous prévoyons quatre hausses de taux de 25 points de base pour 2022 (contre trois hausses prévues dans le graphique du FOMC de décembre), suivies de trois autres hausses de 25 points de base en 2023. En outre, la normalisation du bilan est également sur la table, puisque le procès-verbal du FOMC de décembre indiquait que la Fed pourrait commencer à réduire son bilan de 8 800 milliards de dollars "relativement tôt après avoir commencé à relever le taux des fonds fédéraux".

En Europe, la BCE a également fait un autre (petit) pas vers la normalisation de sa politique monétaire. Comme prévu, la Banque centrale a annoncé la fin des achats nets dans le cadre du programme d'achat d'urgence en cas de pandémie en mars 2022, bien que le produit des obligations arrivant à échéance sera réinvesti de manière "flexible" au moins jusqu'en 2024, soit un an de plus que prévu. Afin de faciliter la sortie du cadre monétaire extraordinaire, la BCE augmentera le montant des obligations achetées dans le cadre de son programme régulier d'achat d'actifs (APP). En conséquence, les achats effectués dans le cadre de ce programme doubleront pour atteindre 40 milliards d'euros avant de revenir progressivement aux 20 milliards d'euros initiaux au quatrième trimestre 2022.

Dans ce contexte, les projections actualisées des services du FMI concernant l'inflation globale ont été révisées à la hausse pour 2022, à 3,2 % (contre 1,7 % en septembre). Toutefois, l'inflation devrait repasser sous la cible en 2023, mais seulement modérément à 1,8 % et avec des risques de hausse. Étant donné que la première hausse des taux d'intérêt reste conditionnée à la fin des achats d'obligations restants et à l'atteinte et au maintien d'une inflation de 2 % au cours de la prochaine année ou des deux prochaines années, le relèvement semble peu probable cette année. Nos prévisions de base tablent sur une hausse de 25 points de base du taux de refinancement en 2023, en plus d'un relèvement du taux de dépôt pour le sortir du territoire négatif.

Tous les cours/prix historiques, statistiques et graphiques sont à jour, jusqu'au 10 janvier 2022, sauf indication contraire. Les positions et prévisions fournies sont celles du 10 janvier 2022.