Perspectives économiques février 2023

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

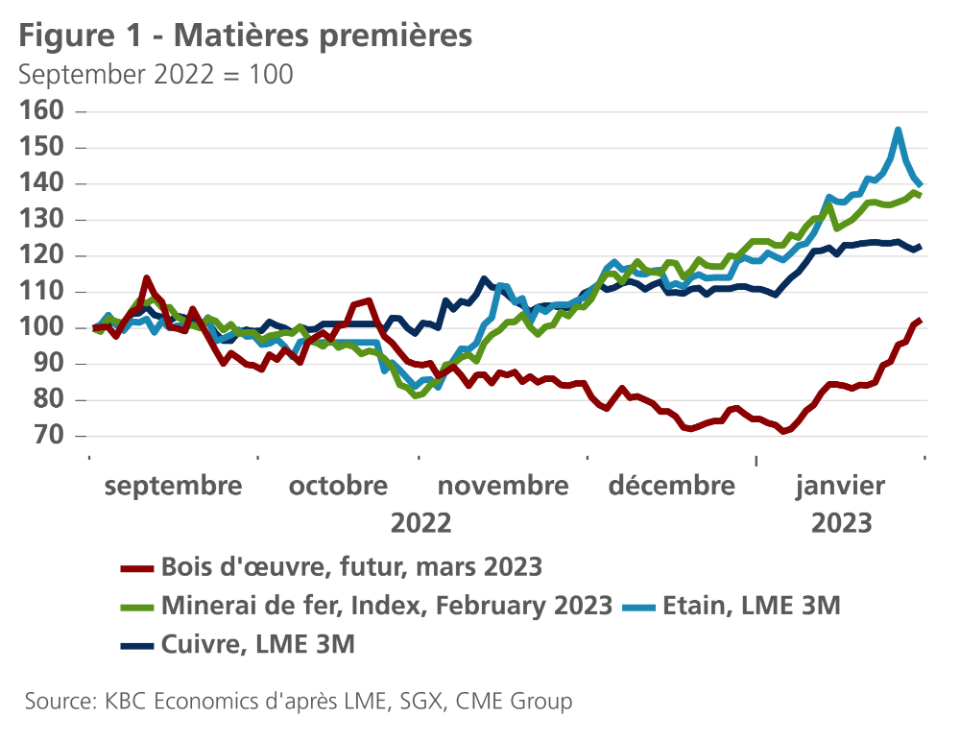

- En janvier, la tendance à la baisse des prix du gaz naturel en Europe s'est poursuivie avec une diminution de 27% à 57 EUR par MWh. Rien qu'au cours des deux derniers mois, les prix du gaz ont chuté de 61%. Pendant ce temps, le prix du pétrole Brent est resté relativement stable à 86 USD par baril. Le prix d'autres produits de base importants, tels que le cuivre, l'étain, le minerai de fer et le bois de construction, a fortement augmenté en janvier en raison de la modération des craintes de récession et de l'optimisme croissant concernant la réouverture de l'économie chinoise.

- L'inflation globale dans la zone euro a diminué à 8,5% en janvier, contre 9,2% en décembre. Le principal moteur de cette décélération est la baisse de l'inflation énergétique, qui est passée de 25,5% à 17,2%. Ainsi, le processus désinflationniste de l'inflation globale semble en cours. Cependant, l'inflation de base n'a pas encore entamé ce processus puisqu'elle est restée inchangée à 5,2%. Nous maintenons notre prévision d'inflation moyenne dans la zone euro à 5,4% en 2023 et à 3,0% en 2024.

- La publication de l’inflation américaine a affiché une augmentation mensuelle plus importante que prévu de 0,5% en janvier, portant l'inflation en glissement annuel à 6,4%, contre 6,5% en décembre. L'inflation mensuelle a été généralisée et élevée dans de multiples composantes telles que l'énergie, l'alimentation, les services et le logement. Malheureusement, les indicateurs avancés montrent des pressions inflationnistes continues dans certaines catégories, comme le logement, les voitures et camions d'occasion. La baisse du dollar, la pression salariale élevée et la hausse des prix des matières premières maintiendront également les pressions inflationnistes à un niveau élevé. Par conséquent, nous avons relevé notre prévision d'inflation moyenne pour 2023 de 0,3 point de pourcentage, à 3,8%.

- La Fed et la BCE ont décidé de relever à nouveau les taux d'intérêt de 25 points de base et de 50 points de base respectivement. En outre, la BCE s'est engagée à une hausse supplémentaire de 50 points de base en mars et a également confirmé le début du resserrement quantitatif à un rythme moyen de 15 milliards d'euros par mois à partir de mars. Les deux Banques centrales ont souligné l'importance d'un relèvement à long terme afin de faire baisser l'inflation (sous-jacente). Nous maintenons nos prévisions, conformément aux communications des Banques centrales, selon lesquelles le taux de dépôt de la BCE et le taux directeur de la Fed atteindront un pic au deuxième trimestre 2023, à 3,5% et 5,375% respectivement.

- La baisse des prix du gaz naturel en Europe a donné un peu d'air à l'économie de la zone euro, car le risque de pénuries d'énergie prolongées et critiques pendant l'hiver a encore diminué. Au quatrième trimestre 2022, le PIB a augmenté de 0,1% en glissement trimestriel. Compte tenu des évolutions positives plus tôt que prévu concernant les prix de l'énergie et la réouverture de la Chine, ainsi que de la résilience de l'économie américaine, nous avons revu à la hausse nos prévisions pour le premier semestre 2023. En revanche, nous avons revu à la baisse nos prévisions pour le second semestre 2023, car nous nous attendons à un effet croissant de la politique monétaire restrictive sur l'économie. Nous prévoyons une croissance du PIB réel de 0,8% en 2023 et de 1,1% en 2024.

- Pour l'instant, l'économie américaine semble résister à la pression exercée par la politique monétaire restrictive. Au quatrième trimestre 2022, le PIB a augmenté de 0,7% en glissement trimestriel (2,9% en rythme annuel), en grande partie grâce à la hausse des stocks. Le marché du travail reste également solide, avec un gain de 517 000 emplois en janvier. Néanmoins, nous ne pensons pas que l'économie américaine pourra résister éternellement à la pression du resserrement monétaire et prévoyons donc une récession technique au second semestre 2023. Nous avons relevé nos prévisions pour 2023 de 0,3 point de pourcentage à 1,2% et abaissé nos prévisions pour 2024 de 0,2 point de pourcentage à 0,9%.

- Le gouvernement chinois ayant abandonné la politique zéro-Covid, la réouverture de l'économie chinoise se manifeste par un fort rebond des PMI, reflétant le retour de l'activité économique en territoire expansionniste. Nous avons relevé nos prévisions de croissance du PIB réel pour 2023 de 4,4% à 5,0% et revu à la baisse nos prévisions pour 2024 de 5,1% à 4,7%. Nous avons également relevé notre prévision d'inflation moyenne pour 2023 à 2,3%.

Pas de contraction au quatrième trimestre 2022

En janvier, le climat économique mondial s'est amélioré, les craintes de récession s'étant quelque peu dissipées. Dans la zone euro, un nouveau rebond des indices PMI reflète l'optimisme actuel suscité par la baisse des prix du gaz naturel. Déjà au quatrième trimestre 2022, l'économie de la zone euro a été plus forte que prévu et a évité la contraction avec une croissance du PIB de 0,1% en glissement trimestriel. En 2023, le principal défi est très probablement l'inflation sous-jacente. Elle est nettement supérieure à l'objectif, mais pas complètement hors de contrôle. Le taux directeur de la BCE devrait déjà être supérieur au taux neutre, donc en territoire restrictif, ce qui mettrait la pression sur l'économie en général afin de faire baisser l'inflation sous-jacente. Aux États-Unis, le processus de désinflation est en cours, ce qui éloigne la Fed d'une politique de faucon extrême. Cela réduit le risque d'une hausse excessive des taux d'intérêt. Malgré la politique monétaire restrictive actuelle, l'économie américaine s'est relativement bien comportée au quatrième trimestre 2022, avec une croissance du PIB de 0,7% en glissement trimestriel (2,9% en rythme annuel). En Chine, le pire de la vague de Covid semble être passé et l'immunité collective semble proche d'être atteinte. Néanmoins, la vague d'infections a pesé sur la croissance au quatrième trimestre 2022, avec une croissance nulle. Toutefois, compte tenu de l'amélioration de la situation en matière de Covid et de la réouverture déjà plus rapide que prévu de l'économie chinoise, les perspectives de croissance pour la Chine sont devenues plus positives.

Néanmoins, malgré l'amélioration du sentiment, la croissance mondiale devrait rester inférieure à son potentiel, car l'impact maximal de la hausse des taux d'intérêt n'est pas encore atteint. En outre, les risques de ralentissement restent élevés. Le regain d'optimisme actuel pourrait rapidement disparaître en raison notamment d'une nouvelle escalade de la guerre entre la Russie et l'Ukraine, de tensions accrues entre les États-Unis et la Chine ou d'une impasse budgétaire aux États-Unis.

Le cuivre à la hausse

Un environnement économique mondial plus favorable, ainsi que certaines perturbations de l'offre en Amérique latine, ont placé de nombreux produits de base sur une trajectoire ascendante. En particulier, la réouverture de la Chine, le plus important importateur de matières premières au monde, a bouleversé les marchés des produits de base (voir figure 1). Le cuivre, un métal crucial pour l'économie mondiale et un indicateur avancé de l'activité économique, a augmenté de 11% en janvier pour atteindre 9279 USD par tonne métrique, soit une hausse de 31% par rapport à son niveau le plus bas de juillet. De même, le minerai de fer et le bois de construction ont augmenté respectivement de 10% et 37% en janvier. La hausse la plus notable a été celle du prix de l'étain, un intrant essentiel pour les micropuces et les panneaux solaires, qui a augmenté de 17% en janvier et se situe désormais 67% au-dessus de son niveau le plus bas de novembre.

À l'inverse de ces produits de base, les prix du gaz naturel européen ont diminué de 27% pour atteindre 57 EUR par MWh en janvier, après une baisse déjà forte en décembre. Au cours des deux derniers mois seulement, les prix du gaz ont chuté de 61%. Les principales raisons de la tendance à la baisse des prix sont les conditions météorologiques relativement douces et les réserves de gaz européennes bien remplies. Le 31 janvier 2023, le niveau de remplissage en Europe était de 72%, ce qui est nettement supérieur à ce que l'on peut attendre à cette période de l'année. Le niveau de remplissage moyen au 31 janvier sur la période 2011-2021 n'était que de 56%. Pendant ce temps, les prix du pétrole Brent , ne bénéficiant pas encore de la réouverture de la Chine, sont restés relativement inchangés à 86 USD le baril à la fin du mois de janvier en raison d'une offre apparemment excédentaire et de stocks croissants, notamment aux États-Unis.

Baisse de l'inflation dans la zone euro

Dans la zone euro, l'inflation a baissé de 9,2% en janvier 2023 à 8,5% en février, selon l'estimation rapide préliminaire d'Eurostat. Cette baisse est exclusivement due à la diminution de l'inflation des prix de l'énergie qui est passée de 25,5% à 17,2%. L'inflation des prix des denrées alimentaires et l'inflation sous-jacente (qui exclut les prix de l'énergie et des denrées alimentaires) se sont stabilisées à environ 14% et 5,2% respectivement. Les chiffres publiés sont conformes à nos attentes. Nous n'avons donc pas modifié nos perspectives pour l'instant. L'inflation globale diminuera rapidement au cours de l'année 2023 en raison de la baisse des prix de l'énergie, mais l'inflation sous-jacente ne diminuera que progressivement. Par conséquent, l'inflation globale sera encore de 5,4% en moyenne en 2023.

Toutefois, l'incertitude quant à l'évolution de l'inflation reste élevée. Une première estimation de l'inflation réalisée a été retardée en Allemagne en raison de problèmes techniques. Il y a donc une réelle possibilité que le chiffre final pour la zone euro soit encore révisé. La baisse globalement faible du chiffre préliminaire - publié entre-temps avec un retard - pour l'Allemagne (de 9,6% à 9,2% sur la base de l'indice des prix à la consommation harmonisé) suggère qu'il pourrait s'agir d'une révision à la hausse. D'autre part, la récente baisse des prix européens du gaz et de l'électricité et la pondération (attendue) plus élevée (2023 par rapport à 2022) des prix de l'énergie dans l'indice des prix à la consommation augmentent la probabilité que le refroidissement inflationniste en 2023 soit un peu plus prononcé que ce qui est actuellement prévu dans nos prévisions.

L'inflation américaine surprend à la hausse

Bien que les États-Unis aient dépassé le pic d'inflation l'été dernier, les chiffres de janvier montrent que les pressions inflationnistes sont loin d'être terminées et que la route vers une inflation de 2% sera longue et cahoteuse. En janvier, l'inflation a augmenté de 0,5% en glissement mensuel, ramenant l'inflation en glissement annuel à 6,4%, soit une baisse de 0,1 point de pourcentage par rapport à décembre. L'inflation de base en glissement annuel a également diminué de 0,1 point de pourcentage pour atteindre 5,6%. L'inflation en glissement mensuel a augmenté dans de multiples composantes. L'inflation des produits alimentaires a augmenté de 0,5% en glissement mensuel, ce qui la porte à 10,1% en glissement annuel. L'inflation de l'énergie a enregistré sa première hausse mensuelle depuis juin, ce qui la porte à 8,7% en glissement annuel.

L'inflation du logement reste très élevée, augmentant de 0,7% en glissement mensuel en janvier. Malheureusement, cette forte inflation du logement est susceptible de durer en 2023. Depuis janvier 2020, l'indice Zillow des loyers observés (ZORI), un indicateur avancé des loyers, a augmenté de 25%, alors que la composante logement de l'IPC, plus incertaine, n'a augmenté que de 14%. Nous prévoyons donc une pression continue à la hausse des prix des loyers en 2023. En dehors de l'inflation du logement, l'inflation des services hors logement a augmenté de 0,6% en glissement mensuel, en grande partie en raison de la hausse des salaires. Le marché du travail restant tendu, l'indice du coût de l'emploi a augmenté de 5,1% en 2022.

L'inflation des biens (hors alimentation et énergie), est restée faible ce mois-ci, affichant une hausse de 0,1% en glissement mensuel. Ce faible chiffre est principalement dû à la composante "voitures et camions d'occasion". Sans ces derniers, l'inflation des biens a augmenté de 0,5% en glissement mensuel. Malheureusement, il est peu probable qu’ils maintiennent l'inflation des biens à un niveau aussi bas dans les mois à venir. L'indice Manheim des véhicules d'occasion, un indicateur avancé de la composante voitures et camions d'occasion de l'IPC, a augmenté de 0,8% et 2,5% en décembre et janvier respectivement. Comme les stocks américains de voitures et de camions restent exceptionnellement bas, on peut s'attendre à de nouvelles hausses de prix dans cette importante catégorie (voir figure 2).

En outre, la hausse des prix des matières premières et la baisse du dollar exerceront de nouvelles pressions à la hausse sur de nombreuses composantes de l'IPC, tout comme les salaires élevés. Par conséquent, nous avons relevé notre prévision d'inflation pour 2023 de 0,3 point de pourcentage, à 3,8%. Nous pensons toujours que l'inflation reviendra à l'objectif de 2% en 2024, compte tenu de la poursuite de la politique de resserrement de la Fed.

Le cycle de hausse des taux se poursuit

Lors de leurs dernières réunions début février, la Fed et la BCE ont augmenté leurs taux directeurs de 25 et 50 points de base respectivement. Cela a porté le taux directeur de la Fed à 4,625% et le taux de dépôt de la BCE à 2,5%. En outre, la BCE a confirmé le début d'un resserrement quantitatif très modéré de son portefeuille APP à partir de mars, à un rythme moyen de 15 milliards d'euros par mois. Ce rythme sera recalibré après le deuxième trimestre, lorsque l'impact sur les marchés financiers sera plus clair.

La hausse des taux de la BCE de 50 points de base était attendue, de même que l'engagement de facto de la BCE de relever à nouveau le taux de dépôt de 50 points de base lors de sa prochaine réunion de politique générale en mars. Après cela, et conformément à la communication de la BCE selon laquelle sa politique deviendra plus dépendante des données, nous nous attendons à ce que la BCE ralentisse le rythme de son resserrement par paliers de 25 points de base, pour atteindre le sommet du cycle actuel des taux au deuxième trimestre, à 3,5%.

La Fed, quant à elle, a ralenti le rythme de ses hausses de taux à 25 points de base début février. Toutefois, conformément à la communication de la Fed, nous continuons de penser que le pic du cycle actuel des taux sera de 5,375% au deuxième trimestre. Cela implique trois autres hausses de taux de 25 points de base, une au premier trimestre et deux au deuxième trimestre. À ce stade, tant pour la BCE que pour la Fed, les taux directeurs seront clairement à des niveaux restrictifs. Ceci est largement conforme aux attentes actuelles du marché monétaire.

Dans leur communication, la Fed et la BCE ont également confirmé leur détermination à "maintenir le cap" et à réduire l'inflation. Malgré la baisse de l'inflation globale due à la détente des prix de l'énergie, l'inflation de base reste un sujet de préoccupation considérable. Les deux Banques centrales ont donc maintenu un ton hawkish, confirmant la perspective d'une hausse à plus long terme et soulignant la nécessité d'amener les taux directeurs suffisamment loin en territoire de contraction pour ramener l'inflation au moment opportun sur une trajectoire structurellement descendante. La crainte d'une dynamique persistante de l'inflation de base sous-tend clairement l'attitude des Banques centrales en termes de fixation des taux et de communication. Comme nous considérons la décélération de l'inflation sous-jacente comme un processus lent, nous prévoyons que la première baisse de taux pour la Fed et la BCE n'interviendra qu'au second semestre 2024, soit plus tard que ce que les marchés prévoient actuellement.

Les rendements obligataires à long terme n'ont augmenté que modérément après les décisions des Banques centrales, malgré la communication et les orientations très hawkish des Banques centrales. Dans le contexte de l'atténuation perçue des risques à court terme, les marchés financiers restent pour l'instant en mode "risk-on". Ce mode de prise de risque ne se reflète pas seulement dans les rendements obligataires, mais aussi dans les primes de risque en général, ainsi que dans l'attente du marché que les Banques centrales (en particulier la Fed) commencent à baisser les taux directeurs beaucoup plus tôt que ce qui est communiqué actuellement. L'anticipation d'un changement de ton plus précoce entraîne une inversion importante des courbes de rendement et une divergence manifeste entre les rendements à long terme du marché et ceux qu'impliquent les orientations des Banques centrales.

Le mode actuel de prise de risque du marché est probablement exagéré et donc seulement temporaire. Bien que le risque d'un ralentissement du rythme de resserrement de la politique monétaire ne puisse être exclu, nous restons d'avis que les Banques centrales veulent à tout prix restaurer leur crédibilité. Elles sont donc déterminées à mettre en œuvre leur orientation prospective en termes de niveau maximal probable du taux directeur et de temps nécessaire pour maîtriser l'inflation (sous-jacente). Par conséquent, un réalignement à court terme des attentes du marché sur les orientations des Banques centrales est probable. Nous nous attendons à ce que les rendements des obligations à 10 ans américaines et allemandes augmentent à partir des faibles niveaux actuels, bien que dans une mesure un peu moins importante que ce que nous avions prévu le mois dernier. Nous pensons que la courbe des rendements restera sensiblement inversée au moins tout au long de 2023 et probablement en 2024, le rendement à 10 ans atteignant les pics cycliques au deuxième trimestre 2023 à 4,35% aux États-Unis et 3,00% en Allemagne (soit une révision à la baisse des prévisions du mois dernier de 4,75% et 3,25% respectivement), coïncidant avec le pic attendu des taux directeurs respectifs.

La fin prochaine de la tendance actuelle à la hausse des risques sur les marchés financiers devrait entraîner un renforcement du dollar par rapport à l'euro. Toutefois, au cours du second semestre de 2023, l'euro devrait atteindre son niveau le plus bas et recommencer à s'apprécier progressivement, car la fin du ralentissement attendu de la croissance sera progressivement prise en compte dans les prix. Néanmoins, l'euro devrait rester en dessous de son taux de change de juste valeur fondamentale pendant au moins toute l'année.

Résilience persistante dans la zone euro

La contraction attendue de la zone euro au quatrième trimestre 2022 ne s'est pas matérialisée. Selon l'estimation rapide, le PIB réel a augmenté de 0,1% par rapport au trimestre précédent, grâce (encore) à la croissance particulièrement forte du PIB irlandais (+3,5%). Outre la Belgique, la France et l'Espagne, entre autres, ont enregistré une croissance modeste de 0,1% et 0,2% respectivement. Le PIB s'est contracté en Allemagne (-0,2%) et en Italie (-0,1%), deux pays à forte intensité manufacturière, mais moins que prévu.

Néanmoins, par rapport à la croissance des deuxième (0,9%) et troisième (0,3%) trimestres, la croissance du PIB réel de 0,1% au quatrième trimestre représente un ralentissement significatif. La baisse de la consommation des ménages en est une cause majeure. La perte de pouvoir d'achat due à l'inflation a clairement stoppé la demande refoulée après la pandémie de Covid-19. Il convient toutefois de noter que, comme pour la pandémie, et là encore grâce à un soutien considérable de la politique budgétaire, les économies de la zone euro ont résisté mieux que prévu à la crise énergétique et à la perte de confiance lors du déclenchement de la guerre en Ukraine. La croissance annuelle moyenne du PIB réel pour l'ensemble de l'année 2022 est désormais estimée à 3,5%. Ce chiffre est conforme à nos prévisions pour le début de l'année 2022. Nous avons abaissé cette prévision dans les mois qui ont suivi le déclenchement de la guerre, à 2,1% en mai. Mais à partir de là, suite à la publication de chiffres étonnamment positifs à plusieurs reprises, nous avons progressivement augmenté notre prévision à 3,3% en janvier 2023. L'estimation actuelle est même légèrement meilleure.

L'une des principales raisons de ce regain d'optimisme est la baisse des prix du gaz naturel qui, s'ils sont encore deux à trois fois plus élevés qu'avant la crise énergétique, sont désormais inférieurs à ceux d'il y a un an. L'incertitude demeure, mais il semble de plus en plus que des problèmes d'approvisionnement majeurs ne se produiront pas cet hiver et que le risque de pénuries importantes pour l'hiver prochain a également été sérieusement réduit. Dans ce contexte, la confiance des consommateurs et des producteurs a continué de s'améliorer. Si l'on ajoute à cela la réouverture plus précoce que prévu de l'économie chinoise et l'économie américaine qui reste actuellement un peu plus forte que prévu, on peut penser que, dans la zone euro également, l'économie restera plus dynamique au cours du premier semestre 2023 qu'on ne le pensait jusqu'à récemment.

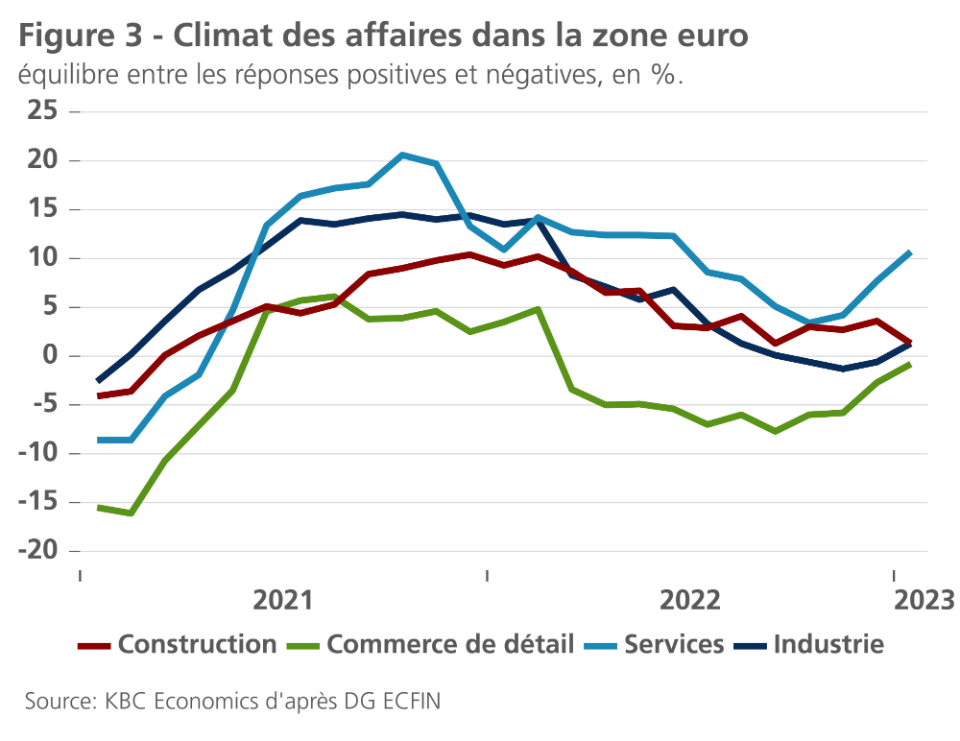

Dans le même temps, certains signes indiquent que le durcissement de la politique monétaire de la BCE va commencer à peser sur la croissance économique. Dans le secteur de la construction, sensible aux taux d'intérêt, l'amélioration de la confiance est en retard sur celle des autres secteurs (voir figure 3). Selon l'indicateur de confiance économique de la Commission européenne, ce secteur connaît même une certaine détérioration. Pour la construction résidentielle privée en particulier, un ralentissement sensible semble se dessiner. L'enquête menée par la BCE auprès de 151 banques de la zone euro entre fin décembre et début janvier a fait état de la plus forte baisse de la demande de crédits immobiliers depuis le lancement de cette enquête il y a 20 ans. La demande de crédit des entreprises a également diminué, principalement en raison de la hausse des taux d'intérêt et de la baisse des besoins en crédits d'investissement. D'autres indicateurs sont plus rassurants, de sorte qu'il ne faut pas craindre une forte baisse immédiate de l'investissement ou de l'activité de construction. Mais comme le resserrement monétaire n'est pas encore terminé et qu'il ne se répercute sur l'économie qu'avec un certain décalage, nous tenons compte du fait que le deuxième semestre de 2023 et probablement aussi le début de 2024 verront une croissance économique un peu plus faible que prévu jusqu'à présent. La prévision selon laquelle l'économie américaine connaîtra ensuite une légère récession contribue également à modérer nos attentes pour l'économie de la zone euro au second semestre.

En résumé, nous avons relevé nos projections de croissance du PIB réel de la zone euro au premier semestre 2023 et les avons abaissées pour le second semestre 2023 et le début 2024. Si l'on ajoute à cela l'effet de contagion plus important de 2022 à 2023 - conséquence d'une croissance plus forte que prévu au quatrième trimestre de 2022 - cela fait passer la croissance moyenne attendue du PIB réel pour 2023 de 0,4% à 0,8%. En revanche, la croissance attendue pour 2024 est ramenée de 1,4% à 1,1%.

L'économie américaine résiste à la pression du resserrement monétaire (pour l'instant)

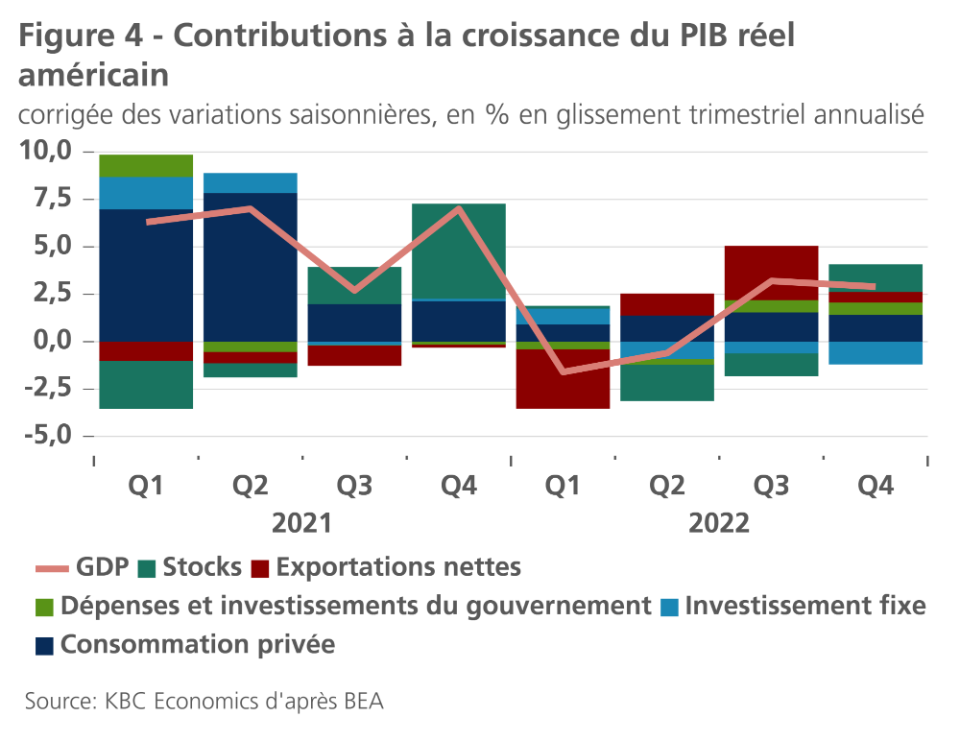

Au quatrième trimestre, les États-Unis ont enregistré une croissance de 2,9% en glissement trimestriel annualisé (voir figure 4). Bien que ce chiffre soit plus élevé que prévu, les détails sous-jacents sont faibles. La hausse des stocks a ajouté 1,46 point de pourcentage à la croissance globale. Comme les ratios stocks/ventes sont à leur plus haut niveau depuis 2020, il est peu probable que cette forte croissance des stocks se maintienne. Les dépenses de consommation ont contribué à la croissance globale du PIB à hauteur de 1,42 point de pourcentage, soit moins que prévu, principalement en raison de la faiblesse des dépenses de consommation en novembre et décembre. Autre signe de l'affaiblissement de la consommation, les exportations nettes ont contribué à hauteur de 0,56 point de pourcentage à la croissance du PIB, les importations ayant diminué de 4,6% en taux annuels corrigés des variations saisonnières. Dans le même temps, alors que le marché du logement continue de subir la pression de la hausse des taux, l'investissement résidentiel a entraîné une baisse de 1,42 point de pourcentage de la croissance du PIB.

Bien que le PIB du quatrième trimestre ait été mitigé, les données de janvier ont apporté de meilleures nouvelles, notamment sur le marché du travail. Un nombre étonnant de 517 000 emplois non agricoles ont été créés en janvier, ce qui a fait augmenter le taux d'activité de 0,1 point de pourcentage, à 62,4%, et baisser le taux de chômage de 0,1 point de pourcentage, à 3,4%. Dans le même temps, le nombre moyen d'heures de travail hebdomadaires a augmenté de 0,3h pour atteindre 34,7h. Les offres d'emploi ont étonnamment augmenté, passant de 10,4 millions à 11 millions, ce qui montre que le marché du travail restera probablement tendu dans les mois à venir. Les indicateurs de confiance se sont également améliorés en janvier. Le plus remarquable est l'indice ISM des services, qui est passé de 49,2 à 55,2 en janvier, passant d'une situation de récession à une situation d'expansion.

En raison de la résistance persistante de l'économie américaine, nous avons relevé nos prévisions pour le premier et le deuxième trimestre 2023 de 0,4 et 0,8 point de pourcentage respectivement, à 1,2% et 0,4% de croissance en glissement trimestriel annualisé. Néanmoins, nous ne pensons pas que l'économie américaine puisse résister indéfiniment à la pression continue du resserrement monétaire et nous nous attendons à ce que les États-Unis entrent dans une très légère récession technique au second semestre de l'année. Nous prévoyons des chiffres de croissance annualisés de -0,4% en glissement trimestriel au T3 et T4 2023, mais les risques semblent être à la hausse. Nous relevons donc notre prévision de croissance pour 2023 de 0,9% à 1,2%, et abaissons notre prévision pour 2024 de 0,2 point de pourcentage à 0,9%. Nous pensons que le resserrement monétaire affectera également les chiffres du marché du travail en 2024 (poussant le taux de chômage à 4,7% à la fin de l'année prochaine).

Le Covid recule (peut-être)

L'assouplissement par la Chine des mesures "zéro Covid" en décembre a déclenché une vague massive d'infections dans le pays. Les données officielles sur les infections et les décès ne sont pas disponibles, mais des informations indirectes confirment que le Covid a traversé les villes à grande vitesse en décembre 2022. Beaucoup craignaient qu'une nouvelle vague d'infections, encore plus importante, ne frappe les zones rurales pendant la ruée vers les voyages qui a traditionnellement lieu autour de la fête du Printemps chinois. Les données préliminaires suggèrent que le virus pourrait s'être déjà propagé dans de nombreuses zones rurales en décembre et que la Chine pourrait donc atteindre une immunité collective plus rapidement que prévu. Cela laisse espérer une seconde vague plus limitée et donc une croissance plus forte du PIB réel.

Le début plus rapide que prévu de la reprise est soutenu par les indicateurs PMI nationaux et S&P pour janvier. La confiance des entreprises non manufacturières s'est nettement améliorée, passant à des niveaux confortablement supérieurs au niveau neutre de 50 (voir figure 5). L'indicateur du Bureau national des statistiques est passé de 41,6 à 54,4 et celui de S&P de 48 à 52,9. La confiance dans l'industrie manufacturière s'est également améliorée, mais de manière moins spectaculaire et à des niveaux toujours proches de 50. L'enquête Macromill sur la confiance des consommateurs a également révélé une amélioration significative du sentiment en janvier, ce qui laisse entrevoir la possibilité d'une forte demande refoulée au cours du présent et du prochain trimestre.

Compte tenu des informations prudemment optimistes sur la situation en Chine et des perspectives moins favorables pour les économies avancées, nous avons relevé nos prévisions de croissance du PIB réel chinois pour 2023 à 5,0% (contre 4,4% précédemment). Dans le courant de 2024, l'activité économique se normalisera à mesure que le rebond post-pandémie s'estompera. Nous avons donc revu à la baisse nos prévisions de croissance annuelle du PIB réel pour 2024 à 4,7% (contre 5,1% précédemment). Inspirés par la reprise plus rapide et plus forte que prévu de l'activité économique, nous avons également relevé notre chiffre d'inflation moyenne pour 2023 à 2,3%. Le principal risque à la baisse pour nos prévisions de croissance est le rétablissement des mesures de confinement, y compris les lockdowns, si la deuxième vague d'infection se matérialise.

Toutes les cotations/prix historiques, les statistiques et les graphiques sont à jour, jusqu'au 13 février 2023, sauf indication contraire. Les positions et les prévisions fournies sont celles du 13 février 2023.