Perspectives économiques décembre 2018

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- La faiblesse de l'industrie manufacturière aux quatre coins du globe semble également jeter un froid sur la croissance économique au quatrième trimestre. Bien que les indicateurs de la confiance des chefs d'entreprise, comme les indices des directeurs d'achats, continuent de pointer vers une expansion économique, leur tendance à la baisse depuis le début de cette année révèle que la croissance de l'économie mondiale est à la traîne.

- C'est dans la zone euro que la baisse de confiance des chefs d'entreprise s'est le plus manifestée. Fin 2017, la confiance atteignait son plus haut niveau depuis plusieurs années. Elle s'accompagnait alors d'excellents chiffres de croissance du PIB réel. Depuis lors, la confiance a nettement chuté, surtout au niveau de l'industrie manufacturière. La dynamique de croissance dans la zone euro a clairement ralenti par rapport à celle de 2017, qui était d'une vigueur exceptionnelle. Mais cela ne justifie pas encore un pessimisme démesuré. Ainsi, la croissance étonnamment faible du troisième trimestre 2018 s'expliquait en grande partie par les difficultés passagères de l'industrie automobile. Les perspectives pour les secteurs davantage orientés sur le marché intérieur demeurent encourageantes.

- Le ralentissement de la croissance dans la zone euro et le léger fléchissement de l'inflation à la suite de la récente chute du prix du pétrole n'empêcheront pas la BCE de mettre un terme ce mois-ci à son programme d'achat d'actifs financiers. Ce qui n'enlève rien au fait que sa politique restera toujours très accommodante.

- Pour l'heure, l'économie américaine échappe à cette baisse de confiance à l'échelle mondiale. Selon l'indicateur ISM, la confiance des chefs d'entreprise a même augmenté en novembre, tant dans le secteur des services que dans l'industrie manufacturière. Elle reste à un niveau très élevé. Les indicateurs de la consommation privée abondent également dans le sens d'un PIB fort pour le quatrième trimestre.

- Un cessez-le-feu a été conclu pour une durée de 90 jours dans la guerre commerciale opposant les États-Unis et la Chine. À court terme, cette situation apportera une bouffée d'oxygène, mais à long terme, elle ne débouchera vraisemblablement pas sur une solution. Les problèmes structurels sont en effet trop complexes pour être abordés à si court terme. Dès lors que la pression inflationniste de l'économie américaine continue d'augmenter, nous nous attendons à ce que la Fed poursuive le resserrement de sa politique.

- Encadré - Tout n'est pas rose sur le marché du travail européen

L'industrie manufacturière reste à la traîne

La faiblesse de l'industrie manufacturière aux quatre coins du globe semble également jeter un froid sur la croissance économique au quatrième trimestre. La cause principale réside probablement dans la détérioration du climat international des affaires. Ce dernier continue d'exercer un effet négatif sur la confiance des entrepreneurs et les activités d'exportation. Bien que les niveaux des indicateurs de confiance, comme les indices des directeurs d'achats, continuent de pointer vers une expansion économique, leur mouvement baissier depuis le début de cette année révèle que la croissance de l'économie mondiale est à la traîne.

L'effondrement de la confiance des entreprises est nettement plus manifeste dans la zone euro que dans les trois autres grandes économies du monde. Il convient toutefois de relativiser quelque peu cet élément. Fin 2017, la confiance des entrepreneurs dans la zone euro atteignait son plus haut niveau depuis plusieurs années. Le PIB réel affichait d'ailleurs également d'excellents chiffres de croissance. Depuis lors, la confiance a nettement chuté, surtout dans l'industrie manufacturière. Elle s'étiole beaucoup moins dans le secteur des services. L'Indicateur de Confiance des Entreprises (Business Confidence Indicator) de la Commission européenne révèle également que cette perte de confiance est moins prononcée.

Dans l'ensemble, nous pouvons donc constater que, comparativement à la croissance extrêmement robuste de 2017, la croissance économique dans la zone euro a peut-être perdu de sa vigueur. Mais cela ne justifie pas encore un pessimisme démesuré. La croissance étonnamment faible du PIB réel au troisième trimestre 2018 s'expliquait par exemple en grande partie par les difficultés passagères de l'industrie automobile. Qui plus est, le marché du travail demeure robuste et la confiance des consommateurs se stabilise à un niveau correct. Les perspectives pour les secteurs davantage orientés sur le marché intérieur demeurent donc encourageantes.

Par conséquent, nous continuons de penser que la croissance économique en 2018 et 2019 restera plus forte que la croissance potentielle (à savoir le rythme de croissance qui peut être maintenu à long terme sans provoquer de déséquilibres économiques importants). Ce qui n'empêche que nous avons légèrement revu nos perspectives de croissance à la baisse pour la zone euro, de 2,0% à 1,9% pour 2018. Nous tenons ainsi compte des chiffres de croissance médiocres du troisième trimestre et des difficultés de l'industrie automobile.

Les problèmes de l'industrie automobile européenne

Les chiffres de croissance décevants du PIB réel dans la zone euro enregistrés au cours du troisième trimestre, et plus particulièrement de l'Allemagne, s'expliquaient principalement par les piètres résultats dans l'industrie manufacturière. Contre toute attente, ce n'est pas la guerre commerciale qui en a été à l'origine. (Voir également : Opinion économique du 26 novembre 2018). Les résultats médiocres de l'industrie automobile au cours des derniers mois ont joué les trouble-fête.

Le secteur a accusé le coup dès lors que depuis le 1er septembre 2018, une nouvelle procédure de test visant à mesurer la consommation et les émissions des voitures de tourisme (norme WLTP) est d'application sur toutes les voitures. Cette dernière était en vigueur depuis un certain temps déjà pour les nouveaux modèles, mais elle créée des incertitudes pour les anciens modèles (lancés avant septembre 2017). Les valeurs de consommation et d'émission de ces voitures pourraient en effet changer en raison de ces nouveaux tests. La réglementation environnementale et les taxes en vigueur dans les différents pays européens pourraient restreindre leur utilisation (p.ex. accès interdit aux zones à faible émission) ou la rendre plus onéreuse (par une augmentation des taxes).

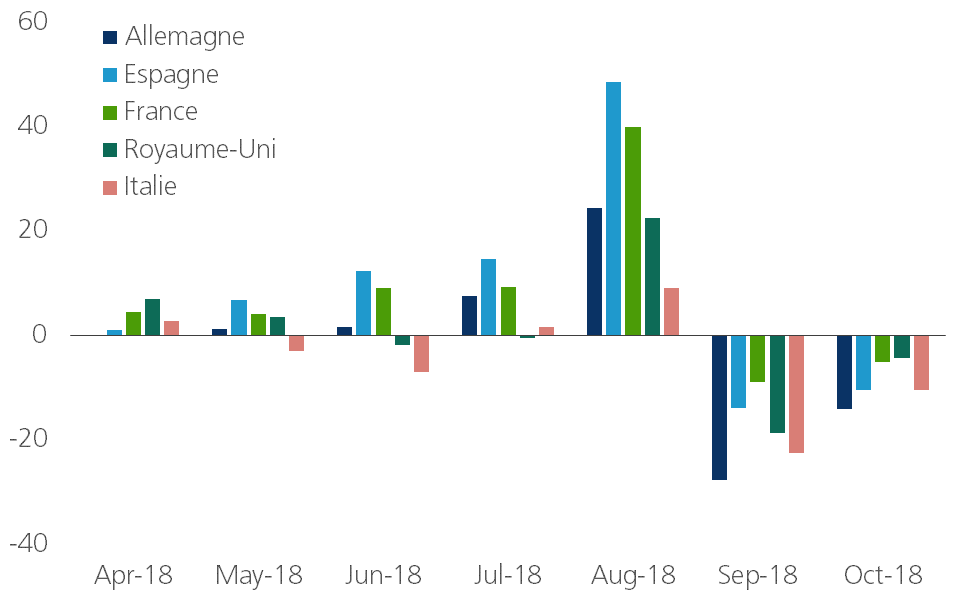

Le 31 août était le dernier jour où les anciens modèles pouvaient circuler sur la base des résultats des tests obtenus en vertu de l'ancienne procédure. Le nombre d'immatriculations de voitures particulières neuves dans l'Union européenne a ainsi fortement progressé en août (figure 1). Ce sont surtout les acheteurs professionnels qui ont multiplié leurs acquisitions dès lors que de nombreux modèles anciens sont arrivés sur le marché en août à prix réduits.

Figure 1 – Immatriculations de voitures particulières neuves (variation sur un an, en %)

Le nombre d'immatriculations a nettement chuté au cours des mois suivants. Il ne s'agissait pas seulement d'une correction du boom du mois d’août ; la situation s'expliquait également par le fait que certains constructeurs automobiles, surtout en Allemagne, ne parvenaient pas à obtenir à temps les certificats de test requis dans le cadre de la nouvelle procédure. Par conséquent, certains modèles ne pouvaient plus être vendus.

L'incertitude générale entourant la nouvelle procédure de test a également entraîné des retards dans le processus de production et a instillé le doute dans l'esprit des consommateurs désireux d'acheter une voiture neuve. L'économie allemande a été tout particulièrement impactée par cette situation. Il s'agit là de la principale cause du recul du PIB réel allemand au troisième trimestre, à hauteur de 0,2%. La vente de voitures n'a pas seulement diminué sur le marché intérieur allemand, mais aussi sur d'autres marchés européens. Cela a entraîné une baisse des exportations allemandes au sein de l'Union européenne. Il est dès lors frappant de noter que les exportations allemandes hors UE ont poursuivi leur croissance au troisième trimestre, malgré les tensions au niveau du commerce mondial.

L'indicateur IFO révèle que la confiance du secteur automobile allemand et de l'industrie en général a fortement chuté en octobre. Une amélioration a toutefois été notée en novembre. Cela étant, la plupart des chefs d'entreprise se montrent toujours moins optimistes pour l'avenir qu'en 2017. L'impact négatif de la réglementation WLTP s'atténuera vraisemblablement de façon progressive au quatrième trimestre, sans pour autant disparaître intégralement d'un seul coup. Les interruptions des ventes confrontent les constructeurs automobiles à des stocks d'invendus. Nous nous attendons néanmoins à ce que l'activité industrielle et la croissance économique reprennent en Allemagne et dans les autres pays de la zone euro au quatrième trimestre et en début d'année 2019.

L'économie américaine en pleine forme

L'économie américaine échappe pour l'instant à l'effondrement de la confiance observée à travers le monde. Selon l'indicateur ISM, la confiance des chefs d'entreprise a même augmenté en novembre, tant dans le secteur des services que dans l'industrie manufacturière. Elle reste à un niveau très élevé. Les indicateurs de la consommation privée laissent également entrevoir un PIB fort pour le quatrième trimestre. Les dépenses de consommation ont augmenté en octobre. Elles sont soutenues par la robuste croissance des revenus et la baisse du taux d'épargne des ménages depuis le début de l'année. La confiance des consommateurs reste à un niveau historiquement élevé malgré le léger recul observé en novembre. Combiné à la solidité du marché du travail et à l'accentuation de la pression sur les salaires, cela démontre que la consommation privée sera de nouveau l'un des principaux moteurs de la croissance du PIB américain au cours des prochains trimestres. L'économie américaine tient donc la forme. Nous maintenons notre prévision de croissance à 2,9% pour 2018 et à 2,5% pour 2019.

Par conséquent, nous maintenons également notre scénario concernant la politique monétaire de la Fed. Après la récente communication du président de la Fed, Jerome Powell, les marchés financiers ont commencé à croire que la banque centrale américaine allait commencer à infléchir sa politique de relèvement des taux d'intérêt. Nous pensons que ce repositionnement des marchés est prématuré. Pour l'heure, les marchés n'intègrent dans les cours qu'un seul relèvement des taux d'intérêt pour 2019. Cela impliquerait une fluctuation subite de la Fed, qui ne se justifie en rien au regard des données économiques. Jerome Powell a déclaré que les taux d'intérêt se situaient « juste en deçà » de leur niveau neutre. Ce qui revient à dire qu'ils ne stimuleront, ni ne freineront la croissance économique. Nous interprétons ces propos de monsieur Powell davantage comme une correction de déclarations antérieures, qui laissaient encore augurer une sensible hausse des taux, que comme un changement radical de sa communication générale.

Cette interprétation est étayée par les données économiques : les indicateurs d'activité demeurent robustes, le marché du travail américain se resserre et l'objectif de la Fed d'un emploi maximum est atteint. Tout ceci alors que l'inflation continue de fluctuer en dessous de la barre des 2%. Par conséquent, nous ne nous attendons pas à ce que la Fed modifie sensiblement ses prévisions lors de sa réunion de politique monétaire de décembre. Notre scénario tablant sur un nouveau relèvement des taux d'intérêt ultérieurement en décembre 2018 et quatre relèvements des taux d'intérêt en 2019 reste donc de mise.

Le marché résidentiel américain plie mais ne rompt pas

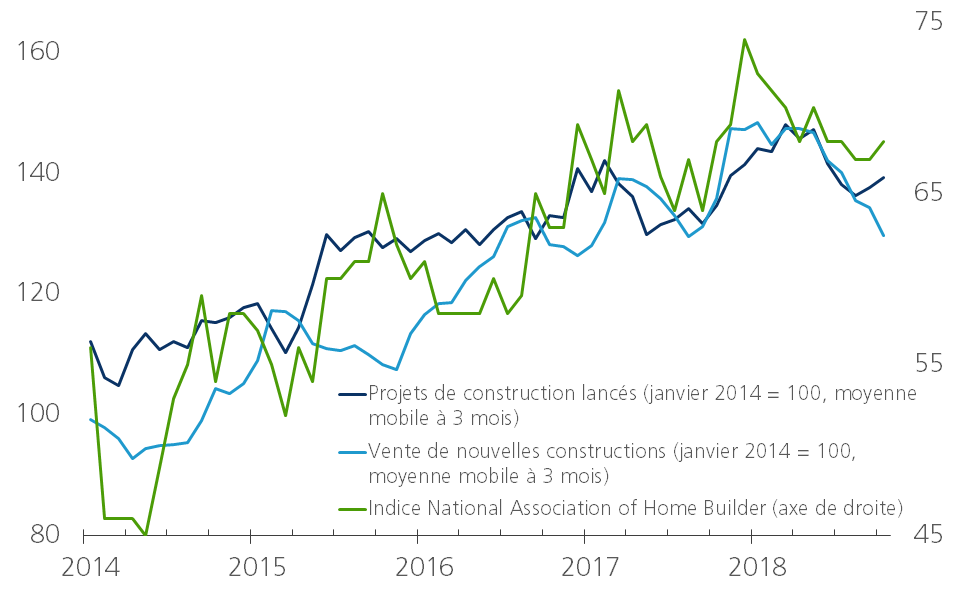

Ces derniers mois, les chiffres plus faibles du marché résidentiel américain ont soulevé certaines inquiétudes en ce qu'ils constitueraient peut-être les prémices de problèmes économiques imminents. Les indicateurs récents d'une activité de la construction hésitante, d'une confiance en berne et de la chute des ventes de maisons peuvent être considérés comme des feux clignotants (figure 2).

Figure 2 – Les chiffres relativement faibles du marché résidentiel américain

Mais pas encore comme des signaux d'alarme. Par le passé, ces indicateurs étaient souvent assez volatils. Ils se situent toujours à un niveau relativement élevé. Leur fléchissement entre par ailleurs en contradiction avec l'optimisme général de l'économie américaine. La bonne santé du marché du travail pourrait même légitimer les prévisions tablant sur un rebond de l'activité dans la construction.

Nous ne devrions toutefois en arriver là. L'une des principales causes du ralentissement du secteur de la construction réside dans la forte hausse des prix des matériaux de construction (5 à 6%). Des droits de douane supplémentaires sur les importations de bois du Canada et d'acier jouent un rôle à cet égard. De plus, l'octroi de crédit est devenu nettement plus onéreux. Depuis septembre 2016, le taux d'intérêt moyen des hypothèques à 30 ans a augmenté de 1,3 point de pourcentage. Un facteur plus structurel susceptible de ralentir légèrement la croissance de la construction réside dans les perspectives laissant entrevoir une croissance démographique un peu moins importante. Alors que l'on tablait encore en 2014 sur une croissance démographique de 2,6 millions de personnes par an, les dernières prévisions indiquent que la population augmentera d'un peu moins de 2,3 millions par an au cours des dix prochaines années. La différence s'explique principalement par une diminution de l'immigration et aussi, en partie, par des chiffres de natalité inférieurs aux prévisions.

La hausse des coûts et des taux d'intérêt entravera probablement l'activité de construction pendant un certain temps encore. Il est donc peu probable que la construction redevienne un moteur important de croissance économique aux États-Unis. D'autre part, nous n'anticipons pas de recul marqué de la construction résidentielle, pas davantage que du marché du logement en général.

Une crise systémique comme celle de 2008 est hautement improbable pour plusieurs raisons. La plupart des hypothèques se concluent aujourd'hui à des taux d'intérêt fixes et la capacité de remboursement des emprunteurs fait l'objet d'un examen plus minutieux. Même s'ils sont moins abordables, du fait de la hausse des taux d'intérêt hypothécaires, les logements sont encore très accessibles, notamment grâce aux améliorations drastiques sur le marché du travail. De plus, le taux d'endettement des ménages a fortement chuté. Il s'élève aujourd'hui à moins de 70% du revenu familial et se situe nettement en deçà de sa valeur à long terme. Par ailleurs, les défauts de paiement affichent toujours le niveau du plancher observé avant la crise financière. La situation illustre bien la bonne santé du marché hypothécaire. La hausse du prix des logements se poursuivra donc probablement, mais à un rythme légèrement moindre que par le passé.

Guerre commerciale : un cessez-le-feu... provisoire

Lors de la dernière réunion du G20, le président américain Donald Trump et le président chinois Xi Jinping ont convenu d'observer un cessez-le-feu temporaire dans la guerre commerciale opposant les deux pays. Les augmentations des droits de douane prévues ont été suspendues et il a été décidé de reprendre les négociations commerciales pour une période de 90 jours. Ce qui signifie que l'augmentation des droits de douane de 10% à 25% sur les produits importés de Chine à hauteur de 200 milliards de dollars n'aura pas lieu. Cette hausse était prévue pour janvier 2019. Cependant, si les négociations s'avèrent infructueuses, elle sera quand même appliquée en mars 2019. Afin de réduire le déficit commercial bilatéral, la Chine a promis d'acheter davantage de produits américains à concurrence d'un montant «substantiel», à commencer par l'achat immédiat d'un plus grand nombre de produits agricoles.

À court terme, cela permet d'éviter le risque d'une nouvelle escalade du conflit. Toutefois, nous pensons que la guerre commerciale est loin de faire partie du passé malgré cette trêve provisoire. Le délai de 90 jours est probablement beaucoup trop court pour trouver un accord sur des thèmes au sujet desquels les deux parties présentent des divergences d'opinions profondes, comme la protection de la propriété intellectuelle, les barrières commerciales non tarifaires et le négoce des produits agricoles.

La question est surtout de savoir si les autorités chinoises seront disposées à répondre favorablement à la majeure partie des aspirations américaines. L'un des principaux objectifs des leaders politiques chinois actuels consiste à garantir la stabilité politique et économique, ce qui rend une transition complète vers une économie de marché extrêmement improbable, en l'absence de protection de l'État pour certaines industries. L'arrestation récente de la directrice financière de Huawei, le géant chinois des télécommunications, sur la base d'une demande d'extradition des États-Unis en rapport avec de prétendues violations des sanctions à l'encontre de l'Iran, révèle en outre que cette guerre commerciale est en fait aussi une guerre technologique (voir également: Opinion économique du 11 avril 2018). Le cessez-le-feu ne constitue donc probablement qu'une pause dans le conflit sino-américain, dont la fin semble encore bien éloignée.

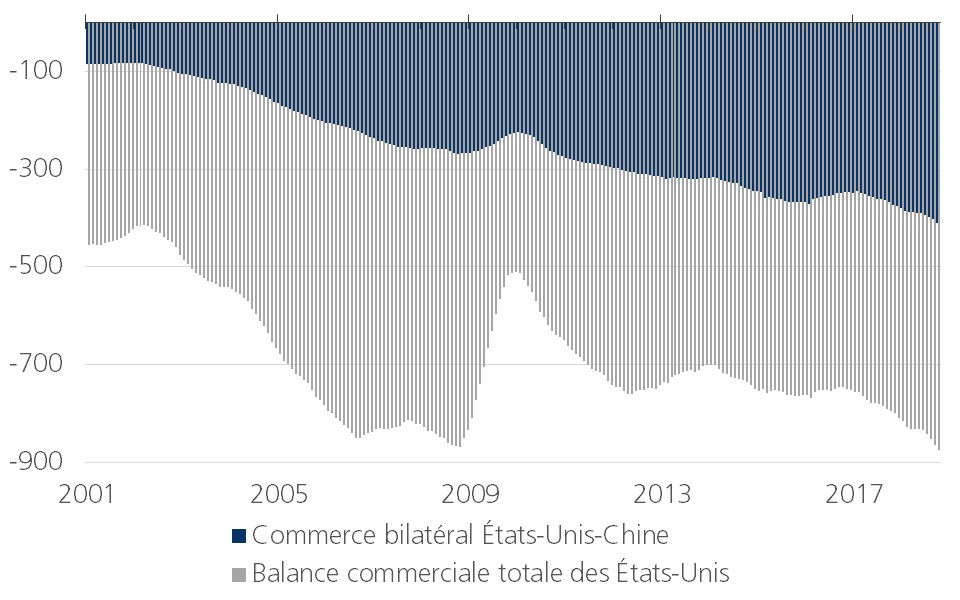

Entre-temps, la balance commerciale américaine n'évolue pas comme le souhaiterait le président Donald Trump. En effet, le déficit commercial se creuse à nouveau depuis l'été. En octobre 2018, elle a clôturé sur un déficit de quelque 78 milliards USD. La tendance suivie par le déficit commercial bilatéral entre les États-Unis et la Chine fait encore plus mal au président Trump. Depuis son arrivée à la Maison-Blanche en janvier 2017, le déficit n'a fait que progresser. Le déficit cumulé au cours des douze derniers mois a augmenté à plus de 410 milliards USD (figure 3), ce qui représente environ la moitié du déficit américain total. Cette envolée s'explique essentiellement par l'augmentation des importations aux États-Unis, laquelle est instillée par la demande intérieure, qui est à son tour stimulée par les baisses des impôts.

Figure 3 – Balance commerciale des États-Unis

Maintenant que la tempête commerciale entre les États-Unis et la Chine va retomber temporairement, le président Trump peut à nouveau se concentrer sur d'autres questions commerciales. Il a insinué au travers de ses derniers tweets qu'il se préparait à imposer des droits de douane à l'importation sur les voitures et les pièces détachées. Cela nuirait sérieusement à l'économie de la zone euro et plus particulièrement à l'Allemagne. Le risque que le conflit commercial impacte l'industrie automobile européenne s'est donc accru.

Le Brexit et son lot d'incertitudes

Les économies européennes restent en proie à l'incertitude au vu des volte-face incessantes des négociations sur le Brexit entre le Royaume-Uni et l'Union européenne. Ces dernières sont également symptomatiques des problèmes enracinés liés à la conciliation d'une politique économique cohérente avec les agendas des populistes.

En 2016, 52% des Britanniques ont voté en faveur du référendum pour le Brexit et 48% contre. Ce léger écart entre partisans et opposants illustre le clivage profond du monde politique britannique et, plus généralement, de la société britannique. La situation rend la tâche extrêmement ardue pour le gouvernement britannique lorsqu'il s'agit de conclure un accord avec l'UE sur les relations futures. Aucune forme concrète de collaboration future que ce soit ne fédère de majorité au parlement britannique. Mais il existe bien un consensus pour s'opposer à pratiquement chaque variante. Simultanément, il est très peu probable que l'UE accepte suffisamment de modifications au projet d'accord sur la séparation pour obtenir une majorité au parlement britannique.

Une nouvelle majorité existe au parlement britannique contre un Brexit sans accord ('no deal'). Toutefois, cela n'empêche qu'à mesure que la date fatidique du 29 mars 2019 se rapproche, le risque augmente que la dynamique politique actuelle ne force la décision. Ceci signifie que les marchés financiers sont désormais en proie à la possibilité d'un résultat 'binaire', assorti de conséquences particulièrement contradictoires pour les économies du Royaume-Uni et de l'UE. Un Brexit 'doux et progressif' est-il encore possible ? Ou alors sommes-nous au bord du chaos, qui surviendrait si le Royaume-Uni claque la porte de l'Union sans accord d'ici trois mois ?

Dans le premier cas, le parlement britannique trouve un terrain d'entente sur le projet d'accord entre le Royaume-Uni et l'UE. Ou le Royaume-Uni annule sa déclaration dans laquelle il explique vouloir quitter l'UE. Dans ce cas, les liens économiques étroits entre les deux parties demeureraient en grande partie intacts. La transition vers cette nouvelle forme de collaboration, probablement encore assez étroite, ne s'opérera pas avant deux ans au plus tôt. Dans ces circonstances, l'impact sur les économies du Royaume-Uni et l'UE resterait limité en 2019. Il n'empêche que l'incertitude interminable quant à la nature et à la portée des relations futures entre le Royaume-Uni et de l'UE, ainsi que les difficultés politiques que cela entraîne outre-Manche, peuvent avoir un impact légèrement négatif sur la croissance économique et l'emploi des deux côtés de la Manche et de la Mer d'Irlande.

En revanche, si le R-U quitte l'UE sans accord fin mars 2019, l'économie britannique sera confrontée à un véritable choc. La plupart des économies de l'UE en ressentiront également les effets négatifs. Un scénario de 'no deal' constituerait un cas sans précédent. Chiffrer l'ampleur de ses conséquences relève de la gageure. Mais il apparaît clairement que l'impact sera très négatif. En outre, l'on relèvera des différences notables selon le pays ou le secteur économique. Vu la complexité croissante des chaînes de production et l'interdépendance entre différentes industries, la situation nous réserve toutefois quelques surprises de taille. Ce scénario de 'no deal' n'est pas le plus probable. Mais au vu des risques économiques qu'il implique et des lignes de rupture politiques qu'il découvre, les marchés financiers observeront la situation avec une attention redoublée au cours des premiers mois de 2019.

Les prix du pétrole sont sous-évalués

Ces derniers mois, le prix du pétrole a fortement chuté contre toute attente, de plus de 85 USD le baril de Brent début octobre à actuellement environ 60 USD le baril (voir également : Opinion économique du 5 décembre 2018). Il s'agit selon nous d'une sous-évaluation temporaire du prix du pétrole. Différents facteurs de l'offre, comme la diminution des exportations de pétrole iranien à la suite des sanctions américaines, contribuent à cette situation. Nous nous attendons aussi à un rétablissement des prix relativement rapide à 68 USD le baril de Brent d'ici fin 2018. La décision de l'Organisation des pays exportateurs de pétrole (OPEP) et de la Russie de diminuer à nouveau la production empêchera une offre excédentaire en 2019. Nous anticipons également une certaine stabilité du prix du pétrole en 2019, aux alentours de 70 USD le baril.

La baisse du prix du pétrole constitue évidemment une bonne nouvelle, tant pour l'économie américaine que pour l'économie européenne. Elle peut donner un coup de pouce (temporaire) au pouvoir d'achat du consommateur et fait diminuer les coûts pour les entreprises. Le cycle de croissance, déjà caractérisé par son caractère faiblement inflationniste, pourrait donc durer un peu plus que prévu dès lors que la pression inflationniste est à nouveau atténuée provisoirement.

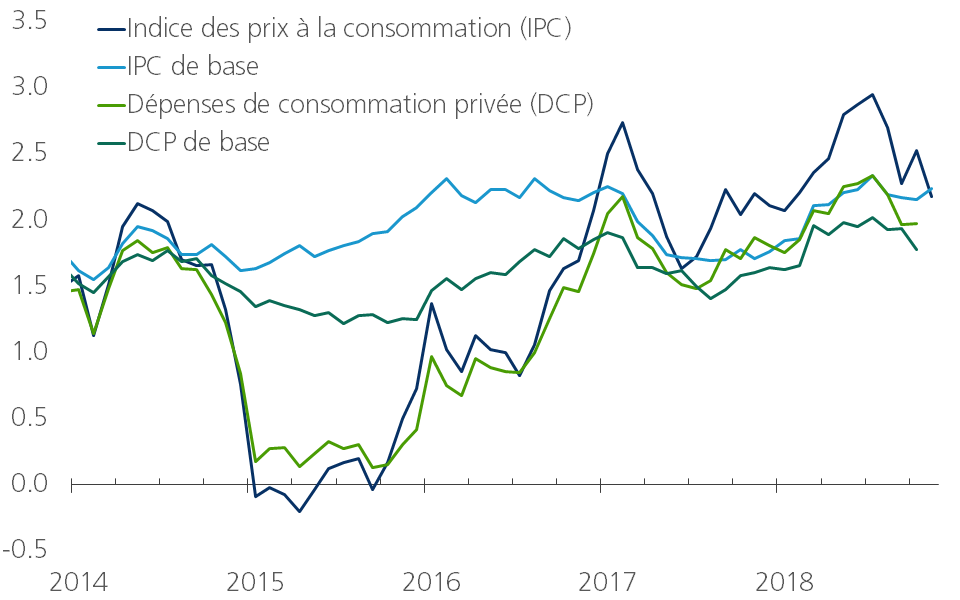

Nous avons d'ores et déjà réduit de 0,1 point de pourcentage nos prévisions relatives à l'inflation aux États-Unis dès lors que, indépendamment du léger repli des cours pétroliers, les chiffres récents se sont avérés quelque peu décevants (figure 4). Avec des anticipations inflationnistes pour 2018 et 2019 de 2,4% et 2,5% respectivement, nous restons au-delà des anticipations du consensus. Comme souligné précédemment, il s'agit là de l'une des raisons qui nous confortent dans nos prévisions concernant quatre relèvements des taux d'intérêt par la Fed en 2019, en sus d'une nouvelle hausse avant la fin de l'année 2018.

Figure 4 – Les différents indicateurs de l'inflation aux États-Unis

Fuite vers les valeurs refuges en période d'incertitude

Ces dernières semaines, plusieurs risques latents ont à nouveau donné des cheveux blancs aux investisseurs. Difficile de savoir exactement si leurs préoccupations sont plutôt dictées par l'escalade des tensions commerciales et technologiques entre les États-Unis et la Chine, par la tragédie du Brexit ou par l'obstination du gouvernement italien dans le cadre des négociations sur le budget avec la Commission européenne. Toujours est-il que l'avenir est teinté de grandes incertitudes. Alors que certaines économies ne se sont pas encore totalement remises de la crise précédente et que le retrait de la politique monétaire non conventionnelle ne s'opère qu'à pas feutrés, le risque d'une nouvelle récession économique s'accroît.

Dans ce climat, on ne s'étonnera guère que les investisseurs se tournent vers des valeurs qualifiées de « refuge ». Ce mouvement a de nouveau précipité le taux des emprunts d'État allemands et américains à 10 ans vers le bas, après une progression prudente quelques mois plus tôt. D'un point de vue économique, il faut toutefois s'attendre à ce que les taux évoluent vers le haut. Les incertitudes et un optimisme en berne viennent toutefois ternir un tel scénario. Notre vision à long terme reste par conséquent inchangée.

All historical rates/prices, statistics and graphs are up to date, up to and including 10 December 2018, unless otherwise stated. The views and forecasts provided are those prevailing on 10 December 2018.