Vastgoedbedrijf Qrf is onterecht ondergewaardeerd

Uit het departement: “De portefeuille presteert beter dan de winkelvastgoedmarkt"

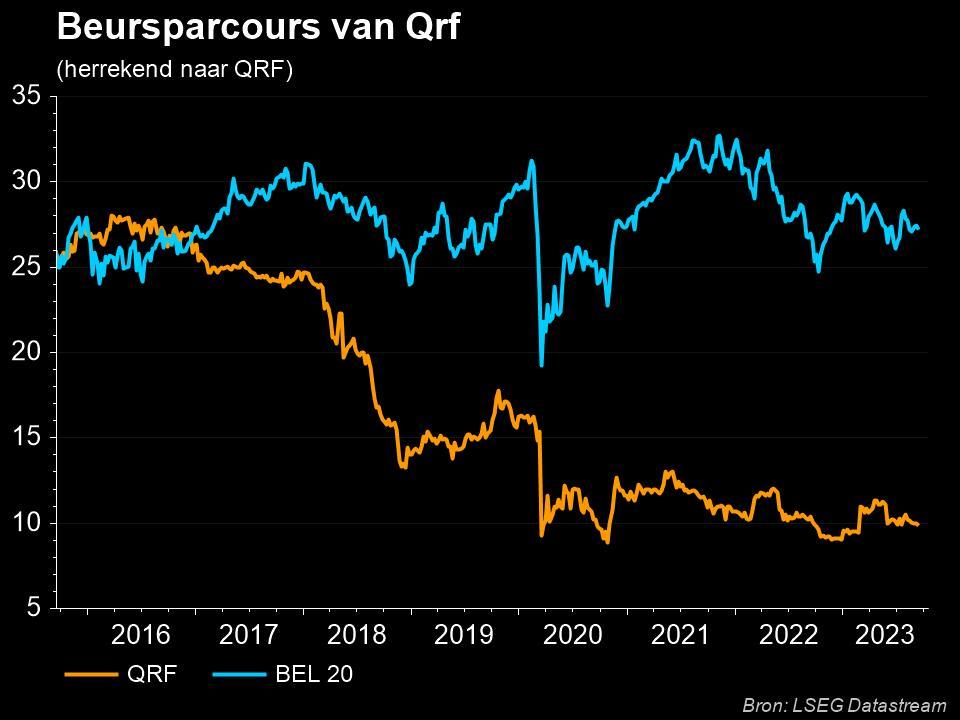

KBC Securities publiceerde recent een uitgebreide nota waarin diep in het bedrijfsmodel van QRF gedoken werd. Het resultaat was dat het koersdoel licht daalde van 13,5 naar 13,0 euro, maar ook dat het “Kopen”-advies met stip behouden bleef. De kleine vastgoedgroep biedt immers zo’n 30% opwaarts potentieel ten opzichte van de huidige aandelenkoers, een dividendrendement van 8% en een korting van 10% op de laatst gerapporteerde netto actief waarde. In de waardering werd trouwens al een korting van 25% verrekend omwille van de erg lage verhandelbaarheid van het aandeel!

Klein, maar weerbaar

QRF richt zich als vastgoedvennootschap (BE-REIT) op binnenstedelijke hoofdstraten. Concreet is de groep aanwezig in de dominante winkelstraten van primaire en regionale steden in België en Nederland. Het richt zich op een hoogwaardige, diverse portefeuille van activa in termen van omvang, huurders en sector. Het doel is om de respectieve verzorgingsgebieden te domineren. Dit wordt gedefinieerd als gevestigd zijn in de gouden mijl van een stad, met een groot verzorgingsgebied (ten minste 50.000 consumenten). Voor de meeste retailers zijn dit must-have locaties.

Bezettingsgraad van 99%

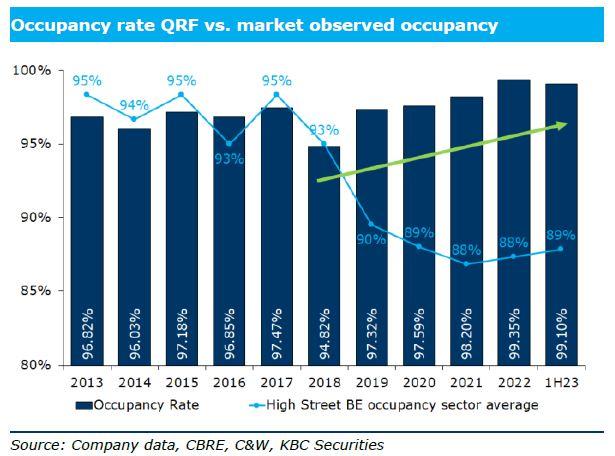

De bezettingsgraad steeg sinds 2018 en verklaart waarom de groep het beter deed dan de brede winkelvastgoedmarkt. In de toekomst zal QRF zich meer richten op gemengd binnenstedelijk winkelvastgoed in lijn met het stedenbouwkundig beleid van steden. Die markt heeft na de crisis in 2021/2022 een dieptepunt bereikt en er wordt nu verwacht dat de geschatte huurwaarde (ERV) tussen 2023 en 2025 zal stijgen.

Per einde juni werd de portefeuille van QRF gewaardeerd op 222,2 miljoen euro, met 14,3 miljoen euro contractuele huur, een bezettingsgraad van 99,01% en een verhuurbare oppervlakte van 77,400 vierkante meter. Dit vertegenwoordigt een bruto rendement van 6,36%.

Meer dan in andere vastgoedcategorieën is locatie de belangrijkste factor voor de prestaties van een portefeuille. Er zijn grote verschillen tussen straten binnen steden en verzorgingsgebieden. QRF is vaak actief in de hoofdstraten van elk gebied, wat leidde tot een outperformance ten opzichte van de waargenomen leegstandspercentages per stad.

Te noteren is dat er een duidelijk keerpunt is in de bezetting vanaf 2018. Dit is het moment waarop de familie Vanmoerke via een inbreng in natura kwalitatief hoogstaand winkelvastgoed in Antwerpen en West-Vlaanderen inbracht in ruil voor aandelen.

De dreiging van e-commerce

De internethandel is natuurlijk en zonder twijfel een blijvertje, maar retail via meerdere kanalen is het meest winstgevende bedrijfsmodel. Fysieke winkels hebben een grotere marketing- en logistieke functie die QRF haar huurders biedt. Er zijn hoge uitstapdrempels voor bestaande huurders. Met ERV's die naar verwachting een opwaartse trend zullen vertonen in FY23-25, is er maar een beperkt voordeel om van locatie te veranderen.

Inflatie leidt tot margedruk voor retailers, maar de huur maakt voor hen slechts 10 tot 12% van de operationele kosten uit. En dat is belangrijk voor hoofdhuurders zoals America Today, The Sting, Casa, Kruidvat en Hema. Die hebben zich qua omzet hersteld van de covidperiode, maar de marges staan wel nog onder druk door een stijging van de kosten. Kruidvat is de enige die zijn marges blijft vergroten, maar de gezondheid van CASA, dat 5,95% van de contractuele jaarhuren vertegenwoordigt, roept dan weer wel vragen op.

Daarnaast denkt KBCS dat de niet-discretionaire consumentenbestedingen zullen afnemen als gevolg van een recessie door rentetarieven. Dit kan invloed hebben op de geschatte huurinkomsten, omdat het vinden van een nieuwe huurder een lang proces is van ongeveer 12 maanden, terwijl de huurgarantie slechts 6 maanden dekt.

Balans en 8% brutodividend

De huidige schuldratio van QRF bedraagt 53,27%, tegen het einde van 2025 onder 50% moet kunnen dalen door de verkoop van de joint-venture en het vertragen van de pijplijn. Er werd in deze schattingen rekening gehouden met een verdere stijging van het rendement, wat een correctie van 11,1 miljoen euro kan opleveren 2023 en nog eens 4 miljoen euro in 2024. Dit heeft een negatieve impact op de schuldratio van ongeveer 2%.

We schatten de gemiddelde schuldkost in 2023 op 2,9%. De rentelasten in de winst-en-verliesrekening zullen afnemen wanneer de joint-venture met Baltisse wordt gesloten voor zo’n 20 miljoen euro per einde 2024.

Verder biedt QRF biedt een goed gedekt dividend van 0,80 euro per aandeel, in wat een stabiel dividendbeleid sinds 2018 genoemd mag worden. Ook hier is de aanleiding de instap van de familie Vanmoerkerke geweest. Dat maakt dat KBCS verwacht dat het dividendbeleid ongewijzigd zal blijven in de toekomst. Op basis van de huidige aandelenkoers biedt het aandeel dus een dividendrendement van ongeveer 8% (bruto). Noteert ook dat QRF sinds 2021 aan de beleggers een keuzedividend biedt, wat niet als dusdanig werd meegenomen in de schattingen tot en met 2025.

Waardering

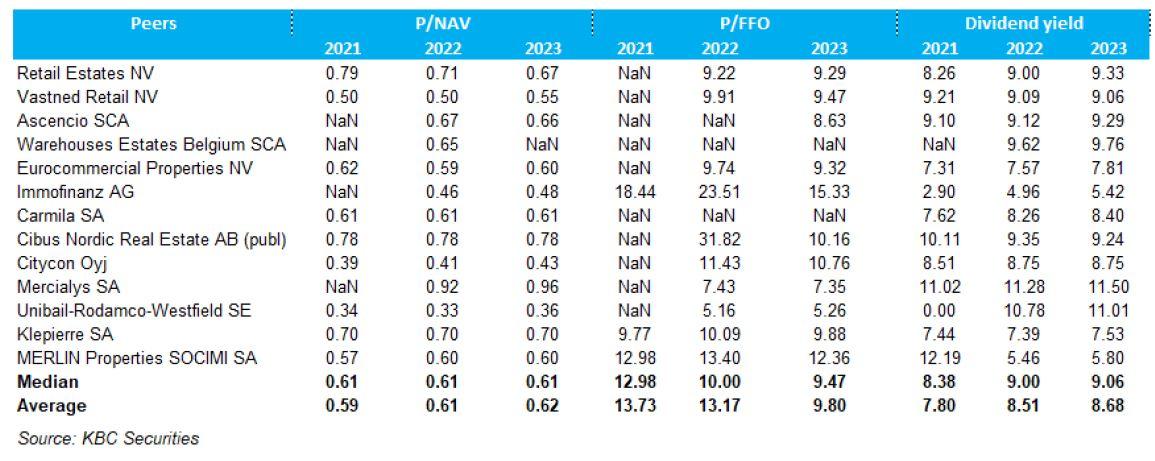

Op basis van een DCF-benadering, peer multiples en netto intrinsieke waarde komen we uit op een waardering van 13 euro per aandeel, wat neerkomt op een opwaarts potentieel van ongeveer 30% ten opzichte van de slotkoers van gisteren. Noteer wel dat het aandeel een beperkte free float heeft en dat het te maken heeft met erg lage verhandelde volumes. Ook dat werd meegenomen in de waardering via een liquiditeitsdiscount van 25%.

In termen van écht vergelijkbare sectorgenoten is KBCS van mening dat Vastned Belgium de belangrijkste “broer” is van QRF. Andere sectorgenoten zijn weergegeven in onderstaande tabel.