Waarom de Amerikaanse economie de druk van het monetaire beleid voorlopig weerstaat?

Abstract

De Amerikaanse economie blijft de monetaire druk weerstaan. In het derde kwartaal van 2023 groeide de economie met 1,2%. Hoewel het bekend is dat monetair beleid tijd nodig heeft om de economie te beïnvloeden, lijkt deze tijdspanne tussen monetair beleid en economie langer dan normaal te duren. Dit kan deels worden verklaard door structurele verschuivingen zoals de langere looptijden van leningen en het toenemende belang van diensten. Covid-gerelateerde effecten zoals de versoepeling van toeleveringsketens, de opbouw van overtollige spaartegoeden en het uitstel van de betaling van studieschulden verklaren de grotere vertraging. Toch verwachten we dat de Amerikaanse economie uiteindelijk zal vertragen als gevolg van de monetaire verkrapping.

Inleiding

De Amerikaanse economie blijft positief verrassen. In het derde kwartaal steeg het Amerikaanse bbp met 1,2%, dankzij de sterke consumptie. Dit was zelfs hoger dan het sterke cijfer van 0,6% kwartaal-op-kwartaal groei in Q2. De veerkracht is des te verrassender gezien het snelle tempo van monetaire verkrapping. Van maart 2022 tot vandaag heeft de Fed haar beleidsrente met maar liefst 5,25 procentpunten verhoogd en tegelijkertijd haar balans verkleind. Waarom is dit niet zichtbaar in de huidige bbp-cijfers?

De trage doorsijpeling van monetair beleid

Het is algemeen bekend in de economische literatuur dat het enige tijd duurt voordat een verkrapping door de Fed echt effect heeft op de economie. Economische transacties waarbij zowel prijzen als hoeveelheden betrokken zijn, worden vaak maanden voor de uitvoering overeengekomen en worden niet aangepast wanneer de rente onverwacht stijgt. Huiseigenaren kunnen bijvoorbeeld een overeenkomst tekenen voor een woningrenovatie, waarvan de voltooiing enkele maanden, zo niet jaren, in beslag neemt. Een soortgelijke vertraging bestaat bij contracten tussen fabrikanten en detailhandelaars. Grote bedrijven en overheidsinstellingen bepalen hun budgetten en prijsplannen meestal op jaarbasis. Bedrijven hebben ook de neiging om het ontslaan van werknemers uit te stellen tot de kosten ondraaglijk worden. Hun investeringsplannen worden ook maanden of zelfs jaren van tevoren vastgelegd en zullen waarschijnlijk niet worden gewijzigd wanneer de rente stijgt (hoewel sommige bedrijven ervoor kunnen kiezen om kasbuffers te gebruiken in plaats van leningen om deze investeringen te financieren).

Monetaire vertragingen werden uitgebreid bestudeerd door economen. Enkele decennia geleden schatte Milton Friedman dat het ongeveer 16 maanden duurt om het bbp en de inflatie te beïnvloeden. Die opvatting is vandaag de dag nog steeds geldig. Fed-gouverneur Waller legde in een recent interview uit dat de doorsijpeling van het monetaire beleid naar verwachting tussen de 12 en 18 maanden kan liggen. Hij suggereerde dat de vertraging de laatste tijd iets kleiner zou kunnen zijn geworden, omdat banken hun rentetarieven tegenwoordig sneller aanpassen wanneer de beleidsrente stijgt of daalt.

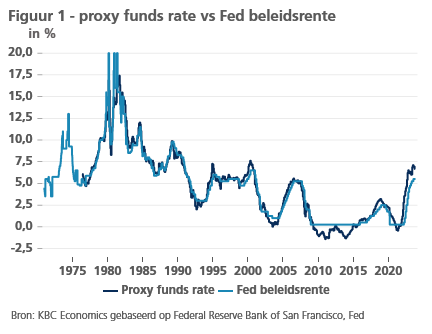

Wanneer is de Fed begonnen met verkrappen?

Het is moeilijker geworden om in te schatten wanneer de Fed is begonnen met verkrapping. Vóór de Grote Financiële Crisis begon een verkrappingscyclus wanneer de beleidsrente van de Fed steeg. Tegenwoordig kunnen de financiële markten eerder reageren dankzij forward guidance over het toekomstige pad van de beleidsrente van de Fed. Bovendien kan de centrale bank nu de monetaire voorwaarden aanscherpen door de omvang van haar balans te wijzigen (kwantitatieve verkrapping), zelfs als ze haar beleidsrente ongewijzigd laat, met een decompressie van de risicopremies als gevolg. Om deze bredere koers van het monetaire beleid beter weer te geven, creëerde de San Francisco Fed de ‘proxy funds rate’, die gebruik maakt van een combinatie van 12 financiële variabelen, waaronder de rente op schatkistpapier, hypotheekrente en leenspreads. De ‘proxy funds rate’ kwam tot 2009 in grote lijnen overeen met de beleidsrente, maar is sindsdien gedivergeerd (zie figuur 1).

De ‘proxy funds rate’ suggereert dat de verkrapping al in juni 2021 is begonnen. Vanaf dat moment tot nu is de ‘proxy funds rate’ met 7,5 procentpunten gestegen (versus een stijging van 5,25 procentpunten in de Fed funds rate). Volgens de ‘proxy funds rate’ vond de snelste verkrapping plaats in Q1 2022.

Structurele veranderingen en covid vergroten de vertraging

Waarom zien we, gezien de snelle verstrakking van de monetaire voorwaarden in Q1 2022 en een verwachte vertraging van 12 tot 18 maanden, geen ernstige vertraging in Q3 2023? Verschillende factoren kunnen hier een rol spelen.

Een eerste factor heeft te maken met de looptijden van leningen. Huishoudens in de VS gaan steeds vaker een hypotheeklening aan met een vaste rente en de looptijden van hun hypotheken worden langer. De gemiddelde looptijd van een hypotheeklening steeg van 24,8 jaar begin 2000 naar 28,2 jaar nu. Op vergelijkbare wijze steeg de looptijd van consumentenleningen in de afgelopen tien jaar van 5,2 naar 5,5 jaar. Huishoudens met schulden zullen dus voorlopig slechts een beperkte impact van de stijgende rentevoeten voelen.

Een tweede factor is de langetermijnverschuiving van industrie naar diensten. Sinds 2005 is de door diensten gegenereerde toegevoegde waarde als percentage van het bbp met 4,6 procentpunten gestegen. Diensten zijn veel minder gevoelig voor tariefstijgingen omdat ze minder kapitaalintensief zijn. Deze geringere kwetsbaarheid is duidelijk zichtbaar in de huidige cijfers voor het ondernemersvertrouwen. Hoewel de PMI's voor de verwerkende industrie door de monetaire verkrapping sinds het derde kwartaal van 2022 in recessiegebied zijn geduwd, blijven de PMI's voor de dienstensector vandaag stevig in expansiegebied.

Ten slotte vergroten post-pandemische effecten de achterstand. Aan de aanbodzijde beperkten verstoringen in de toeleveringsketen het post-pandemische herstel in 2021 en 2022, maar geven ze in 2023 een positieve impuls aan het bbp omdat de beperkingen afnemen. De consumptie van goederen leverde dus een negatieve bijdrage aan het bbp in 2022, maar een positieve in 2023. Aan de vraagzijde accumuleerden huishoudens in de VS naar schatting 2,4 biljoen USD aan spaartegoeden tijdens de pandemie. Dit gaf hen een aanzienlijke buffer om de kosten van de stijgende rente en inflatie op te vangen. Huishoudens namen al ongeveer de helft van dit spaaroverschot op.1 De opschorting van studieleningen stimuleerde de consumptie verder in de jaren na de pandemie, maar deze opschorting loopt af in oktober.

Conclusie

Door structurele veranderingen en post-covid effecten heeft de Amerikaanse economie de monetaire druk tot nu toe kunnen weerstaan. Dat betekent echter niet dat de monetaire verkrapping door de Fed uiteindelijk niet op de economie zal drukken. Nu meer bedrijven en huishoudens nieuwe leningen aangaan, de voordelen van de versoepelende toeleveringsketens wegebben, het spaaroverschot afneemt en de aflossing van studieleningen weer begint, zal de economie uiteindelijk verzwakken. We verwachten dus een veel tragere groei in Q4 2023 en in 2024.

1"The Rise and Fall of Pandemic Excess Savings", 2023, Hamza Abdelrahman en Luiz E. Oliveira, Federale Onderzoeksbank van San Franciscio.