Vastgoedmarkt voorname bron van ongelijkheid in België

De voorbije decennia zorgde het alsmaar ongelijkere woningbezit in combinatie met de sterke prijsstijging van vastgoed voor een oplopende ongelijkheid inzake onroerend vermogen onder de Belgen. Die uit zich vooral in een toenemende dualiteit tussen diegenen die het alsmaar moeilijker hebben om nog een eigen woning te betalen en diegenen die nog altijd vlot vastgoed kunnen en willen kopen, vaak ook als belegging, omdat ze er de middelen voor hebben. Deze ontwikkeling plaatst onze economie en samenleving voor belangrijke uitdagingen.

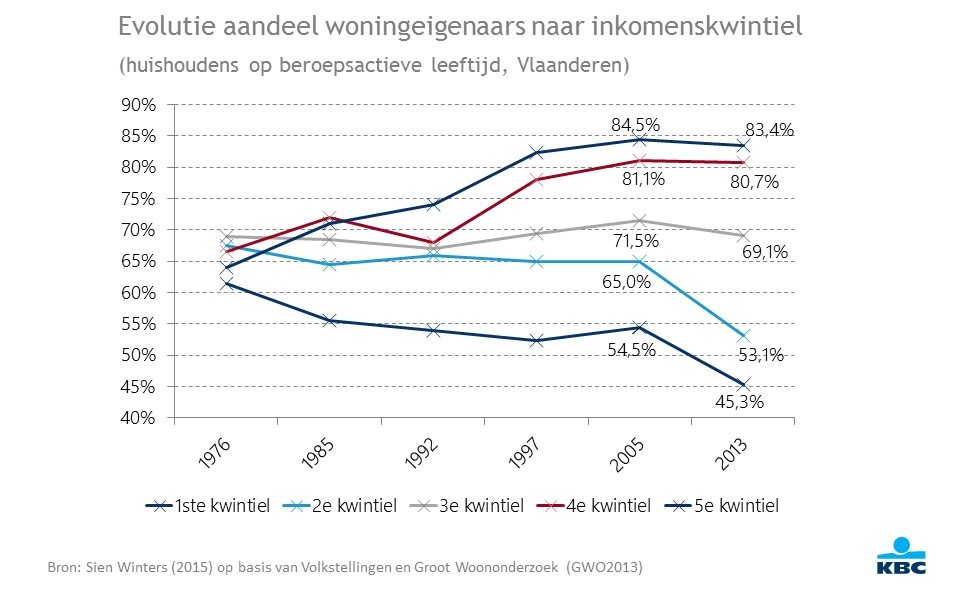

De voorbije halve eeuw nam het eigenwoningbezit in België gestaag toe. In 2016 woonde 71,3% van de bevolking in de eigen woning (Eurostat), komende van circa 40% in 1947 (Volkstelling). Het woningbezit ging er wel niet bij alle inkomensgroepen (even sterk) op vooruit. Het aandeel eigenaars steeg sinds midden jaren 70 vooral bij de hoogste inkomensgroepen. In de laagste inkomensgroep was er daarentegen een sterke daling (figuur 1). Dat wijst op een toenemende ongelijkheid inzake woningbezit. Degenen die vastgoed bezitten, zagen de waarde daarvan bovendien stevig toenemen door de sterke prijsstijging van woningen in de voorbije decennia. Dat zorgde voor een extra bron van toenemende ongelijkheid inzake onroerend vermogen.

De ongelijkheid op de Belgische woningmarkt blijkt sinds het midden van de jaren 2000 nog feller te zijn toegenomen. Dat uit zich in de forse daling van het aandeel eigenaars bij de 40% laagste inkomensgroepen (dat zijn het 1ste en 2e kwintiel in figuur 1). Ook cijfers van Eurostat wijzen in die richting: Tussen 2003 en 2016 daalde het aandeel woningeigenaars bij Belgische huishoudens met een inkomen onder 60% van het mediaaninkomen van 56,4% naar 34,7%. Bij huishoudens met een inkomen daarboven nam het aandeel eigenaars toe van 75,7% naar 78,1%. Na Polen is België binnen de Europese Unie het land waar de ongelijkheid inzake woningbezit, op die manier gemeten, het sterkst toenam in die periode.

Ombuiging eigenwoningbezit

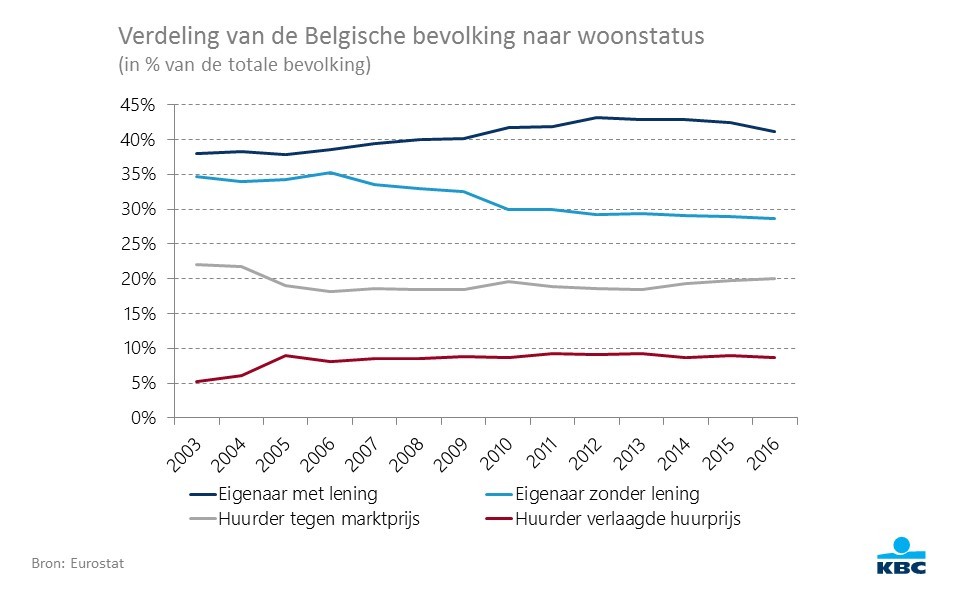

Meer algemeen nam het eigenwoningbezit de jongste jaren voor de bevolking als geheel af, dit voor het eerst in de naoorlogse periode. Parallel hiermee steeg het aandeel huurders (figuur 2). De verklaring is divers. Vooreerst spelen cohorte-effecten. Wie vóór de oorlog op de woningmarkt kwam, had minder kans om eigenaar te worden. Deze groep verdween geleidelijk uit de statistieken en deed het aandeel eigenaars stijgen. Dit effect geraakt nu uitgespeeld (HIVA, 2015). De daling van het eigenwoningbezit deed zich al vroeger voor bij de eigenaars zonder lening. Dat komt door het geleidelijk wegvallen uit de cijfers van een groep oudere woningbezitters die hun lening op relatief jonge leeftijd hebben terugbetaald. Daartegenover staan de huishoudens in de jongere leeftijdscategorieën die tot op hogere leeftijd de woninglening moeten afbetalen. Verder is huren voor sommigen, vooral jongeren, vaker een bewuste keuze, omdat het hen meer flexibiliteit biedt of de mogelijkheid geeft om meer te genieten van het leven (bijv. vaker reizen).

Het algemeen dalend eigenwoningbezit heeft ook te maken met het feit dat sommige huishoudens alsmaar moeilijker een eigen woning kunnen betalen. Door de sterke prijsstijging van vastgoed en het voorzichtiger hypotheekbeleid van banken, op aangeven van de toezichthouder, slagen vooral gezinnen uit de lagere inkomenscategorieën en ook de toenemende groep singles er minder in om een betaalbare koopwoning te vinden. Zij zijn bijgevolg steeds vaker op de huurmarkt aangewezen. Tegenover deze toenemende groep staat een andere grote groep Belgen die wel nog altijd vlot vastgoed kunnen en willen kopen omdat ze er de middelen voor hebben. Zij drijven de prijzen verder omhoog en vergroten zo de dualiteit die op de woningmarkt aan het ontstaan is. Bij de jongere leeftijdscategorieën gaat het veelal om gezinnen die financiële steun krijgen van hun (groot)ouders. Goede cijfers hierover zijn er niet, maar het fenomeen mag allicht niet worden onderschat. Deze groep concurreert bovendien met een toenemende groep die vastgoed koopt als belegging, gedreven door de lage rente. Enquêtes van de ECB geven aan dat de groep die extra vastgoed koopt, boven op de gezinswoning, ook alsmaar meer bestaat uit huishoudens met een gemiddeld vermogen. Doorgaans gaat het om panden die worden verhuurd en in belangrijke mate worden ingenomen door de groep die zelf niet meer in staat is om vastgoed te kopen.

Sociaaleconomische gevolgen

De toenemende ongelijkheid en dualiteit op de woningmarkt plaatst onze economie en samenleving voor uitdagingen. Voor de stabiliteit van de woningmarkt is zij alvast geen goede zaak. Stel dat de vastgoedinteresse van beleggers begint te tanen, bijvoorbeeld wanneer de rente plots en meer dan verwacht zou stijgen. Dat zou dan de aanleiding kunnen zijn voor een sterke prijscorrectie van vastgoed, met potentieel kwalijke gevolgen voor de hele economie. De afname van het eigenwoningbezit bij de Belgen leidt er verder ook toe dat de baten die ermee gepaard gaan aan een kleiner deel van de bevolking toekomen. Het bezit van een eigen woning biedt namelijk een grotere woonzekerheid en wordt algemeen gezien als een goede verzekering tegen armoede, vooral op de pensioenleeftijd.

Bij gebrek aan betaalbare koopwoningen voor bepaalde huishoudens is het daarom belangrijk om vanuit het beleid voldoende in te zetten op een goed functionerende private en publieke huurmarkt, met kwalitatief goede en betaalbare huurwoningen. Bij een goed werkende huurmarkt is een dalend eigenwoningbezit overigens niet noodzakelijk een probleem. Het hoge woningbezit in België, dat fiscaal sterk werd gestimuleerd, heeft immers ook geleid tot ongewenste neveneffecten, waaronder een te geringe arbeidsmobiliteit. Het blijft verder opletten dat een hoog eigenwoningbezit niet ten koste gaat van een excessieve schuldopbouw bij de gezinnen. Het is de overheid die uiteindelijk een afweging dient te maken in hoeverre ze via bepaalde initiatieven het eigenwoningbezit wenst te ondersteunen.