Onzekerheid omtrent Fed-beleid drijft de VS-rente hoger

Sinds begin 2021 steeg de Amerikaanse tienjaarsrente fors tot circa 1,50%. De relatief stabiele inflatieverwachtingen in diezelfde periode geven aan dat het daarbij vooral om een stijging van de reële rente gaat. Die steeg allicht niet zozeer als gevolg van hogere verwachte beleidsrentes, maar vooral door de toegenomen onzekerheid daaromtrent, die de termijnpremie deed oplopen. Duidelijkere Fed-communicatie kan dus helpen om een herhaling van het ‘taper-tantrum’ van 2013 te vermijden. Terwijl de Japanse centrale bank de spill-over van hogere VS-rentes allicht grotendeels kan neutraliseren door haar beleid van expliciete ‘Yield Curve Control’, blijft het arsenaal van de ECB beperkt tot haar aankoopprogramma’s en forward guidance.

Sinds begin 2021 is de rente op Amerikaanse 10-jarige overheidsobligaties fors gestegen met meer dan 70 basispunten tot circa 1,50% eind februari. Deze stijging bleef niet alleen beperkt tot het lange eind van de rentecurve, maar gold ook voor de middellange looptijden. Zo is de vijfjaarsrente in dezelfde periode met meer dan 40 basispunten gestegen tot circa 0,80%. Hoewel noch het niveau van de obligatierente, noch de steilheid van de rentecurve zich tot dusver op een uitzonderlijk hoog peil bevinden, is de snelheid waarmee de stijging zich voltrekt des te opmerkelijker. Dit doet de vraag rijzen wat de drijvende factoren achter deze uitzonderlijke beweging zijn.

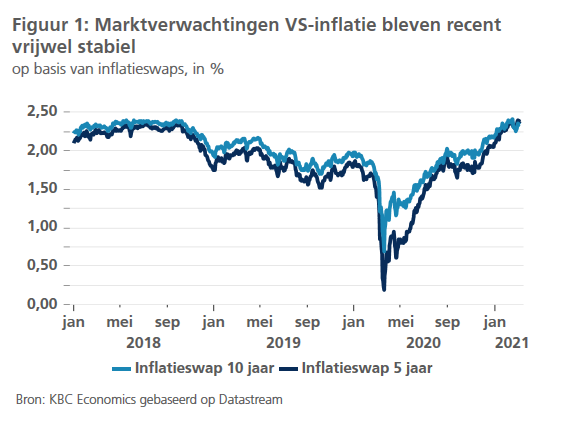

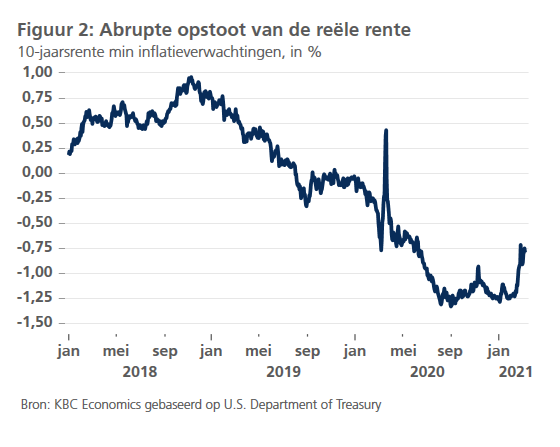

Ten eerste wijst de vrij stabiele ontwikkeling van de inflatieverwachtingen van de markt sinds het begin van het jaar erop dat deze niet de belangrijkste drijvende kracht zijn achter de hogere rentes (figuur 1). De hogere obligatierentes weerspiegelen dan ook veeleer hogere reële (voor inflatie gecorrigeerde) rentes. Het is belangrijk op te merken dat de reële VS-rentes, zelfs na de recente stijging, nog steeds ruimschoots negatief zijn, d.w.z. op een bijzonder laag niveau (figuur 2).

De volgende vraag is dan welke component van de reële rente de belangrijkste bepalende factor was. Volgens de zogenoemde ‘uitgebreide verwachtingshypothese’ van de termijnstructuur van de rente, kunnen we een rente met een langere looptijd interpreteren als het samengestelde gemiddelde van verwachte toekomstige kortetermijnrentes, vermeerderd met een risicopremie, de zogenoemde ‘termijnpremie’. Die premie dient onder andere als vergoeding voor het risico dat die verwachtingen achteraf verkeerd blijken te zijn. Voor risico-neutrale beleggers is de vereiste risicopremie normaal nul percent, terwijl zij voor risico-averse beleggers in normale gevallen positief zou moeten zijn. Een negatieve termijnpremie, zoals het geval was in 2019 en 2020, is eerder uitzonderlijk en wijst vaak op andere factoren of anomalieën. Die kunnen bijvoorbeeld zijn veroorzaakt door het verstorende effect van de grootschalige aankoopprogramma’s door centrale banken of door overvloedige liquiditeitsvoorziening op de markt.

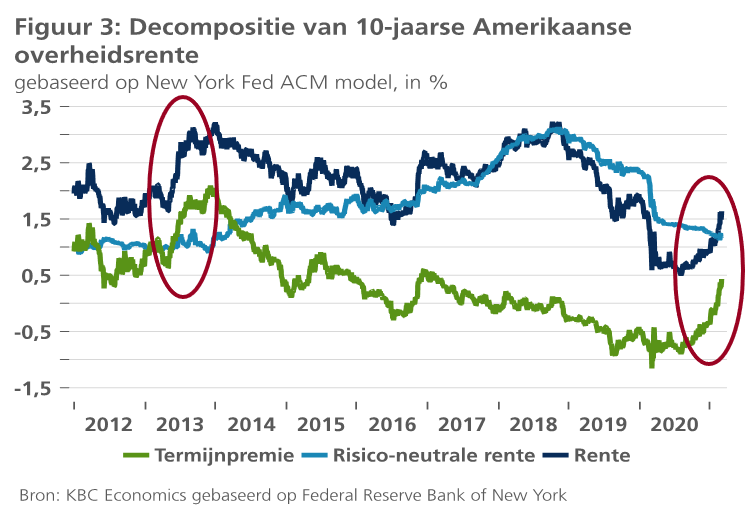

Om de recente ontwikkeling van de termijnpremie te onderzoeken, baseren we ons op het ACM-model van de New York Federal Reserve. In dit model wordt de geobserveerde langetermijnrente opgesplitst in zijn risico-neutrale component (dus de verwachte toekomstige kortetermijnrentes) en de termijnpremie. Die ACM-decompositie in figuur 3 suggereert dat de recente stijging van de obligatierente bijna volledig het gevolg was van de stijging van de termijnpremie. De verwachte ontwikkeling van de toekomstige korte rente (de zogenaamde ‘risico-neutrale’ rente) speelde een minder grote rol. Het model suggereert dus dat de markt voor de nabije toekomst weliswaar nog steeds een grotendeels ongewijzigde beleidsrente van de Amerikaanse centrale bank (Fed) verwacht (met andere woorden geen stijging van de ‘risico-neutrale rente’), maar dat de markt hierover minder zeker is geworden. Bijgevolg vraagt de markt een hogere vergoeding voor het nemen van dat risico (in de vorm van een hogere termijnpremie).

Bovendien kan de normalisering van de termijnpremie - ze is nu opnieuw positief, althans in de specificatie van het ACM-model - ook verband houden met een mogelijke toekomstige afbouw (‘tapering’) van de obligatieaankopen door de Fed. Deze obligatieaankopen hebben in het afgelopen decennium een belangrijke verstorende rol gespeeld bij het kunstmatig drukken van de termijnpremie. De huidige communicatie (‘forward guidance’) van de Fed over haar aankoopprogramma heeft mogelijkerwijze bijgedragen tot een grotere onzekerheid op de markten over de exacte timing van een dergelijke ‘tapering’. Als die hypothese klopt, zal het verdere verloop van de Amerikaanse obligatierente mee afhangen van de vraag of, en wanneer, de Fed hierover meer duidelijkheid verschaft. Figuur 3 illustreert ook dat de abrupte stijging van de obligatierente en de termijnpremie tijdens de zogenoemde ‘taper-tantrum’ van 2013 een leerrijk voorbeeld was van wat er met de obligatierente kan gebeuren als de marktverwachting over het Fed-beleid onvoldoende overeenstemt met de werkelijke beleidsintenties van de centrale bank.

Door de sterke integratie van de internationale obligatiemarkten trok de Amerikaanse rente ook de Duitse rente mee omhoog, zij het in beperktere mate. Zelfs de Japanse tienjaarsrente steeg tot boven 10 basispunten, ondanks de expliciete rentedoelstelling van 0% die de Japanse centrale bank vooropstelt. De Japanse centrale bank kan via haar beleid van ‘Yield Curve Control (YCC)’ een verdere stijging van de Japanse tienjaarsrente allicht relatief gemakkelijk verhinderen. In het kader van YCC-beleid belooft ze desnoods ongelimiteerd overheidsobligaties aan te kopen of te verkopen om de rente rond 0% te houden.

De ECB bevindt zich in een moeilijkere situatie. Een YCC-beleid ligt voor de ECB niet voor de hand bij gebrek aan een voldoende grote pan-Europese obligatiemarkt. Voor een ‘spread control’, waarbij een doelstelling voor alle overheidsrentes in de eurozone wordt vooropgesteld, is er allicht geen consensus. De ECB zal het dus tot nader order moeten stellen met haar bestaande aankoopprogramma’s (vooral het PEPP), aangevuld met forward guidance omtrent haar beleidsrente. Voor de rest blijft het voor de ECB hopen dat de Amerikaanse rente niet te snel en te fors aantrekt.