Rentemarkt twijfelt aan centrale bankiers

De eerste deiningen als gevolg van het faillissement van de regionale Amerikaanse Silicon Valley Bank en Signature Bank zijn gepasseerd. We houden rekening met nog meer volatiliteit de volgende dagen. Zo loopt het Zwitserse Credit Suisse – jaar en dag een zorgenkind – vandaag in het vizier. Toch valt de globale schade voorlopig mee. “Geïsoleerde” gevallen die geen systeemrisico inhouden, al blijven andere regionale Amerikaanse banken ook op de radar staan. Maatregelen van de overheid en de Fed helpen bovendien om een vertrouwenscrisis te voorkomen. Diezelfde instanties willen tegen 1 mei de financiële risico’s in kaart brengen van banken met een balanstotaal kleiner dan 250 miljard dollar. Die ontsnappen sinds enkele jaren aan de strengste stresstesten. De resultaten vallen net op tijd in de bus voor de Fed-vergadering van 3 mei.

Voor de marktbalans vergelijken we met de sluitingskoersen van vorige week woensdag. Amerikaanse rentes noteren 80 basispunten lager op een looptijd van 2 jaar (4.25%) en 40 bpn op een looptijd van 10 jaar (3.6%). Ze herstelden zo al respectievelijk 45 bpn en 20 bpn ten opzichte van de bodemniveaus begin deze week. Europese swaprentes noteren 40 bpn lager ten opzichte van woensdag op een looptijd van 2j (3.5%) en minder dan 20 bpn op een looptijd van 10j (3%). Het respectievelijke herstel van de bodemkoersen van gisteren bedraagt 25 bpn en 15 bpn. Op de beurzen en de wisselmarkt is er van een crisissfeertje nog minder sprake. De Nasdaq sloot gisteren minder dan 1% beneden de sluitingskoers van vorige week woensdag. EUR/USD veerde op van de jaardieptepunten rond 1.0550 richting de 1.07-zone.

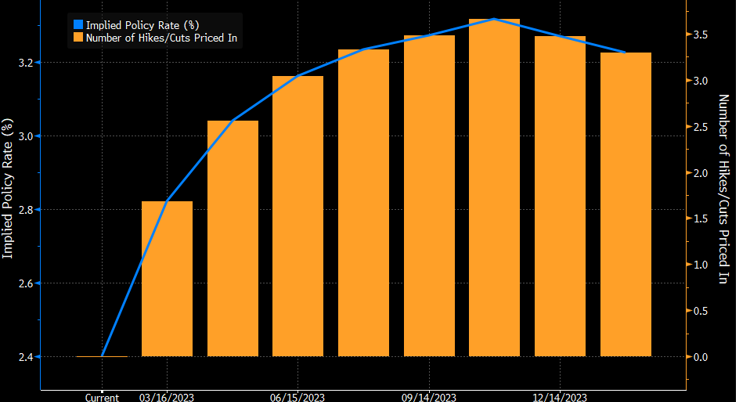

De twijfel op de rentemarkt sloeg eerder al toe in het najaar van vorig jaar en in januari van dit jaar. Waar centrale bankiers maar moeilijk afstapten van het concept tijdelijk hoge inflatie, stapt een deel van de markt maar moeilijk af van het concept tijdelijk hoge (beleids)rentes. De reflex naar het collectieve geheugen van de voorbije 15 jaar, waar centrale bankiers ten alle prijze het monetair beleid stimuleerden om eender welke economische tegenslag op te vangen, blijft sterk. Er wordt te makkelijk voorbij gegaan aan het feit dat dit gebeurde in een context van en dankzij zeer lage inflatie. Amerikaanse inflatiecijfers (0.5% m/m en 5.5% j/j voor onderliggende kerninflatie) bewezen gisteren nog maar eens dat de hardnekkige inflatiegeest zeer moeilijk opnieuw in de fles zal kruipen. Tenzij we effectief aan de vooravond staan van een volgende financiële crisis, is het werk van centrale bankiers nog niet gedaan. Te beginnen met een 50 bpn renteverhoging door de ECB morgen en één van 25 bpn door de Fed volgende week. Beiden kunnen en zullen de recente gebeurtenissen aangrijpen om zich niet vast te pinnen op sterke richtlijnen voor de vergaderingen in mei en juni. Ceteris paribus zijn extra renteverhogingen ook dan nog aan de orde. Rentemarkten kunnen in zo’n context eerder volgens een reactief dan proactief profiel handelen. Hoe dan ook vinden we de (beleids)renteverwachtingen op basis van geldmarktrentes opnieuw te conservatief. Voor de VS en Europa houdt de markt rekening met een rentepiek iets beneden 5% en 3.5%. Angst voorlopig als slechte raadgever?

Mathias Van der Jeugt, KBC Marktenzaal

ECB-beleidsrenteverwachtingen: onterecht(?) stevig lager