Inflatieverwachtingen toppen uit, maar..

Vrijdag werd de vrees bewaarheid: EMU-inflatie voor september klokte af op 1.2% m/m en rondde daarmee de kaap van 10.0% j/j. De kerninflatie versnelde ook forser dan verwacht van 4.3% tot 4.8% j/j. In de VS kwam er min of meer gelijkaardig nieuws. De PCE deflator (een indicator die de Fed scherp in het oog houdt) steeg er in augustus forser dan verwacht (kern 4.9% j/j, algemeen 6.2% j/j). Alles went. Vooral de Europese markten schrikten er niet echt meer van. De Europese rentes corrigeerden zelfs lichtjes (tot 7 bpn op 5-j) na de spectaculaire opmars van de voorbije weken.

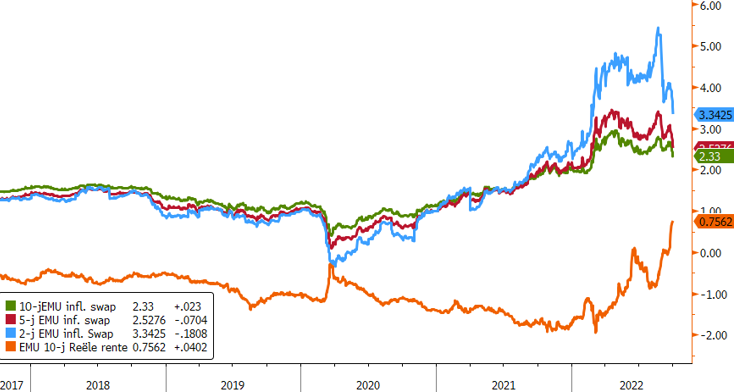

Zoals steeds in markten is de vraag wat verwacht/verdisconteerd is, ook inzake inflatie. De recente ervaring leerde alvast dat bij het inschatten van die inflatie best een stevige foutenmarge wordt ingelast. Toegegeven, het is achteraf een beetje gemakkelijk maar we kijken toch nog even terug naar zowel de ECB-inflatieprognoses als de markverwachtingen (zie grafiek inflatieswaps). In december 2019, voor corona, ging de ECB uit van een gemiddelde inflatie van 1.6% voor 2022. In september 2020, in volle coronacrisis, werd dat zelfs bijgesteld tot 1.3%. Een agressieve monetaire (en fiscale) injectie was het evidente antwoord. Zelfs eind vorig jaar rekende de ECB erop dat na een kortstondige opstoot in dit jaar (3.2% gemiddeld) de inflatie in 2023 en 2024 vlot beneden 2.0% zou terugvallen. Als we moeten spreken van een inschattingsfout dan was die in belangrijke mate collectief. De (vooruitkijkende) markten zagen de bui niet onmiddellijk hangen. Eind 2019 noteerde de 10-j inflatieswap (groen in grafiek) nabij 1.15%. In september 2020 gingen we zelfs beneden 1.0%. Eind vorig jaar begon de markt en de ECB wel uiteen te lopen. De 10-j marktverwachting rondde toen de kaap van 2.0%. De markt had snel door dat hoewel de Russische inval nefast zou zijn voor groei, dit niet betekende dat de schok daarom deflatoir zou zijn, integendeel. In mei ging het richting 3%. Kortere looptijden gingen begrijpelijk nog veel hoger.

Kijkend naar de feitelijke data werpen de acties van de ECB (en de Fed en vele andere) op het eerste gezicht nog niet veel resultaat af. Er is echter hoop. Sinds mei zetten de financiële inflatieverwachtingen een stap terug. Dat komt deels op rekening van lagere energie- en andere grondstoffenprijzen na de piek in kw2. Toch is het ook deels uiting van het geloof (of toch minstens de hoop) dat de versnelde verstrakking van de centrale bank ‘op termijn’ via lagere vraag de inflatie terugdringt.

Bereiken we daarmee dan stilaan ook de rentepiek? Je voelt dat dit debat, zeker wat betreft de beleidsrentes van centrale banken, aan de horizon opdoemt en waarschijnlijk aan kracht wint wanneer de activiteitsdata, zeker in de VS, naar een lagere versnelling schakelen. De rentetrend werd sinds tijdelijke terugval tijdens de zomer echter vooral bepaald door de stijging van de reële rente die veel sneller ging dan de daling van de inflatieverwachtingen. Hier zijn we niet overtuigd dat dit patroon op korte termijn grondig kan/moet wijzigen. Markten omarmen steeds meer de visie dat het uitroeien van inflatie door de centrale bankiers meer vraagt dan een kortstondige, beperkt positieve reële rente. Zeker in Europa is het punt waar de ECB-beleidsrente (depo nu 0.75%, markt verdisconteert piek +/- 3.0% midden volgend jaar) een niveau bereikt dat in de buurt komt van de inflatie (nul reële beleidsrente dus) nog wel even af. In dit scenario legt de opwaartse druk vanuit de reële rente waarschijnlijk nog wel een stevige steun onder de opwaartse rentetrend.

2-j (blauw), 5-j(rood) & 10-j (groen) EMU-inflatieswaps. Reële rente (oranje, 10-j swap minus inflatieverwachtingen).