Een monetaire hoogmis

Het is vandaag nog rustig op de financiële markten. Dat komt onder andere omdat zowel Japan als het Verenigd Koninkrijk de deuren gesloten houden. Maar vergis u niet: analisten moeten deze week vol aan de bak. Centrale bankiers hebben daar alles mee te maken.

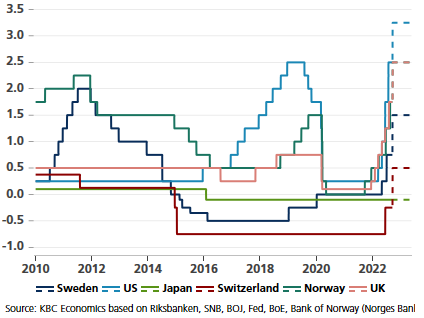

Zweden trapt morgen het indrukwekkende lijstje af. De Riksbank startte in april met een reguliere (nu ja) renteverhoging van 25 bpn. In juni werd dat 50. Voor morgen spreken we over 75 bpn. De rente komt in dat geval op 1,5% - het hoogste niveau sinds 2012. De Zweedse kroon noteert ondertussen zwak, tegenover de euro en nog meer de dollar. Toch zal de forse renteactie waarschijnlijk weinig zoden aan de dijk brengen. Zweden is niet de enige die met twee voeten op de monetaire rempedaal stampt.

Woensdag is de Fed aan zet. We hadden het er naar aanleiding van de Amerikaanse inflatiecijfers vorige week al over. Een derde renteverhoging met 75 bpn (tot 3-3,25%) is ons basisscenario. Het rentepad van de Fed (dots) zijn belangrijk voor onze verwachtingen en die van de markt of het in november vier keer op rij wordt. Een zet met 100 bpn achtten we weinig waarschijnlijk. Nu choqueren met 100 bpn maar in november terugschakelen naar 50 bpn levert dezelfde verstrakking maar creëert onnodige volatiliteit.

Zeg alle plannen op donderdag af. Niet minder dan vier centrale banken steken de koppen bij elkaar. De Bank of Japan houdt alles zo goed als zeker bij het oude. We zijn wel benieuwd naar mogelijke hints over wisselkoersinterventies. Vorige week loste de BoJ het finale waarschuwingsschot. Ze polste in de markt naar prijzen. USD/JPY dobberde sindsdien rond nabij maar beneden 145. Historisch zwak maar de yen-depreciatie houdt toch voor even op. De SNB in Zwitserland prijst zich gelukkig met haar sterke munt (EUR/CHF 0,96). Ze stelt de markt dan best niet teleur. Een renteverhoging met 75 bpn tot 0,5% maakt een einde aan het zevenjarig experiment met negatieve rentes. Hier en daar rolt 100 bpn over de tong. Wie weet, de SNB zit niet verlegen om een verrassing. En gezien het beperkt aantal bijeenkomsten (per kwartaal) maakt ze van de gelegenheid donderdag misschien inderdaad handig gebruik. Noorwegen en het Verenigd Koninkrijk gaan wellicht verder op hun elan van 50 bpn tot 2,25%. De reactiefunctie van de NOK vertoont in 2022 veel gelijkenissen met SEK, zij het iets meer uitgesproken. Een grote sprong voorwaarts is ook voor de Noorse kroon niet meteen aan de orde. Voor het pond vrezen we dat het wikken en wegen van de Bank of England tussen verschroeiende inflatie en een miserabele economie een technische mokerslag betekent (lees hier meer). RIP sterling.

Opvallende afwezige is de ECB. Frankfurt besliste begin deze maand al over het beleid. Toch is Europa met de PMI-vertrouwensindicatoren op vrijdag ook vertegenwoordigd op de economische kalender. De tijdige economische vinger aan de pols toont al even het beeld van tanende groei. Dat zal voor september niet anders zijn. Onderzoeksbureau en PMI-eigenaar S&P Global waarschuwde daar al in de augustuseditie voor. De deelreeks voor de maakindustrie dook sinds juli onder het niveau dat economische groei van contractie onderscheidt (50). De dienstensector vervoegde die trend vorige maand door het uitdoven van de heropeningseffecten. De overkoepelende reeks kalft naar verwachting af tot het zwakste niveau sinds januari vorig jaar (48,1).

Huidige en verwachte beleidsrentes na deze week