Fed gaat er even uit voor een onderbreking

De Fed pauzeert. Dat was in ons aanvoelen meer om notabelen waaronder de voorzitter en vicevoorzitter gezichtsverlies te besparen dan omdat het echt nodig was. Powell, Jefferson maar ook andere leden van het beleidscomité stuurden de markt tot zolang het mocht richting het scenario van gisteren.

De beslissing was unaniem, al ging er stevige koehandel aan vooraf. De Fed slaat deze vergadering over maar stelt in de bijgewerkte rentevoorspellingen (dot plot) nog twee bijkomende renteverhogingen in 2023 voorop. De eerste volgt hoogstwaarschijnlijk al in juli, dixit Powell. De verwachte beleidsrentepiek verlegt zich van 5-5.25% tot 5.5-5.75%, een idee breed gedragen door 12 van de 18 leden van het beleidscomité. Ons oog viel ook op de geruisloze verschuiving van de neutrale rente. Dit is het theoretisch evenwichtsniveau die de economie stimuleert noch afremt en inflatie daardoor netjes constant houdt. Zeven Fed-leden schatten die hoger in dan de 2.5% op vandaag. In maart waren het er nog vier. In december vorig jaar drie. De neutrale rente wordt bepaald door de langetermijngroei en -inflatie(doelstelling). Monetair beleid heeft alvast géén invloed op dat eerste…

De groei- en kerninflatieprognoses voor dit jaar kregen een opwaartse herziening tot respectievelijk 1% en 3.9%. Noem dat laatste gerust een motie van wantrouwen in het disinflatieproces. De aanpassingen voor de twee daaropvolgende jaren zijn cosmetisch. De Amerikaanse arbeidsmarkt verrast vriend en vijand al lang. De Fed kan niet anders dan dit erkennen. Ze verlaagt de verwachte werkloosheidsgraad van 4.5% tot 4.1% voor 2023. In 2024 en 2025 loopt ze op tot amper 4.5%. Ter vergelijking: dit is zowat het dal in de aanloop naar de crisis van 2008.

De Fed-voorzitter kreeg tijdens het vragenuurtje terecht meermaals de vraag waarom de centrale bank dan niet gelijk de rente verder optrok. De officieuze reden weet u inmiddels. Officieel klinkt het dat de Fed zich wat tijd gunt om de impact van de eerdere, agressieve verstrakkingscampagne te analyseren. Die van de regionale bankenimplosie midden maart is overigens ook nog niet helemaal duidelijk. Zoeken naar iets wat niet bestaat kan inderdaad lang duren.

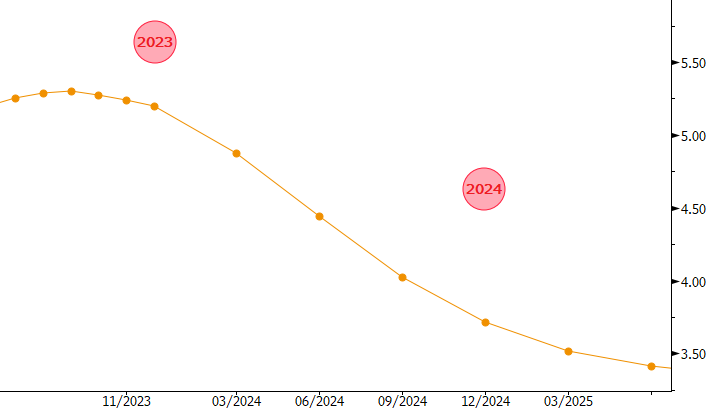

De Fed kan en mag gerust meerdere versnellingen terugschakelen. Het is de nobele intentie om de economie af te koelen, niet om ze te breken. Het illustere pad naar de zachte landing. Dat heeft wel belangrijke implicaties. Om inflatie richting 2%-doelstelling te brengen, moet de activiteit zowel in tijd als in mate voldoende vertragen. Vanuit de huidige sterke arbeidsmarkt en hoge inflatieniveaus betekent dat een hoge(re) beleidsrente voor zeer geruime tijd. De Fed verwacht alvast geen renteverlagingen in 2023 en trekt het niveau voor eind 2024 op van 4.25-4.5% tot 4.5-4.75%.

De Amerikaanse geldmarkt gaat voorlopig niet helemaal mee in het verhaal van de Fed. Ze liet het idee van een lagere beleidsrente eind dit jaar nagenoeg (en eindelijk) los maar houdt vast aan nog slechts één renteverhoging tot 5.25-5.5%. Het verklaart de makke rentereactie. De herpositionering komt er volgens ons niettemin. De Fed-beslissing gisteren luidt een stijlbreuk in de interpretatie van de Amerikaanse data in. Zolang die niet teleurstellen, verwachten we dat de markt zich gaandeweg schikt naar de nieuwe renteprognoses van de Fed. Een eerste test volgt straks met de Amerikaanse kleinhandelsverkopen. Het lot van de dollar tegenover de euro ligt echter deels nog in de handen van de ECB, die deze namiddag vergadert. Over naar Frankfurt.

Marktverwachtingen voor Fed-beleidsrente vs dot plot: nog niet helemaal op dezelfde lijn