ECB-inhaalmanoeuvre steeds waarschijnlijker

Het nieuws dat Rusland de militaire activiteiten op en rond Kiev drastisch zou terugschroeven maakte gisteren heel wat los: scepsis in de Verenigde Staten en Oekraïne maar hoop op de financiële markten. Het zorgde voor dagbewegingen die het verdienen om nader belicht te worden.

De mogelijke de-escalatie in het conflict vuurde in eerste instantie de aandelenmarkten aan. Sinds de Russische invasie eind februari kelderde de EuroStoxx50 meer dan 11% op anderhalve week tijd. Die tuimelperte maakte de index dankzij de mooie stijging gisteren met bijna 3% meer dan goed. De index tikte de psychologisch grens van 4000 aan. In de VS stegen de voornaamste beurzen met een kleine 2%. De S&P 500 bevindt zich op amper 3,5% van het recordniveau gezet op de eerste handelsdag van het jaar. Opmerkelijk, dit gebeurt aan de vooravond van een van de meest agressieve monetaire verstrakkingscycli.

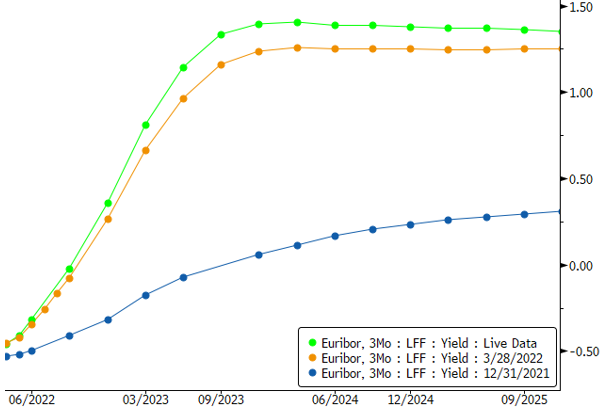

Dat brengt ons bij de rentemarkten. Hier wordt het pas echt interessant. In voorwaardelijke wijs: met het einde aan de strijd verdwijnt een bijzonder grote vorm van onzekerheid, veel meer nog voor Europa dan voor de VS. Het dilemma tussen groei en inflatie waar centrale banken vandaag voor staan, lost zichzelf dan op. Met prijsstijgingen van 7,9% in de VS en straks vlot meer dan 7% in Europa is beleidsnormalisatie hoogdringend. Dat is exact de conclusie van de markt. De korte rentes, een eerste afgeleide van de verwachte beleidsrenteniveaus, trokken meer dan 12 bpn hoger in de VS. Duitsland deed er >15 bpn bij en zag zijn 2j.-rente voor het eerst sinds 2014 eventjes positief. Eventjes, want dan begon wat te dagen. Zorgde het conflict niet voor exploderende grondstofprijzen, van energie over metalen tot voeding? Vrees voor - en later ook een effectief - verstoord aanbod lagen aan de basis voor wat bijvoorbeeld in Spanje al leidde tot maar liefst 9,8% (!) inflatie in maart. Na de Russische aankondiging gisteren donderden de prijzen van grondstoffen zoals olie en tarwe meer dan 8% naar beneden. Tijdelijk, maar lang genoeg voor een reflectiemoment. Als de grondstoffenrally er de scherpe kantjes afvijlt, geldt misschien hetzelfde voor inflatie en dus het monetair beleid? Die reflex domineerde vooral in de VS omdat de markten daar al een stevige dosis verstrakking verdisconteren: nog > 200 bpn tegen jaareinde. De quasi-volledige rentecurve zakte er per saldo zelfs enkele basispunten. In Europa, waar de ECB de normalisatie nog moet aftrappen, stegen de rentes nog vlot 6 à 7 bpn door. Het is tekenend hoe diezelfde divergentie zich vandaag voort zet. De markten verwachten de inhaalbeweging door de ECB na jarenlang wan- te soepel beleid almaar sneller en daadkrachtiger. Ze verwacht de piek in de beleidsrente tussen 1,25 en 1,50% tegen eind volgend jaar. Er blijft zelfs nu nog ruimte voor meer in de veronderstelling dat de ECB het moment best grijpt vooraleer de groei het laat afweten.

De euro was de ster op de wisselmarkt. De risicopremie die op de eenheidsmunt plakt, daalde. Tegelijk biedt de groeiende overtuiging van de markt t.a.v. de ECB de euro steeds sterkere rugdekking. Dat is zo tegen de (Europese) veilige haven bij uitstek, de Zwitserse frank, maar evenzeer tegen het pond of de dollar. EUR/GBP zet vandaag een nieuw jaarhoogtepunt rond 0,848 en laat zo de weerstand 0,847 voorlopig achter zich. EUR/USD breekt dankzij het spurtje gisteren en vanmorgen uit een technische driehoeksformatie voorbij 1,1121.

Markt trekt ECB-beleidsrenteverwachtingen stevig op.