Belgische overheidsfinanciën op het goede spoor … houden

De Belgische begroting zette in 2018 met een tekort van 0,8% van het bbp het beste resultaat sinds 2007 neer. Dat 2018 een goed jaar voor de begroting was, is vooral te danken aan de sterke toename van de voorafbetalingen door bedrijven en zelfstandigen tegen de achtergrond van hogere boetes voor geen of onvoldoende voorafbetalingen. Aangezien het een tijdelijke factor betreft, zal het begrotingstekort in 2019 (bij ongewijzigd beleid) opnieuw toenemen. De Nationale Bank (NBB) raamt het tekort voor dit jaar op 1,6% van het bbp en ziet het cijfer daarna verder verslechteren tot een tekort van 2,0% in 2021.

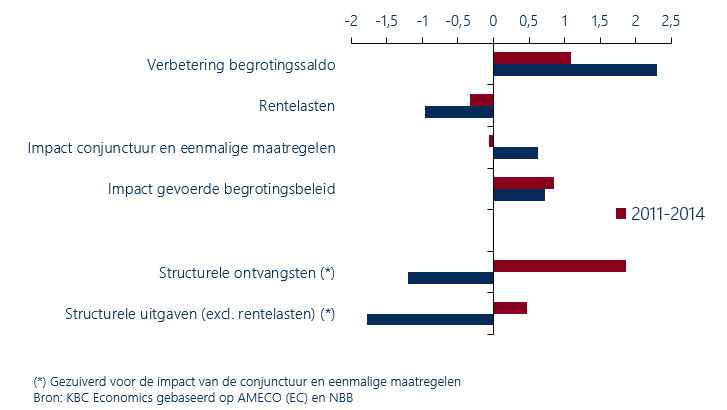

De sanering bleef tijdens de voorbije legislatuur eerder beperkt. De afname van het begrotingstekort in 2014-2018 (van 3,1% tot 0,8% van het bbp) was immers vooral te danken aan de lagere rentelasten (1,0%), de gunstige conjunctuur en eenmalige ingrepen (0,6%). Het effectieve begrotingsbeleid, dat wordt afgelezen van de verandering in het structureel primair saldo, droeg maar 0,7% bij tot de afname van het tekort. Hoewel het totale saldo relatief meer verbeterde, was de sanering door de regering Michel (2014-2018) zelfs iets kleiner dan die van de vorige regering Di Rupo (2011-2014). Terwijl de regering Di Rupo vooral koos voor belastingverhogingen, verlaagde de regering Michel de uitgaven. De budgettaire ruimte die ontstond, werd wel ingevuld door belastingverlagingen en minder door een versterking van de financiën.

Om een voldoende verdere afbouw van de Belgische overheidsschuld te garanderen, blijft een aangehouden sanering nodig. Door de val van de regering kon de begroting 2019 niet meer goedgekeurd raken en kwam er een noodbegroting met 'voorlopige twaalfden'. De overheid kan in 2019 elke maand een twaalfde uitgeven van de begroting van 2018. Dat zorgt ervoor dat 2019 een verloren jaar zal blijken inzake verdere gezondmaking van de publieke financiën. Ook andere factoren baren zorgen over de toekomstige ontwikkeling van het begrotingssaldo. De economische groei vertraagt en het is onwaarschijnlijk dat de rente

langdurig op het huidige historisch lage peil zal blijven. Hoewel de verwachte vergrijzingskosten dankzij hervormingen een stuk lager zijn komen te liggen, zullen ook die op de financiën wegen.

De schuldgraad daalde de voorbije jaren van een piek van 107,6% van het bbp in 2014 tot 102,3% in 2018. Om de schuld op een voldoende sterk neerwaarts traject te houden, moet naast een aangehouden sanering ook het groeipotentieel van de Belgische economie worden versterkt. Hiervoor blijven de komende jaren bijkomende hervormingen (o.a. inzake de arbeidsmarkt) en investeringen (o.a. inzake infrastructuur) noodzakelijk. De impact van een normalisering van de rente op de financiën moeten we wel nuanceren: een rentestijging impliceert, gegeven het nog hoge schuldniveau, wel een toename van de rentelasten in de loop der tijd, maar door de hoge gemiddelde looptijd van de schuld zal die toename slechts erg geleidelijk intreden.

Figuur - Belgische publieke financiën, 2011-2018 (in procentpunten bbp)