BOE: de optimist onder centrale bankiers?

Marktbewegingen zijn meestal een verhaal van ‘relatieve positionering’. Minder slecht nieuws zorgt dikwijls voor een positieve marktreactie. Als hoge verwachtingen niet ingelost worden, reageert de markt negatief. Recent werden we overspoeld met negatieve bijstellingen voor de economische groei door een lange rist centrale bankiers en andere officiële instellingen: De Fed werd voorzichtiger, ECB-voorzitter Draghi ziet toenemende risico’s, de Europese commissie zette gisteren het mes in de verwachte EMU groei, Duitsland verwacht dit jaar een forse groeivertraging. Aan de andere kant van de wereld, heeft ook de Reserve Bank of Australia een stevige bocht genomen weg van een renteverhoging. In die context liet de Bank of England (BoE) gisteren haar licht schijnen over wat ze verwacht voor de Britse economie en wat dat betekent voor haar beleid.

De BoE kon natuurlijk niet voorbij aan de Gordiaanse brexitknoop. De combinatie van een verslechterende globale context en aanslepende onzekerheid in verband met brexit, dwongen Carney en Co om hun groeivooruitzichten neerwaarts bij te stellen. Zo verwacht de BoE voor dit jaar een groei van 1.2% (was 1.7% in november) en van 1.5% volgend jaar (was 1.7%). Opvallend, voor 2021 stelde de BoE de groei opwaarts bij van 1.7% tot 1.9%! De centrale bank geeft toe dat brexit op korte termijn voor meer dan gemiddelde economische onzekerheid zorgt. Ze behoudt echter haar visie dat, indien een chaotische brexit wordt vermeden, de Britse groei later dit jaar en ook daarna waarschijnlijk herneemt. In dat geval is er ruimte voor een inhaalbeweging na de onzekere brexitperiode. De BoE rekent ook op een soepeler fiscaal beleid. Samen met een algemeen lagere rente, denkt de BoE dat dit volstaat om een eventueel verdere negatieve impact van de globale internationale context te compenseren. De BoE houdt dan ook vast aan haar analyse van november dat de vraag op termijn waarschijnlijk iets sneller zal stijgen dan het aanbod in de economie. Daardoor kan inflatie aan het einde van de beleidshorizon lichtjes boven de 2%-doelstelling stijgen (2.1% in 2021). De BoE gaat daarom nog steeds uit van een, zij het zeer beperkt en zeer geleidelijk, rentepad. Het verwachte rentepad ligt wel iets lager dan in november. Een renteverhoging dit jaar is nog steeds waarschijnlijk, met nog één bijkomende verhoging voor de resterende periode tot 2021.

Voorspellingen over de inflatie in 2021/22 moet je natuurlijk met een korrel zout nemen. In termen van relatieve positionering vinden we het signaal van de BoE gisteren toch wel heel opmerkelijk. Ten tijde van het brexitreferendum in 2016 kregen Carney een Co veel kritiek vanuit politieke hoek omdat ze zich te negatief uitlieten over de mogelijke gevolgen van brexit voor de Britse economie. Die kritiek zullen ze deze keer zeker niet krijgen. De politieke uitkomst van het brexitproces is en blijft een huizenhoog binair risico voor de markten en voor de (Britse) economie. Als één van de twee partijen de deur van de onderhandelingen toeslaat, heeft dat grote gevolgen voor het pond. Toch kunnen we niet voorbij de positieve reactie van sterling gisteren. Wie er vanuit gaat dat er ‘last minute’ toch nog één of ander werkbaar compromis (of eventueel uitstel) uit de bus komt, kreeg gisteren het signaal dat de BoE, in tegenstelling tot een toenemend aantal andere collega’s, nog steeds formeel vasthoudt aan een scenario van hogere beleidsrentes. Dat is een (relatieve) opsteker voor het pond. Er is waarschijnlijk een scenario van onomkeerbare brexitchaos nodig om een nieuwe, breed gedragen GBP-verkoopgolf te ontketenen.

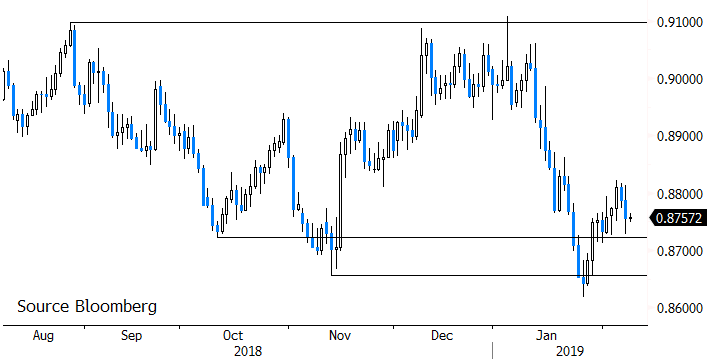

Figuur - EUR/GBP: Legt BoE-optimisme een bodem onder het pond?