Donker ECB Financial Stability Report met groen tintje

In haar halfjaarlijks rapport over de financiële stabiliteit in de eurozone waarschuwt de ECB voor systemische risico’s in de nasleep van de pandemie. Hoewel de ECB optimistisch is dat de economische en financiële situatie zal herstellen, wijst ze op de macro-financiële erfenis die de crisis zal nalaten. Die is niet gering. Stijgende schuldratio’s en zwakkere balansen van de niet-financiële bedrijfssectoren houden volgens de ECB belangrijke risico’s in voor de financiële stabiliteit. Zonder tijdige aanpak dreigen financiële stress en volatiliteit de economische heropleving te bemoeilijken. In die context vermeldt de ECB ook de “remarkable exuberance” op aandelenmarkten.

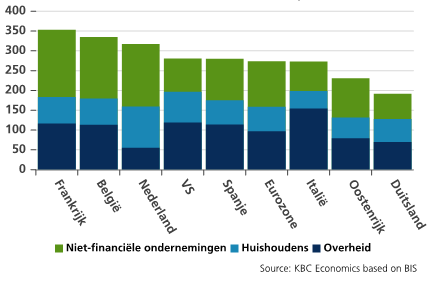

De ECB wijst onder meer op de sterke stijging van de overheidsschuld – voornamelijk als gevolg van de steunmaatregelen tijdens de crisis. De overheidsschuld in de eurozone steeg van om en bij 86% tot 100% van het eurozone-bbp. En ook in 2021 verwacht de ECB een verdere toename als gevolg van de wintergolven van de pandemie. Overheden hebben maximaal geprofiteerd van soepele financieringsvoorwaarden om de looptijd van de schuld te verlengen en de afbetalingslasten te drukken, wat de kwetsbaarheid op korte termijn beperkt. De schuldniveaus blijven volgens de ECB op middellange termijn wel de overgang naar een genormaliseerd budgettair beleid hypothekeren, vooral voor de landen met de hoogste schuld. Zij zouden immers in geval van opflakkering van onzekerheid rond de houdbaarheid van de schuld verplicht zijn het ondersteunend beleid verder te zetten om de zogenoemde adverse sovereign-bank-corporate nexus te stoppen. Met een totale schuldratio (overheid en niet-financiële private sector) van meer dan 330% bbp staat België in het rijtje van hogeschuldenlanden (zie figuur). Buitenlandse intragroepfinanciering verklaart wel een deel.

De ECB uitte ook haar bezorgdheid voor oplopende bedrijfsschulden en verzwakkende balansen. Die schuldtoename is vooral waarneembaar bij bedrijven met een hoge leverage (verhouding schuld tot eigen vermogen). De bedrijven met de (10%) hoogste leverage ratio zagen deze verder oplopen van 220% eind 2019 tot boven 270% eind 2020. De ECB benadrukt dan ook de noodzaak van een voortgezette, gerichte ondersteuning om leefbare bedrijven door de nasleep van de crisis te trekken. Tegen die achtergrond bevestigde Vice-President De Guindos de noodzaak voor soepele financieringsvoorwaarden en dat elke mogelijke vermindering van monetaire stimulus geleidelijk, zeer voorzichtig en in lijn met de economische heropleving moet gebeuren.

Daarnaast benadrukt de ECB ook de mogelijke systemische financiële risico’s verbonden aan de klimaatverandering. De nieuwe ECB-analyse vernoemt zowel transitierisico’s – de risico’s verbonden aan de overgang naar een duurzame economie – als de directe ’fysieke’ risico’s – directe schade als gevolg van klimaatverandering. Die klimaatrisico’s zijn geconcentreerd in bepaalde financiële sub-sectors, regio’s of individuele instellingen en kunnen systemische effecten hebben. De financiële sector heeft volgens de ECB een belangrijke rol te spelen in de transitie naar een duurzame economie. De komende maanden worden erg belangrijk in deze context. De Europese Commissie zal tegen eind juni een aantal voorstellen doen in verband met de Green deal en de overgang naar een meer duurzame economie. De voorbereidende Raadsmeeting van deze week toont dat er nog werk aan de winkel is om de neuzen in eenzelfde richting te krijgen en de nodige (rechts)zekerheid te verschaffen in verband met de overgang naar een structureel begrotingsevenwicht.

Figuur - Schuldpositie in de eurozone en VS (2020 in % BBP)