BoE ook op weg naar versoepeling …

De bewegingen in het pond werden recent vooral bepaald door de capriolen in de brexitsaga, al blijft het moeilijk te schatten waar dit proces gaat landen en wat de gevolgen zijn voor de Britse economie en het pond. Britse data en het beleid van de Bank of England (BoE) waren meestal van secundair belang voor het pond. Het beeld is op dat vlak alvast veranderd.

Sinds het referendum in 2016 hangt brexit als een schaduw boven de Britse economie. Toch hield die tot begin dit jaar goed stand. In Q1 groeide het VK zelfs met 0.6%, al was dit positief vertekend omdat bedrijven voorraden opbouwden in de aanloop naar de (niet gehaalde) brexitdeadline van 31 maart. Q2 toonde een krimp met 0.2%, deels door het afbouwen van die ‘brexitvoorraden’. Er was dus een goede uitleg voor de krimp. Toch was er onderliggend al meer aan de hand. De Britse PMI’s uit de verwerkende nijverheid en de bouw noteren al sinds mei beneden 50, de grens tussen groei en contractie. De Britten konden zich wel optrekken aan de dienstensector. De tewerkstelling blijft groeien en de consument genoot van een reële inkomensgroei (lonen stijgen sneller dan inflatie). Dit positief verhaal liet de BoE toe om een beetje rond de hete brij van brexit te wandelen. Ten tijde van het referendum kregen Carney en Co het verwijt dat ze te negatief waren over brexit. Nu volgt/volgde de BoE een andere tactiek. Ze ging uit van een ordelijke brexit. In dat geval zou de rente op termijn lichtjes worden verhoogd. De markt wilde ook wel weten wat de BoE zou doen bij een niet-ordelijke brexit, maar daarover bleven Carney en Co vaag.

De recente ontwikkelen dwingen de BoE echter om kleur te bekennen. In september wees de BoE op de negatieve impact van de aanhoudende (brexit)onzekerheid. BoE raadslid Saunders, nochtans geen monetaire duif, was nog duidelijker. Zelfs bij een ordelijke brexit blijft er veel onzekerheid en moet de BoE mogelijk ook de rente verlagen. Voor wie nog twijfelde, brachten de PMI’s eerder deze week duidelijkheid. Na de verwerkende nijverheid en de bouw, dook ook de diensten-PMI onder 50. De BoE mag haar denkoefening over hogere rentes opbergen. Ze kan zich aansluiten bij andere centrale banken en zichzelf en de markt voorbereiden op een versoepeling. De markt had die conclusie al veel langer getrokken. Weinig kans op rentesteun dus, ook voor het pond. Wij zien hierin ook een aanwijzing dat, als het er echt op aankomt, de BoE kiest voor groei, eerder dan voor inflatiebestrijding.

Even terug naar het pond en de laatste brexitontwikkelingen. De regering Johnson en de EU bakkeleien ondertussen over een nieuw voorstel van Johnson. Het moet de Ierse backstop afzwakken/beter verteerbaar maken voor de Britten, in casu de Britse conservatieven. Johnson lijkt zijn partij alvast terug meer op één lijn te krijgen achter dit voorstel. De EU is er minder mee opgezet, maar slaat de deur (nog?) niet formeel toe. Ook de EU wil brexit wel echt van de baan.

In de aanloop naar de EU top van 17/18 oktober kan nog veel gebeuren. Toch nemen we het risico om twee politieke opties te weerhouden. Ofwel komt er toch een (vaag?) compromis. Met brexit dan even van de baan kan het pond wat verder herstellen. In geval van geen akkoord kunnen er verkiezingen komen. De uitkomst daarvan is onzeker, maar Johnson kan de kiezer dan vertellen dat het uitstel er kwam omdat de EU niet toegaf op zijn harder, standvastig voorstel. Bovendien kunnen de conservatieven zich blijkbaar wat hergroeperen achter het nieuwe voorstel van Johnson. Zo’n verkiezing is niet a priori gewonnen, maar onder meer het verhaal van Labour is niet echt veel wervelender. In dat scenario draait de brexitcarrousel nog een nieuw rondje met Johnson nog steeds in de regie. Voor het pond betekent dat waarschijnlijk meer van hetzelfde. Nerveus wachten op…de volgende deadline.

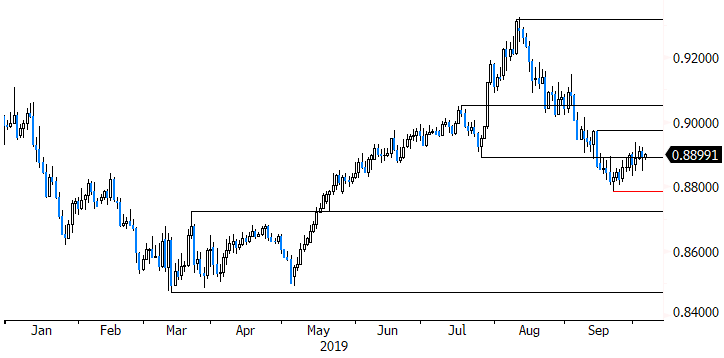

Figuur - EUR/GBP: pond (weer even?) in rustiger vaarwater