Na de Fed, sluipen twijfels ook in de ECB

Het Europees PMI-bedrijfsvertrouwen viel vrijdag opnieuw (fors) onder de verwachtingen uit. Vooral in Duitsland schatten bedrijfsleiders de zaken somber in. De algemene (‘composite’) index klokte in november af op 52.2 (Duitsland) en 52.4 (EMU) (vs. respectievelijk 53.4 en 53.1 in oktober). Het cijfer suggereert nog steeds een economische expansie (> 50) maar verhult belangrijke details.

Zo heeft de verwerkende nijverheid het nog steeds het hardst te verduren. Bedrijfsleiders zien in november een quasi nulgroei in de productie. Dat is het gevolg van de politieke en economische onzekerheid, het handelsconflict en een zwakke autoverkoop. Die samenloop van omstandigheden leidde voor de tweede maand op rij tot een daling in de fabrieksbestellingen van de binnen- en buitenlandse markt. Het sentiment in de minder cyclische dienstensector hield de afgelopen wel vrij goed stand. Toch stellen we ook hier steeds meer de gevolgen van een minder uitbundige wereldeconomie vast. Dat heeft repercussies voor de verwachte werkgelegenheid in beide sectoren. De prijsindicatoren wijzen dan weer op een aanhoudende druk. Dat is in principe goed nieuws voor de ECB, die al enkele jaren tevergeefs streeft naar haar 2%-inflatiedoelstelling. Het is een belangrijke voorwaarde voor de centrale bank om de rente voor het eerst sinds 2011 opnieuw te verhogen. In haar communicatie suggereert de ECB zo’n eerste renteverhoging ten vroegste na de zomer van 2019. Maar gelooft de markt dat nog?

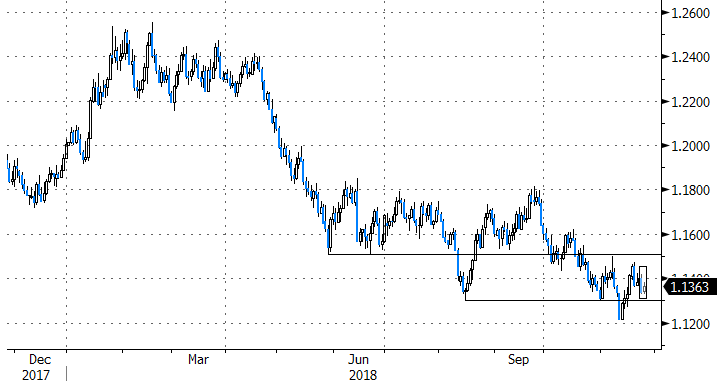

De verdere afbrokkeling van het PMI-bedrijfsvertrouwen – doorgaans een goede indicator voor toekomstige groei – suggereert immers een minder rooskleurige toekomst. Een aanhoudende/versnellende Europese (en globale) groeivertraging bemoeilijkt immers de effectieve start van een opwaartse rentecyclus, zelfs als de inflatie kortbij de officiële doelstelling belandt. Beleggers twijfelen inderdaad (terecht?) steeds meer aan de intenties van de ECB. De markt stelt sinds de PMI’s een eerste renteverhoging pas op het eind van 2019 in het vooruitzicht. Nog geen maand geleden zat ze met de ECB op dezelfde lijn. Die aangepaste verwachtingen kwamen vrijdag onvermijdelijk tot uiting in de eurowisselkoers. In een aanhoudend fragiel risicoklimaat verloor de eenheidsmunt stevig terrein tegenover de dollar. Nochtans verloor de greenback recent zelf ook wat van zijn (rente)glans. Ook in de VS sluipen na een genuanceerde Powell, Clarida en andere Fed-gouverneurs steeds meer twijfels in het vooropgesteld rentepad.

In het licht van de (alweer zwakke) PMI’s belooft de parlementaire hoorzitting van ECB-voorzitter Draghi deze namiddag een interessant debat. Toch komen beleggers mogelijk van een kale reis terug. We denken niet dat de hoorzitting het geschikte medium is om de gebalanceerde (oktober)analyse fundamenteel te wijzigen. Draghi erkent wellicht de mindere data maar houdt vermoedelijk een voorzichtig positieve toon aan. Dat kan de euro – die momenteel een goede prestatie neerzet – verder ondersteunen. Later deze week verschuift de aandacht onder meer naar Fed-bonzen Clarida (morgen) en Powell (woensdag). Houden zij vast aan hun recent meer voorzichtige boodschap?

Figuur - EUR/USD: ondersteunt Draghi euro verder tijdens hoorzitting?