Bedrieglijke droom van Europese renteverlaging

De markten positioneren zich duidelijk voor een nieuwe monetaire versoepeling, zowel in de VS als in de Eurozone. De verwachte groeivertraging, in combinatie met lagere inflatievooruitzichten, tegen de achtergrond van blijvende en mogelijk bijzonder disruptieve risico’s motiveren die positie. Dit verklaart, naast andere factoren, waarom de langetermijnrente de afgelopen maanden opnieuw daalde. Enkele inzichten uit de monetaire theorie:

Uit theoretisch en empirisch onderzoek blijkt dat monetair beleid het meest effectief is om tijdelijke (grote) schokken op te vangen. Een versoepeling van het monetair beleid helpt in dergelijke omstandigheden om een economie te laten terugkeren naar het langetermijngroeipad en om opnieuw volledige tewerkstelling te realiseren. De vraag is vooral of vandaag sprake is van dergelijke grote schok. De voornaamste risico’s die als donderwolken boven de wereldeconomie zweven zijn inderdaad van die aard. Een no-deal brexit of een directe en snel escalerende handelsconfrontatie met de VS zou een schok betekenen voor de ganse Europese economie. In dat geval zou een renteverlaging het gepaste antwoord zijn van de ECB. Dat is de facto ook de boodschap die de ECB wil uitsturen in haar meest recente forward guidance update. Maar het is niet helemaal duidelijk of de markten die boodschap correct hebben begrepen. Het lijkt er eerder op dat de markten ervan uitgaan dat een verdere conjuncturele verzwakking in de eurozone een voldoende reden is voor de ECB om de rente opnieuw te verlagen.

Een renteverlaging om de vertragende conjunctuur een positief duwtje in de rug te geven is vanuit dat opzicht wishful thinking. Men kan immers vragen stellen bij het bijkomend stimulerend effect van een verdere renteverlaging in de Eurozone. De huidige lage rente stimuleert duidelijk investeringen door bedrijven en gezinnen, en ondersteunt daardoor jobcreatie en economische groei. Dit gaat wel ten koste van een aantal neveneffecten die samengevat de normale marktwerking verstoren en op lange termijn negatieve gevolgen kunnen hebben (zeepbellen, schuldencrisis etc.). Dit instrument nog extremer hanteren houdt dus risico’s in. De Europese economie groeit trouwens nog steeds aan een behoorlijk tempo. Renteverlagingen kunnen ook helpen om een zachte economische landing op het einde van een conjunctuurcyclus mogelijk te maken, maar daaraan is op dit ogenblik in de Eurozone in theorie geen behoefte.

Dat laatste geldt wel voor de Verenigde Staten. Voor de Fed is het wel economisch zinvol om de rente geleidelijk te verlagen. Na een lange economische cyclus staan de VS aan de vooravond van een groeivertraging. De tekenen van oververhitting in de Amerikaanse economie worden duidelijker. Zeker in combinatie met de internationale risico’s lijkt een monetaire begeleiding tijdens die afkoeling een goede zaak.

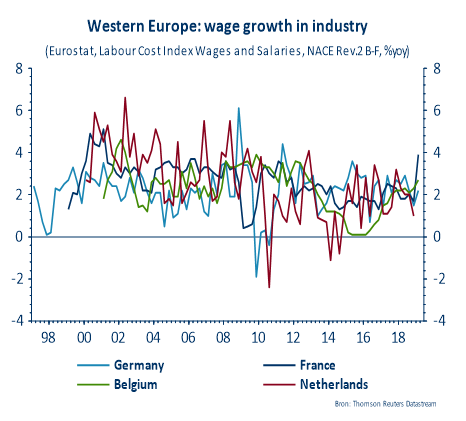

In de Eurozone komt het er dus vooral op aan om geduld te hebben. Als zich geen grote economische schokken voordoen kan de Europese economie geleidelijk verder groeien. De groei zal matiger blijven door de internationale afkoeling en de onzekerheid veroorzaakt door de risicofactoren. Maar zelfs ondanks die ongunstigere externe omgeving merken we momenteel dat de Europese loongroei versnelt (zie figuur). Dit wijst erop dat de Europese cyclus nog altijd aantrekt. Uiteindelijk zal dit de Europese inflatie ondersteunen. Geduld is een mooie deugd.

Figuur - Europese loongroei