ESI, vinger aan de pols van de Europese economie

- I.ESI als een graadmeter van economisch vertrouwen

- II.A Eerste blik op de data

- II.B Regressie; gemiddelde en kwantielen

- II.C een eenvoudige vuistregel

- Conclusie

Lees de publicatie hieronder of klik hier om de PDF te openen

De economische sentimentsindicator van de Europese Commissie (ESI) is een actuele graadmeter van het economisch vertrouwen in de landen van de EU. Deze samengestelde indicator voegt actuele en kwalitatieve informatie uit de verschillende sectoren van de economie, verzameld via een maandelijkse enquête in de EU-lidstaten, samen tot een kwantitatief signaal. Aangezien deze indicator in alle landen van de EU op dezelfde manier wordt samengesteld, is de ESI geschikt om de economische toestand in EU-lidstaten te vergelijken en om data te poolen in econometrische analyses. De ESI-indicator tracht de economische activiteit – meer in het bijzonder bbp-groei – in real time op te volgen voor alle EU-lidstaten. De resultaten van dit onderzoeksrapport suggereren dat de ESI inderdaad relevante informatie bevat om de bbp-groei te voorspellen voor het huidige en de (eerst)volgende kwartalen. Bovendien geeft de ESI een gedeeltelijk beeld van de ‘growth-at-risk’ in de verschillende economieën. Kwantielregressies tonen aan dat lagere waarden van de economische sentimentsindicator doorgaans duiden op een groter risico op negatieve (lagere) bbp-groei. De ESI-indicator verschaft dus bruikbare inzichten wat betreft de actuele stand van de economie en de vooruitzichten op korte termijn. Hoewel dit onderzoeksrapport voornamelijk focust op de eurozone, gelden de meeste bevindingen tevens voor de landen afzonderlijk.

I.ESI als een graadmeter van economisch vertrouwen

De ESI, die maandelijks gepubliceerd wordt door de Europese Commissie, is een op enquêtes gebaseerde indicator die tot doel heeft de actuele stand van de economische activiteit weer te geven, en aldus een graadmeter te zijn voor de bbp-groei. Deze sentimentsindicator wordt berekend als een gewogen gemiddelde van de balans van antwoorden op vragen die gesteld worden in de EU Business and Consumer Surveys. Men richt zich meer bepaald tot vijf sectoren in de economie, met name de maakindustrie (40%), de dienstensector (30%), de consument (20%), de kleinhandel (5%) en de constructiesector (5%). Om de indicator eenvoudig tussen verschillende landen te kunnen vergelijken, worden de resultaten herschaald, zodat het langetermijngemiddelde gelijk is aan 100 en de standaardafwijking gelijk aan 10. Op die manier bekomt men een vergelijkbare indicator, een graadmeter voor de economische activiteit, voor elke EU-lidstaat. Gegeven de conforme opstelling van de indicator, is deze geschikt om te gebruiken als paneldata voor het opstellen van econometrische modellen met meerdere landen.

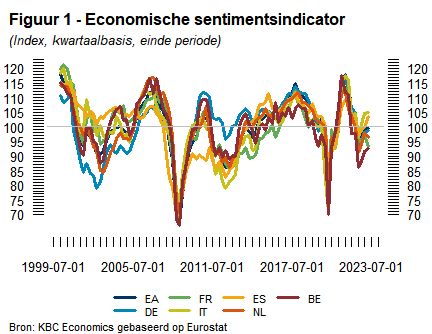

Op het eerste zicht (zie figuur 1) lijkt positieve correlatie tussen de economische sentimentsindicator en bbp-groei plausibel. De ESI‘s daalden immers onder de 100 tijdens de financiële crisis en de pandemie. Bovendien volgt de indicator de algemene Europese conjunctuurcyclus.

Ook gedurende de energiecrisis (vanaf midden 2021) vielen de ESI’s sterk terug, hoewel niet tot op het niveau van bijvoorbeeld tijdens de eurocrisis of in de nasleep van de internetzeepbel. In de afgelopen maanden stegen de ESI’s weer in meeste landen tot dichtbij of boven de 100, het lange-termijn gemiddelde van de indicator.

De voorspellende waarde van de ESI?

De ESI fungeert als een real-time graadmeter van het economisch vertrouwen in de EU-lidstaten. In hoeverre deze ook statistisch voorspellende waarde hebben voor de huidige en toekomstige bbp-groei blijft echter een open vraag. Academisch onderzoek, zoals bijvoorbeeld Gelper en Croux (2007)1 komt niet tot een eenduidig besluit.

In dit onderzoeksrapport herbekijken we de informatieve waarde van de ESI wat betreft de economische groei. We beschouwen zowel de voorspellende kracht voor de huidige economische activiteit als de toekomstige bbp-groei (als voorlopende indicator). Ook maken we een onderscheid tussen informatieve waarde in normale economische tijden en recessies. Om de statistische kracht en kwaliteit van de analyse te vergroten, maken we gebruik van paneldata. We combineren gegevens van België, de eurozone en de grotere EU-landen (Duitsland, Spanje, Italië, Frankrijk en Nederland) en voegen een dummy variabele toe voor elk land in het model. Om mogelijke risico’s op vertekeningen te vermijden (van het verband tussen ESI en bbp-groei), verwijderen we de extreme observaties van tijdens de coronacrisis.

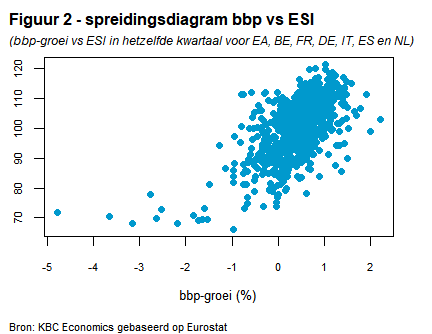

Economische sentimentsindicatoren bevatten informatie over de huidige en de toekomstige economische groei. Een eerste blik op het spreidingsdiagram, die de samenhang tussen de ESI-waarnemingen en de (gelijktijdige) bbp-groei weergeeft (figuur 2), toont reeds een positieve (maar lang niet perfecte) correlatie tussen de ESI-niveaus en de bbp-groei. Een gunstiger economisch sentiment (hogere ESI-waarden) wordt duidelijk geassocieerd met een hogere economische groei. De relatie tussen de twee variabelen is uiteraard niet perfect. Vele factoren die de economie kunnen beïnvloeden worden immers niet volledig gevat in de sentimentsindicator.

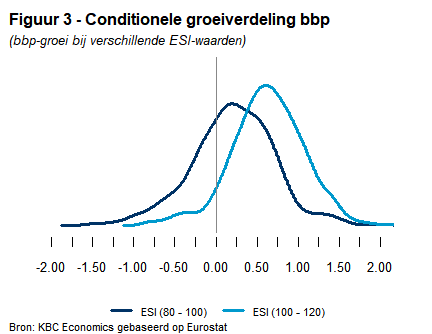

Hoewel de ESI geen perfect beeld van de bbp-groei geeft, wordt de voorspellende waarde van de indicator duidelijk wanneer we conditionele groeiverdelingen bekijken. Figuur 3 toont de groeiverdelingen voor ESI-waarden respectievelijk lager en hoger dan 100, het langetermijngemiddelde. Deze figuur toont duidelijk aan dat een ESI-waarde onder de 100, de groeidistributie naar links doet opschuiven, vergeleken met ESI-waarden boven de 100. De kans op sterke (zeer zwakke) economische groei wordt merkelijk kleiner (groter), wanneer waarden onder de 100 gemeten worden voor de economische sentimentsindicator.

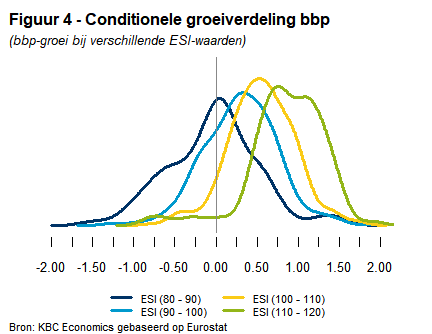

Wanneer we een fijnmazigere analyse uitvoeren en kijken naar meer extreme observaties van de ESI, komt de informatiewaarde van ESI voor de huidige bbp-groei nog duidelijker naar voren. Extreem positieve (negatieve) waarnemingen duwen de groeiverdelingen verder uit elkaar (zie figuur 4), wat het idee ondersteunt dat de ESI een signaal kan zijn van een aan-de-gang-zijnde of aankomende economische hausse (of baisse). Figuur 4 toont aan dat lage waarden van de economische sentimentsindicator kunnen geassocieerd worden met lage economische groei en omgekeerd.

II.B Regressie; gemiddelde en kwantielen

De informatie over het bbp die in de ESI vervat zit, kan aan de hand van eenvoudige statistische (kwantiel-)modellen worden beschreven. Het betreft verscheidene soorten van informatie. Indien men voornamelijk geïnteresseerd is in de verwachte huidige of toekomstige bbp-groei, kan die (best in MSE-termen) gevat worden door middel van een standaard regressiemodel.

De ESI kan echter ook als risico-indicator worden gebruikt, wat voornamelijk relevant is, wanneer de economische sentimentsindicator zeer lage, meer extreme waarden aanneemt. Voor dergelijke lage waarden neemt het recessierisico immers sterk toe (zie figuur 4). Deze risicobenadering van de ESI vereist het gebruik van kwantielregressies, die op basis van de huidige waarde van de indicator (en de economische groei van de vorige periode(s)) een raming kan maken van de (percentielen van de) groeiverdeling. Men kan daarbij focussen op specifieke percentielen, wat ons brengt bij het concept ‘growth-at-risk’. Een veelgebruikt percentiel voor ‘growth-at-risk’ is het vijfde. Dit percentiel geeft (de bovengrens) weer (van) hoe negatief de groei kan zijn, met een vijf procent waarschijnlijkheid. Het geeft met andere woorden de meest optimistische schatting over hoe diep de economie kan vallen met een vijf procent waarschijnlijkheid en wordt als dus danig gebruikt als graadmeter voor de risico’s waar de economie op korte termijn voor staat.

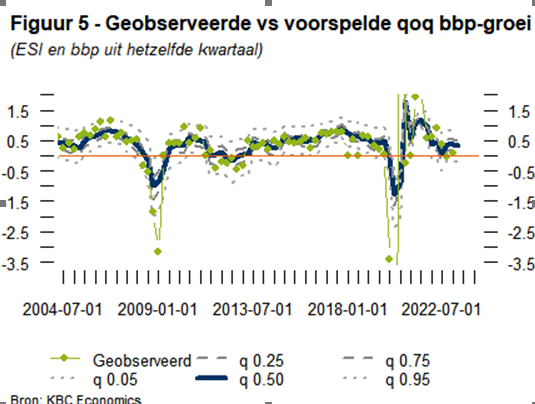

Onze statistische analyse toont inderdaad aan dat de ESI relevante informatie bevat over de huidige economische groei (ten minste binnen de grenzen van de gebruikte dataset). Figuur 5 geeft de werkelijke en voorspelde kwartaalgroei van het bbp voor de eurozone weer. Deze voorspellingen zijn gebaseerd op een kwantielmodel dat zowel de ESI als de bbp-groei van het voorgaande kwartaal bevat (met landspecifieke dummies). De analyse toont dat het model deels in staat is de bbp-groei voor de eurozone te voorspellen. Bovendien speelt de ESI een belangrijke rol in het model, met andere woorden dus een grote bijdrage levert aan de voorspelling. Een daling van de economische sentimentsindicator met 10 punten leidt ceteris paribus tot een lagere schatting van de (kwartaal-op-kwartaal) bbp-groei van bijna dertig basispunten. Aangezien vele ‘harde’ indicatoren voor de stand van de economie pas met grote vertraging (enkele maanden) beschikbaar zijn, kan met behulp van de ESI dus al wel een eerste inschatting van de huidige (en toekomstige) economische groei gemaakt worden.

De analyse maakt tevens duidelijk dat de ESI kan gebruikt worden als risico-indicator. Kwantielregressies tonen aan dat de economische sentimentsindicator ook bij eerder lage of hoge waarden informatie bevat over de bbp-groei, al wordt de onzekerheid omtrent de schattingen groter, bij extreem negatieve waarden. Figuur 6 toont de verdeling van de economische groei van de eurozone (en van België) voor verschillende waarden van de ESI, meer bepaald 85, 100 en 115. De ‘growth-at-risk’, de kwartaalgroei (x-as) bij een overschrijdingskans van vijf procent, is beduidend lager bij een ESI-waarde van 85 (-0,77% voor de eurozone) dan in het geval van bijvoorbeeld een ESI van 115 (0,37% voor de eurozone). We observeren bredere verdelingen met een zwaardere linkse staart naarmate de ESI negatiever wordt. Lagere waarden van de ESI suggereren dus niet alleen een lagere verwachte groei, maar tevens een (veel) groter risico op een meer negatieve groei en/of recessie. Met de stijging van de ESI indicator in de afgelopen maanden, lijkt het risico op een recessie in de eurozone stillaan af te nemen. Gebaseerd op de bbp-groei in de eurozone van 0,1% in het eerste kwartaal en de ESI van bijna 100, schatten we het risico op negatieve groei rond de 15% in het tweede kwartaal. Voor de gemiddelde economische groei bekomen we een schatting van 0,35%, de ‘growth-at-risk’ bedraagt -0,20%.

II.C een eenvoudige vuistregel

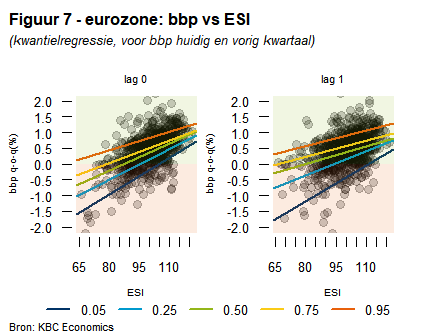

De bbp-groei is uiteraard afhankelijk van vele factoren, maar de op enquête gebaseerde economische sentimentsindicator vat een ruime waaier aan kwalitatieve informatie uit verschillende sectoren bijna in real time samen in een kwantitatief signaal. Bovenstaande analyse toont dat dit kwantitatief signaal kan gebruikt worden om (gedeeltelijk) de huidige stand van de economie en die van nabije toekomst te bepalen, als zowel de onzekerheid daaromtrent. Figuur 7 bevat een visuele vuistregel hoe de ESI (x-as) zich vertaalt in de bbp-groei (y-as), zowel voor de schatting van de mediaan als de ‘growth-at-risk’ (5de percentiel). In figuur 7 worden deze schattingen weergegeven voor het huidige en het eerstvolgende kwartaal, beiden gebaseerd op de ESI van het huidige kwartaal.

De analyse in bovenstaande figuur toont duidelijk aan dat de ESI een beeld geeft van de economische toestand in het huidige en eerstvolgende kwartaal. De modellen suggereren dat de ESI niet enkel de mediaan en/of gemiddelde van de bbp-groei kan schatten, maar ook een beeld kan geven van de neerwaartse groeirisico’s. Lage waardes van de economische sentimentsindicator zijn gelinkt aan meer negatieve waardes van de ‘growth-at-risk’, de neerwaartse risico’s zijn in dit geval dus groter.

De ESI is een actuele graadmeter van het economisch vertrouwen in de landen van de EU. Als samengestelde indicator, voegt het kwalitatieve informatie samen tot een kwantitatief signaal voor alle landen van de EU. Statistische analyse bevestigt de intuïtie dat de ESI relevante informatie bevat voor huidige en (korte termijn) toekomstige bbp-groei. Bovendien geeft de ESI een partieel beeld van de ‘growth-at-risk’ in de economie. Lagere waardes van de ESI suggereren niet alleen een lagere verwachte groei, maar tevens een groter risico op een meer negatieve groei. Gegeven de recente stijging van de economische sentimentsindicator in vele landen, lijkt het risico op een recessie in de eurozone voorlopig af te nemen, al valt deze niet volledig uit te sluiten.

1 Gelper, Sarah, and Christophe Croux. "The predictive power of the European economic sentiment indicator." Available at SSRN 1093637 (2007).