ECB kan EMU-schuldproblematiek niet alleen oplossen

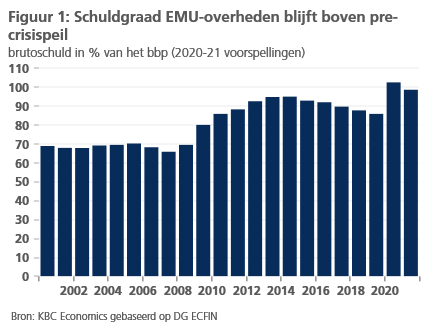

Tussen 2007 en 2014 steeg de ratio van de bruto-overheidsschulden tot het bbp in de eurozone met bijna 30 procentpunten. In de daaropvolgende jaren daalde die ratio weliswaar opnieuw, maar kwam niet meer in de buurt van het pre-crisispeil. De fundamentele schuldproblematiek is met andere woorden nog altijd aanwezig. Dat komt duidelijk naar boven nu de Covid-19-pandemie toeslaat. De grootste verantwoordelijkheid voor de houdbaarheid van de overheidsfinanciën rust al geruime tijd op de schouders van de ECB. De centrale bank wordt steeds meer de gevangene van haar de facto budgettaire verantwoordelijkheid. Zo verliest ze haar onafhankelijkheid om een gepast monetair beleid te voeren volgens haar mandaat. Vroeg of laat komt daardoor de stabiliteit van de euro in het gedrang.

In de nasleep van de Grote Recessie twaalf jaar geleden steeg de overheidsschuld wereldwijd fors. Dat was ook in de eurozone het geval (figuur 1). Voor de eurozone als geheel steeg de schuldgraad van 65,9% van het bbp in 2007 gestaag tot een hoogtepunt van 95,1% in 2014. De schuldgraad in de individuele lidstaten kende daarbij in vele gevallen een uiteenlopend verloop. Op het hoogtepunt van de tweede crisisgolf eind 2011 beschouwden de financiële markten de overheidsschulden in de eurozone als niet langer houdbaar en liepen de risicopremies voor kwetsbare EMU-landen zo fors op dat zelfs het voortbestaan van de muntunie in vraag werd gesteld. Uiteindelijk zorgden Europese institutionele stappen naar een bankenunie en monetaire ingrepen (de OMTs of “whatever it takes”) in 2012 opnieuw voor rust op de financiële markten. Met de in theorie oneindig grote vuurkracht van de ECB achter de hand, trokken de financiële markten de houdbaarheid van de overheidsschuld niet meer fundamenteel in twijfel.

Schuldproblematiek nooit verdwenen

De teruggekeerde rust op de financiële markten en een matige daling van de schuldgraad vanaf 2015 betekende echter niet dat de hoge schuldratio’s waren verdwenen. De schuldgraad is nooit opnieuw gedaald tot de buurt van vóór de Grote Recessie, zodat de schuldproblematiek onder de oppervlakte aanwezig bleef. De behoefte aan budgettaire ruimte na de uitbraak van de Covid-19-pandemie roept dat op een pijnlijke manier in herinnering.

Er zijn een aantal manieren om een schuldgraad onder controle te brengen die als onhoudbaar hoog wordt ervaren. Een eerste manier is een (gedeeltelijke) kwijtschelding of wanbetaling door de betrokken overheid. In de eurozone is die optie enkel toegepast in 2012 in het geval van Griekenland. Zo’n wanbetaling zou significante negatieve gevolgen hebben voor de overige lidstaten van de EMU en voor de stabiliteit van het financieel systeem in het bijzonder. In het specifieke geval van de eurozone is zo’n oplossing daarom praktisch niet werkbaar. Zelfs in het geval van de kleine Griekse economie, verliep de implementatie van die gedeeltelijke wanbetaling zeer moeizaam en chaotisch.

Een tweede manier is de schuldratio te doen dalen door de noemer te verhogen. Ceteris paribus zal de schuldratio lager liggen als de reële economische groei hoger ligt dan de reële rente die de overheid op haar uitstaande schuld moet betalen. Tot op zekere hoogte speelde dat mechanisme in de periode na 2015, waardoor de schuldgraad matig daalde. Het gunstige groeiklimaat werd bovendien vergezeld door rentes die door het beleid van de ECB kunstmatig laag werd gehouden. Door de lagere ‘impliciete rente’ daalde ook deed de rentelast in de begrotingen. Niettemin was dit onvoldoende om de schuldgraad opnieuw te laten dalen tot het pre-crisispeil van 2007. De reden hiervoor was dat een derde hefboom voor schuldbeheersing, met name een verbetering van het primair begrotingssaldo, ondanks de gunstige conjunctuur onvoldoende werd ingezet.

Een vierde manier om de schuldgraad te beheersen is het creëren van hogere inflatie over een voldoende langere periode. Op die manier daalt de reële overheidsschuld, zolang de nominale rente op de uitstaande schuld dat effect niet neutraliseert via een hogere inflatievergoeding. In de eurozone was deze piste echter nooit een haalbare optie. Integendeel, de inflatie in de eurozone bleef het voorbije decennium zelfs ruim onder de inflatiedoelstelling van de ECB, wat in kwetsbare eurolanden de schuldproblematiek zelfs nog vergrootte.

ECB onder fiscal dominance ?

Alle vermelde beleidsopties vereisen een of ander vorm van politieke keuze en visie. De Europese overheden kozen echter stilzwijgend voor de gemakkelijkheidsoplossing. Door hun beleidsinertie ontstonden existentiële gevaren voor de stabiliteit voor eurozone, waardoor de ECB zich verplicht voelde om in te grijpen. Onder meer om die onuitgesproken reden startte de ECB in maart 2015 haar aankoopprogramma van overheidsobligaties (PSPP), dat op een korte pauze in 2019 na, nog steeds loopt. Na het uitbreken van de Covid-19-pandemie verhoogde de ECB het tempo en volume van haar aankopen van overheidsobligaties via het Pandemic Emergency Purchasing Programme (PEPP). De hulp door de ECB is niet verwaarloosbaar. Eind 2019 had de ECB EMU-overheidsobligaties ter waarde van 1965 miljard EUR (16,5% van het bbp van de eurozone) op haar balans staan. Dat is bijna één vijfde van de totale bruto-schuldgraad van de EMU-overheden (86%).

Het stabiliserend mechanisme van dergelijke aankoopprogramma’s klinkt gemakkelijk en daarom verleidelijk. Door de ECB opgekochte obligaties van EMU-overheden zijn economisch immers niet meer relevant zolang ze zich op de ECB-balans bevinden. De centrale bank is immers zelf een deel van de overheid, dat dan schuldtitels van de overheid (dus zichzelf) bezit. Eigenlijk vervangt de ECB gewoon één overheidsschuldtitel (de obligaties) door een andere (‘basisgeld’). De opgekochte obligaties krijgen pas opnieuw economische betekenis wanneer de ECB ze opnieuw op de markt verkoopt of afgelopen obligaties laat terugbetalen. Tot nader order worden obligaties echter op vervaldag steeds opnieuw herbelegd. En dat zal ongetwijfeld nog een hele tijd zo blijven.

Naast het effect van deze tijdelijke schuldneutralisatie, elimineren de ECB-aankopen de facto ook de verschuldigde rentebetalingen op de obligaties in kwestie. Die rentebetalingen verhogen immers de winst van de ECB. Die vloeien uiteindelijk via het uitgekeerde dividend terug naar de ECB-aandeelhouders. En dat zijn, via hun eigen nationale banken, de nationale overheden. Daarmee is de cirkel rond is. Intuïtief is het ‘verdwijnen’ van de rentelasten het gevolg van het feit dat de centrale bank een rentedragende schuldtitel (obligatie) heeft vervangen door een renteloze (‘basisgeld’). In extremis speelt dat ‘basisgeld’ zo de rol van een eeuwigdurende staatsobligatie met een nulcoupon.

Het lijkt allemaal zo eenvoudig, maar het grote gevaar is dat de ECB steeds meer de gevangene wordt van de aan haar opgedrongen budgettaire verantwoordelijkheid. Zo verliest ze haar onafhankelijkheid om een gepast monetair beleid te voeren (de zogenoemde fiscal dominance). Kan de ECB, indien zij dat nodig acht vanuit haar eigen mandaat, haar aankoop-en rentebeleid terugschroeven zonder rekening te moeten houden met de gevolgen voor de publieke financiën? Indien niet, komt vroeg of laat de stabiliteit van de euro in het gedrang.