Afkoeling Belgische woningmarkt zal milderen, maar vooruitzicht blijft matig

- Samenvatting

- Recente prijsontwikkeling

- Activiteit op de woningmarkt

- Waardering van de woningmarkt

- Prijsverwachting 2023-2026

- Blijvende aandachtspunten

Lees de publicatie hieronder of klik hier om de PDF te openen

Cijfers inzake de activiteit en prijzen op de Belgische woningmarkt tonen aan dat de markt al enige tijd aan het afkoelen is, zonder evenwel zwaar te corrigeren. Zeker in vergelijking met heel wat andere Europese landen, houdt de Belgische markt alsnog redelijk goed stand. Dat neemt niet weg dat ook in België de woningprijscorrectie in reële termen (d.w.z. gecorrigeerd voor de algemene inflatie) al behoorlijk is opgelopen. Bovendien geven zowel harde als sentimentsindicatoren aan dat vooral de bouwsector de afkoeling alsmaar sterker voelt. Wij gaan er in ons scenario van uit dat de huidige marktzwakte nog geringe verdere nominale prijsdalingen kan inhouden in de tweede jaarhelft van 2023. Maar naarmate de langetermijnrente in 2024 terug wat ontspant, verbetert de betaalbaarheid en kunnen ook de woningprijzen weer stijgen, zij het wel aan een veel gematigder tempo dan tot voor kort het geval was. De afkoeling heeft er intussen toe geleid dat de overwaardering van de woningmarkt is teruggevallen tot onder 10% en dus niet langer als voornaam risico voor een potentieel zware prijscorrectie dient te worden gezien. Toch zien we blijvende aandachtspunten. Daartoe horen de problematische betaalbaarheid van vastgoed voor bepaalde huishoudens alsook de wellicht forsere prijscorrecties voor energieverslindende woningen.

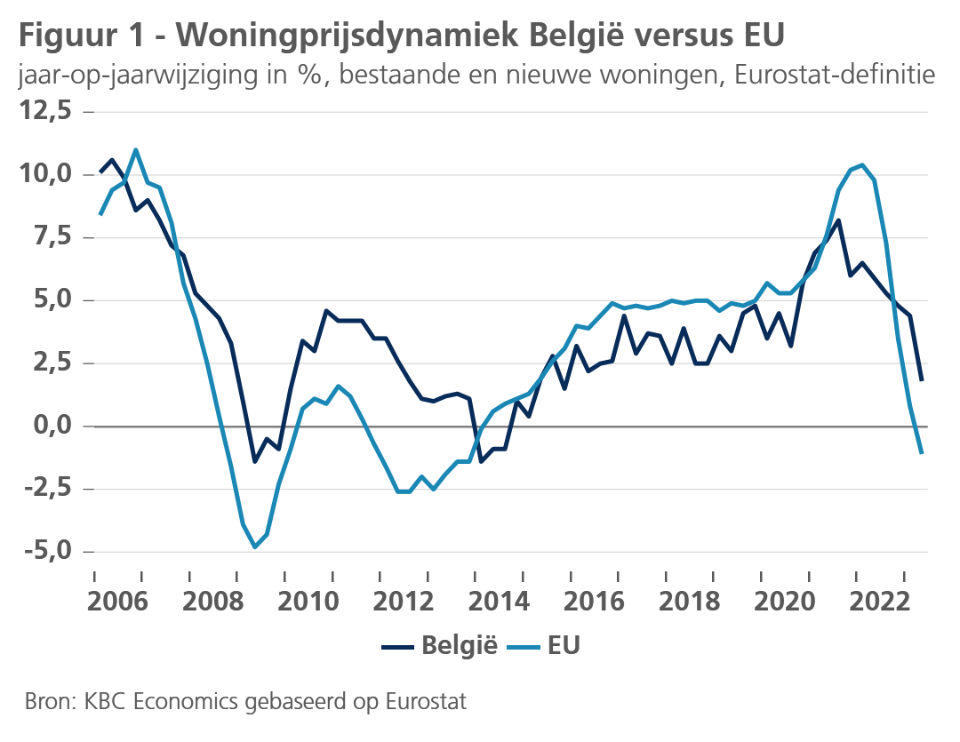

De voorbije kwartalen koelde de dynamiek op de woningmarkt van de meeste Europese landen behoorlijk af. In de Europese Unie (EU) als geheel zwakte de jaar-op-jaarprijswijziging van (bestaande en nieuwe) woningen af van nog 10,4% in het eerste kwartaal van 2022 tot respectievelijk 0,8% en -1,1% in het eerste en tweede kwartaal van 2023 (figuur 1). Bekeken tegenover het voorgaande kwartaal waren er prijsdalingen in heel wat lidstaten. De golf van prijscorrecties begon in Q3 2022 in 6 landen. In Q4 2022, Q1 2023 en Q2 2023 waren dat respectievelijk 16, 12 en 11 landen. Ten opzichte van de eerder bereikte piek is de zich al voorgedane woningprijsdaling intussen het grootst in Duitsland (-9,9%), gevolgd door Luxemburg (-8,3%), Denemarken (-7,6%), Zweden (-6,8%) en Finland (-5,6%). Anderzijds zijn er ook wel nog EU-landen (vooral Bulgarije, Kroatië, Portugal, Griekenland en Estland) waar de prijsstijgingen vrij sterk zijn gebleven.

België neemt in het geheel van EU-landen een tussenpositie in. Het verloop van de Belgische woningprijzen was de voorbije kwartalen eerder wisselend. In Q4 2022 behoorde België tot de 16 EU-landen waar de prijzen begonnen te dalen of verder daalden tegenover het vorige kwartaal. Maar de correctie bleef toen wel beperkt tot 0,4%. In Q1 2023 stegen de Belgische prijzen evenwel opnieuw met 1,0%. Met een prijsdaling van 1,2% in Q2 2023 bevond België zich midden de groep van 11 EU-landen met een prijscorrectie. Vergeleken met hetzelfde kwartaal een jaar eerder lagen de woningprijzen in België in Q2 2023 nog 1,8% hoger. Ook dat is een stevige afkoeling van de jaar-op-jaarprijsstijging, die in het derde kwartaal van 2021 een piek van 8,2% had bereikt. In vergelijking met de hele EU begon de afkoeling in België iets vroeger maar was zij anderzijds wel milder (figuur 1).

De vermelde cijfers betreffen de verandering in de zogenoemde ‘geharmoniseerde woningprijsindex’ die Eurostat op kwartaalbasis publiceert. Voor België wordt die door het statistiekbureau Statbel becijferd, die de index aan Eurostat aanlevert. Naast de internationale vergelijkbaarheid heeft die index ook het voordeel dat hij corrigeert voor prijswijzigingen die het gevolg zijn van veranderingen in de karakteristieken van het verkochte vastgoed. Daardoor geeft die een goed beeld van de werkelijke onderliggende prijsdynamiek op de woningmarkt. De index is ook opgesplitst naar bestaande en nieuwe woningen beschikbaar. In België bereikte de index van bestaande woningen zijn piek in Q3 2022 en is die sindsdien met 1,4% gedaald. Voor nieuwbouwwoningen kwam de piek pas in Q1 2023, maar daalde de index in Q2 2023 wel relatief stevig met 2,7%.

Ook woningprijscijfers van andere bronnen geven aan dat de Belgische woningmarkt afkoelt, zonder evenwel zwaar te corrigeren. Zo blijkt uit de vastgoedbarometer van de Federatie van het Notariaat dat de prijzen nagenoeg stabiliseren. Die barometer is intussen ook al voor Q3 2023 beschikbaar. In de eerste negen maanden van 2023 kostte een huis in België nog maar 0,9% meer dan in dezelfde periode in 2022. De prijs van appartementen steeg in die periode wel nog met 2,9%. Dat laatste is allicht te verklaren doordat een relatief groot aandeel van de verkochte appartementen nieuwbouw betreft en de prijs daarvan erg gevoelig is voor de hogere bouwkosten. Merk in dat verband op dat, in tegenstelling tot de geharmoniseerde Statbel-index, de notarisbarometer niet corrigeert voor prijswijzigingen als gevolg van veranderingen in de karakteristieken van het verkochte vastgoed.

Dat de Belgische markt alsnog redelijk standhoudt, zeker in vergelijking met heel wat andere Europese landen, neemt niet weg dat ook in België de prijscorrectie ‘in reële termen’ al behoorlijk fors is. Daarmee wordt bedoeld dat de prijsverandering van woningen de voorbije kwartalen sterk is achtergebleven bij de algemene prijsstijging van goederen en de diensten, zoals die tot uiting komt in de algemene consumptieprijsindex. Wanneer we de geharmoniseerde woningprijsindex relateren aan de geharmoniseerde consumptieprijsindex (HICP), dan resulteerde die relatieve ontwikkeling in de periode Q3 2021-Q2 2023 in een gecumuleerde reële daling van de Belgische woningprijzen met 5,7% (figuur 2). Ter vergelijking: in de hele EU was er in Q4 2021-Q2 2023 een reële woningprijsdaling van 9,2%.

2. Activiteit op de woningmarkt

De aan de gang zijnde afkoeling van de woningmarkt vindt zijn oorsprong in de minder gunstige macro-economische fundamenten. In de eerste plaats is dat de forse renteklim. Tussen Q2 2021 en Q2 2023 steeg de gemiddelde hypotheekrente (gewogen o.b.v. het relatief aandeel leningen met vaste versus variabele rente) in België met 2,2 procentpunten. Daarnaast speelde ook de daling van het reëel beschikbaar inkomen van de huishoudens een rol, tegen de achtergrond van de torenhoge inflatie. Afhankelijk van de in rekening gebrachte consumptieprijsindex (nationale CPI dan wel geharmoniseerde HICP) bleef de reële inkomensdaling in België in 2022 evenwel beperkt tot 1,5 à 3%, Dat is minder dan veel andere Europese landen, te danken aan de automatische loonindexatie en de relatief wat sterkere jobcreatie in België, en verklaart allicht mee waarom de Belgische woningmarkt alsnog relatief tegenover die in de hele EU iets beter standhield.

De afkoeling kwam ook tot uiting in een sterk verminderd aantal transacties (figuur 3). Volgens Statbel-cijfers lag het aantal verkopen van bestaande woningen in België in de eerste helft van 2023 21,2% lager dan in dezelfde periode een jaar eerder. Voor huizen (-23,4%) was de daling groter dan voor appartementen (-16,4%). Deze vrij scherpe daling moet wel enigszins worden genuanceerd, omdat de verkoopactiviteit bij het begin van 2022 was opgeblazen door de verschuiving van verkopen als gevolg van de verlaging van de registratierechten in Vlaanderen. Ook het aantal bouwvergunningen (nieuwbouw en renovatie) daalde in de eerste helft van 2023 met 11,8% tegenover een jaar eerder. De verminderde bouwactiviteit uitte zich tevens in het volume aan effectieve bouwinvesteringen door de Belgische huishoudens, zoals naar voren komt in de Nationale Rekeningen. Die vielen sinds de piek in Q1 2022 met 5,4% terug.

De afgelopen maanden werd de afkoeling ook duidelijk zichtbaar in de sentimentsindicatoren voor de bouw. Het vertrouwen in de bouwsector, gemeten door de NBB-conjunctuurbarometer, heeft lange tijd goed standgehouden in vergelijking met dat in de verwerkende nijverheid, maar is recent fel gedaald. Vooral in september was er een uitgesproken dip in de vertrouwensindicator. Ook de bouwbarometer van de bouwunie, die ieder kwartaal peilt naar het vertrouwen bij Vlaamse bouwkmo’s, kreeg in Q3 2023 een zware klap. Bedrijven geven in de vertrouwensindicatoren aan dat zij minder werk hebben en de actuele bestellingen zien teruglopen. Eenzelfde beeld komt ten slotte ook naar voren in de enquête bij bouwbedrijven door de Europese Commissie. In september 2023 kampten zo’n 10% van de ondervraagde bedrijven met een onvoldoende vraag, komende van iets meer dan 5% in het voorjaar van 2022.

3. Waardering van de woningmarkt

Een interessante vraag is in welke mate de forse verzwakking van de woningprijsdynamiek van de afgelopen kwartalen de aanwezige overwaardering op de Belgische woningmarkt heeft getemperd. Het antwoord hangt niet enkel af van de recente prijsontwikkeling maar ook van het verloop van zijn voornaamste determinanten (de zogenoemde marktfundamentals). Een over- of desgevallend onderwaardering doet zich concreet voor wanneer de ontwikkeling van de woningprijzen niet langer in lijn ligt met wat die fundamentals aangeven. Veelal worden voor die laatste vooral vraagfactoren beschouwd, zoals het inkomen van de huishoudens, de hypotheekrente en de demografische ontwikkeling. De meting van de over- of onderwaardering is evenwel een lastige opgave. Dat er verschillende cijfers de ronde doen, komt doordat er verschillende maatstaven zijn die niet allemaal even omvattend zijn.

Zo is de price-to-income ratio een eenvoudige maatstaf waarbij het verloop van de woningprijzen wordt gerelateerd aan dat van het beschikbaar inkomen van de huishoudens. De redenering is dat dit inkomen nodig is om een stuk eigen inbreng op te bouwen voor een hypotheeklening maar meer nog om te voorzien in voldoende afbetalingscapaciteit. De huidige waarde van de ratio wordt vergeleken met zijn langetermijngemiddelde dat verondersteld wordt met een evenwichtsniveau overeen te komen. Wanneer de ratio te fors boven zijn langjarig gemiddelde uitstijgt, is dat een indicatie dat de capaciteit van de huishoudens om een woning te financieren in het gedrang komt. Zo becijferd, was de woningmarkt in het eerste kwartaal van 2023 nog ruim overgewaardeerd (47%), maar wel minder dan begin 2022 (60%). De daling van de maatstaf heeft, naast de mindere prijsdynamiek, te maken met het feit dat de nominale inkomens van de huishoudens sterk mee zijn gestegen met de hoge algemene inflatie via de automatische indexatie van de lonen en sociale uitkeringen.

De betaalbaarheid van vastgoed hangt naast het inkomen af van het verloop van de hypotheekrente. Die bepaalt de afbetalingslast en dus de leencapaciteit van de kopers. Als we de price-to-income ratio corrigeren om rekening te houden met de rente, bekomen we de interest-adjusted affordability (d.i. een rentegecorrigeerde betaalbaarheidsmaatstaf). Daarbij wordt de jaarlijkse annuïteit die een hypotheeknemer moet betalen (zowel kapitaalaflossing als rente) vergeleken met het beschikbaar inkomen per huishouden. Hoe meer de annuïteit en het inkomen uiteenlopen, hoe moeilijker het wordt om een woning te financieren. Net als bij de price-to-income ratio wordt deze uitgebreide maatstaf uitgedrukt als procentuele afwijking van zijn langjarig gemiddelde. Doordat de trend van sterke rentedaling de betaalbaarheid heeft ondersteund, ligt de overwaardering zo becijferd veel lager dan becijferd o.b.v. de price-to-income ratio, namelijk 24% in het eerste kwartaal van 2023.

De waardering van de woningmarkt wordt vaak ook benaderd vanuit een ruimer econometrisch model. Men zoekt daarbij een wiskundig langetermijnevenwichtsverband tussen de woningprijzen en de fundamentals. Naast het inkomen van de huishoudens en de hypotheekrente zijn dat doorgaans de demografische ontwikkeling (aantal huishoudens) en wijzigingen in de structuurkenmerken van de woningmarkt (zoals de belastingen op vastgoed). De mate waarin het effectieve prijsverloop afwijkt van de door het model berekende evenwichtswaarde (d.i. de storingsterm in de regressievergelijking) kan dan worden gezien als maatstaf van overwaardering. Volgens het model van KBC Economics bedroeg de overwaardering zo becijferd 9% in het eerste kwartaal van 2023, komende van 16% in Q1 2022 (figuur 4). De NBB heeft een vergelijkbaar model, dat de overwaardering voor Q4 2022 raamde op 10% (laatst beschikbare becijfering). Het model van de ECB, dat meer rudimentair is, wijst voor Q1 2023 op een beperkte overwaardering van 2%.

Bij de publicatie van dit onderzoeksrapport was het Q2 2023-cijfer inzake het beschikbaar inkomen van de Belgische huishoudens nog niet beschikbaar (wordt door de NBB op 24 oktober gepubliceerd). Hierdoor konden we nog geen model-update maken van de mate van overwaardering in dat kwartaal. Gezien de daling van de Belgische woningprijzen tegenover het vorige kwartaal, zal de overwaardering in Q2 2023 wellicht verder zijn afgenomen. Dit impliceert dat de Belgische woningmarkt niet langer dermate is overgewaardeerd dat er van die hoek potentieel zou zijn voor mogelijks ooit een zware prijscorrectie. In die zin is de aan de gang zijnde afkoeling van de markt alvast een ‘wenselijk’ scenario.

Dat neemt niet weg dat er vanuit de ontwikkeling van de fundamentals zelf (inkomen, rente, demografie, fiscaliteit,…) mogelijk wel nog verdere neerwaartse druk op de (nominale en reële) woningprijzen kan uitgaan. In ons economisch scenario zien we de Belgische 10-jaarse obligatierente van het huidige peil (circa 3,5% midden oktober) nog wat oplopen tot 3,75% eind 2023. Omdat de Europese inflatie normaliseert, gaan we ervan uit dat de ECB-beleidsrente nu op de piek staat in de verkrappingscyclus. We verwachten een eerste, beperkte beleidsrenteverlaging in het laatste kwartaal van 2024 en zien het rendement op 10-jaarse Duitse Bunds afnemen van 2,95% eind 2023 naar 2,75% eind 2024. In het zog daarvan zal ook de Belgische obligatierente wat terugvallen tot 3,55% eind 2024. In de mate dat ook de hypotheekrente dat pad volgt, zal er van uit de rentehoek nog neerwaartse druk zijn (geweest) op de woningprijzen in Q3 en Q4 2023, maar wellicht niet langer (of althans minder naarmate ook het renteniveau een rol speelt) in 2024.

De inkomens van de huishoudens worden nog altijd geschraagd door een aanhoudend gunstige situatie op de arbeidsmarkt, wat de betaalbaarheid van vastgoed ondersteund. De dynamiek van de werkgelegenheidscreatie viel in de loop van 2022 weliswaar fors terug, te wijten aan de Oekraïne- en energiecrisis, maar trok in de eerste twee kwartalen van 2023 opnieuw aan. De Belgische werkloosheidsgraad bleef in de loop van 2023 vrij stabiel en zal allicht ook in de toekomst laag blijven beneden de 6%. De Belgische arbeidsmarkt blijft namelijk vrij krap. De Belgische vacaturegraad (d.i. het aantal openstaande vacatures in % van het totale arbeidsaanbod) nam sinds de piek in Q2 2022 wel af, maar is met 4,6% in Q2 2023 nog altijd de op één na hoogste in de EU en aanzienlijk hoger dan het EU-gemiddelde (2,7%).

Concreet gaat KBC Economics ervan uit dat de Belgische woningprijzen (volgens de geharmoniseerde Eurostat-definitie) in het derde kwartaal van 2023 nog wat verder zullen zijn gedaald en ook in het laatste kwartaal nog lichtjes kunnen corrigeren. Doordat de prijscorrecties (tegenover het voorgaande kwartaal) in de loop van 2023 beperkt zullen zijn gebleven en er in de loop van 2022 nog behoorlijke prijsstijgingen waren (met uitzondering van het vierde kwartaal), verwachten we dat de verandering van de gemiddelde prijzen in heel 2023 ten opzichte van de gemiddelde prijzen in heel 2022 nog licht positief zal zijn ten belope van 1%. Daarna zien we die gemiddelde prijsverandering aantrekken tot 1,5% in 2024, 2,5% in 2025 en 3,0% in 2026. Op de middellange termijn zullen de prijsstijgingen allicht dus niet meer zo fors zijn als in het verleden het geval was. Dat komt enerzijds doordat de rente niet meer zal terugzakken naar de eerdere ultralage niveaus, maar anderzijds ook omdat de prijsdruk vanuit de demografie zal verminderen. Het Federaal Planbureau ziet de verdere toename van het aantal huishoudens in België de komende jaren namelijk geleidelijk afzwakken (figuur 5).

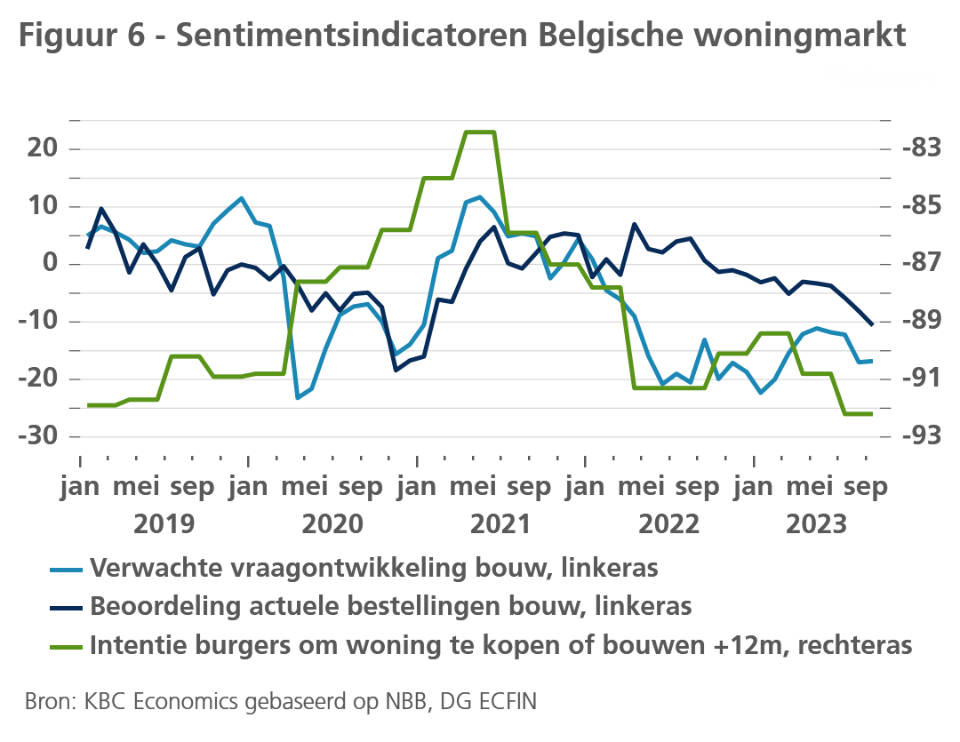

Het recente en verwachte prijspad impliceert een al bij al ‘zachte’ landing voor de Belgische woningmarkt. Dat neemt niet weg dat het uitgetekende scenario een verdere reële woningprijsdaling inhoudt. Aangezien de algemene inflatie in 2023 en 2024 allicht nog altijd boven de woningprijsstijging zal uitstijgen, zullen de prijzen in reële termen gecumuleerd over de jaren 2022-2024 naar verwachting met zo’n 10% zijn gedaald. Ook zullen bedrijven in de ruime vastgoedsector het ongetwijfeld nog enige tijd moeilijk hebben. Vooral de bouw maakt een moeilijke periode door. Voor veel geïnteresseerde kopers is het onmogelijk geworden om een relatief dure nieuwbouwwoning aan te kopen. Een en ander blijkt uit de vooruitzichten die vervat liggen in diverse sentimentsindicatoren (figuur 6). De beoordeling van de actuele bestellingen en de verwachte toekomstige vraag in de bouw, zoals vervat in de NBB-conjunctuurbarometer, geven te kennen dat de zwakkere activiteit allicht nog een tijdlang zal aanhouden. Ook de vertrouwensindicator van de Europese Commissie die peilt naar de intentie van Belgen om een woning te kopen of bouwen bleef in Q3 2023 neerwaarts gericht.

Verder blijft ook de al enige tijd aanwezige dualiteit op de Belgische woningmarkt een voornaam aandachtspunt. De combinatie van duurder geworden krediet en hoge woningprijzen, na de forse stijgingen van de voorbije decennia, maakt dat het enerzijds voor meer huishoudens moeilijker of zelfs onmogelijk is geworden om nog een eigen, betaalbare woning te verwerven, waardoor die vaker op de huurmarkt zijn aangewezen. Daartegenover staat een andere, voorlopig nog voldoende grote groep huishoudens die wel nog vastgoed kunnen en willen kopen omdat ze er de middelen voor hebben. Bij de jongere leeftijdscategorieën gaat het veelal om gezinnen die financiële steun krijgen van (groot)ouders. De ontspanning van de rente in 2024 kan de betaalbaarheid weliswaar wat verbeteren, maar zal onvoldoende zijn om de aangegeven dualiteit substantieel te verminderen.

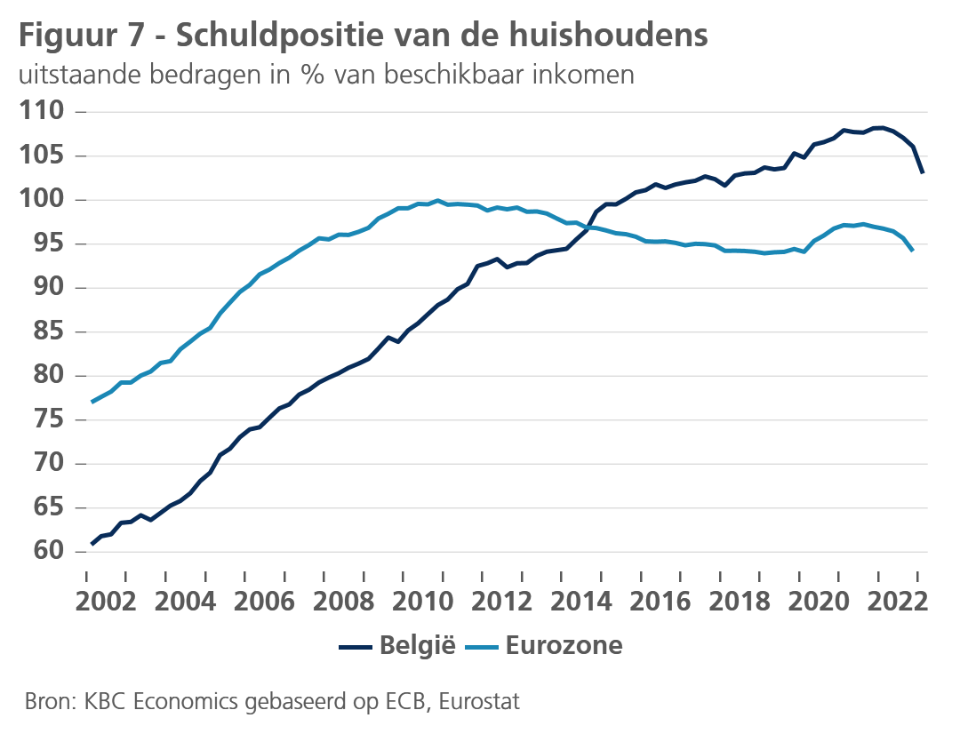

Naast de meting van de overwaardering worden de risico’s op de woningmarkt doorgaans ook ingeschat op basis van de evolutie van de schuldenpositie bij de huishoudens. België is één van de Europese landen waar de hypotheekschuld het voorbije decennium het sterkst toenam. Gerelateerd aan hun beschikbaar inkomen ligt de totale schuld van de Belgische huishoudens, die overwegend uit hypotheekleningen bestaat, sinds 2015 boven het eurozone-gemiddelde. Na het verder oplopen van de schuldgraad tijdens de voorbije jaren, lijkt de trend de jongste kwartalen wel om te buigen. In het eerste kwartaal van 2023 bedroeg de schuldgraad afgerond 103%, komende van een piek van ruim 108% begin 2022 (figuur 7). De ombuiging wordt verklaard door de combinatie van veel zwakkere hypothecaire kredietverlening (veroorzaakt door de hogere rente) en stevige groei van de nominale inkomens (volgend op de hoge inflatie).

Tot slot vermelden we dat het verdere verloop van de activiteit en prijzen op de Belgische woningmarkt ook zal afhangen van andere onzekere factoren, waarvoor het maken van een voorspelling erg moeilijk blijft. Eén daarvan is de fiscaliteit rond vastgoed. Mocht de overheid, in de context van een fiscale hervorming of bij de broodnodige sanering van de publieke financiën, de woonfiscaliteit ingrijpend veranderen (bijv. het belasten van werkelijk ontvangen huurgelden en/of van de vermogenswinst op onroerend goed), dan kan dat de woningmarkt beroeren. Ook zal de komende jaren de energiezuinigheid en -efficiëntie van woningen waarschijnlijk een belangrijkere determinant worden van de woningprijzen. Dat zal ertoe leiden dat het prijsverschil tussen zuinige en niet-zuinige woningen oploopt. Daarbij kunnen energieverslindende woningen (vooral grote op minder goed gelegen locaties) nominaal zelfs behoorlijk in prijs dalen. De overheid heeft immers beslist dat de kopers van dergelijke woningen deze verplicht moeten renoveren. Die zullen al een renovatiebudget incalculeren bij het vastleggen van de prijs die ze willen bieden, daarbij rekening houdend met fors duurder geworden materialen om te renoveren.