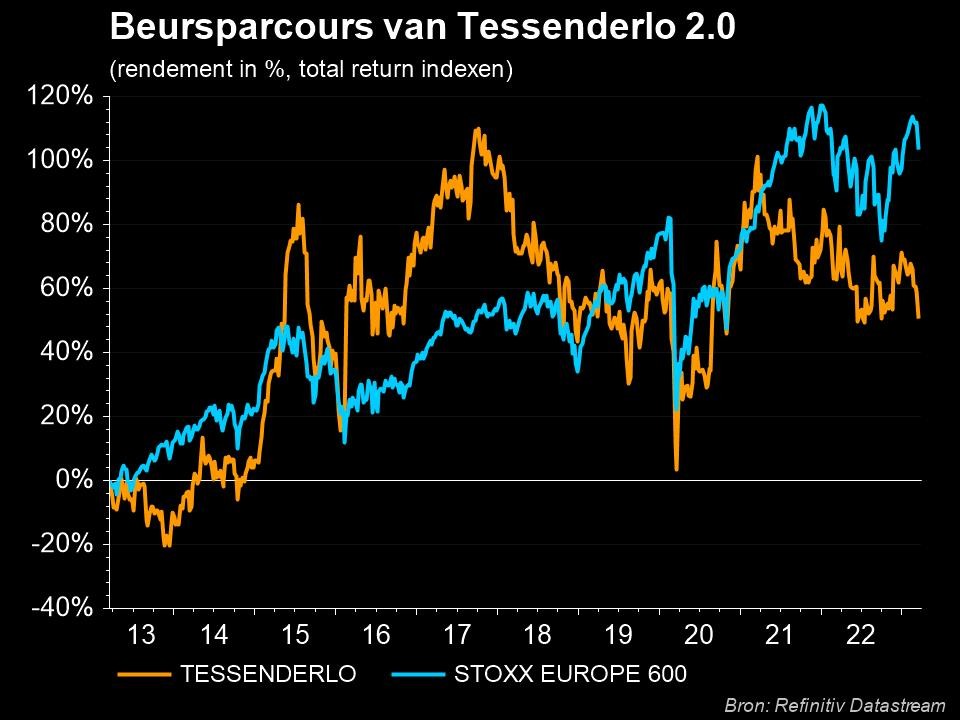

Tessenderlo 2.0 krijgt een “Kopen”-advies mee

Uit het departement: “Structurele groeier met korte termijn druk”

KBC Securities hervat de opvolging van Tessenderlo met een “Opbouwen”-advies en 38 euro koersdoel. De groep heeft het ruilbod met Picanol helemaal achter de rug. De gecombineerde groep heeft een solide basis met aanzienlijke groeikracht, die een jaarlijkse vrije kasstroom van zo’n 200 miljoen euro kan opleveren. Dat kan aanwend worden voor verdere groeiprojecten, maar niet meteen voor extra grote dividenden: De uitbetalingsratio bedraagt namelijk slechts zo’n 10% van de nettowinst. Wel kan het belang in de Zwitserse Rieter-groep worden uitgebreid boven de huidige 15,2%, terwijl een tweede gasgestookte elektriciteitscentrale een andere optie is.

Vorming van een nog meer diverse groep.

Nadat een succesvol ruilbod (uiteindelijk) resulteerde in een combinatie tussen Tessenderlo en Picanol, is KBC Securities van mening dat er een zeer gediversifieerde groep is gevormd. De uitgebreide groep heeft een pro-forma geschatte aangepaste bedrijfskasstroom (EBITDA) over 2022 van 467 miljoen euro. Het activiteitenprofiel van dit industriële conglomeraat is zeer divers, gaande van meststoffen, gewasbescherming, kunststof leidingsystemen, chemicaliën voor waterbehandeling, gelatine, weefmachines voor de behandeling van dierlijke bijproducten en elektriciteitsopwekking. De fusiegroep kan jaarlijks zo’n 200 miljoen euro vrije kasstroom realiseren, wat voornamelijk gebruikt kan en zal worden voor verdere groeiprojecten.

Neerwaartse druk op de (Tessenderlo)winst

De grotere omvang neemt echter niet weg dat het winstmomentum op korte termijn wat onder zal blijven staan omwille van de moeilijke economische omgeving. Verwacht wordt bijvoorbeeld dat de resultaten van de oude Tessenderlo activiteiten in 2023 niet volledig kunnen worden gecompenseerd door de groei van de afdeling Machines & Technologieën van Picanol.

Na enkele zeer succesvolle jaren bij Tessenderlo met een gemiddelde jaarlijkse groei van de aangepaste bedrijfswinst met 24% (tussen 2018 en 2022), steken problemen met de bevoorradingsketen in Agro en een zwakkere economie wat stokken in de wielen. De aangepaste bedrijfswinst zou daardoor tot 13% kunnen dalen bij het oude Tessenderlo. Onze pro forma EBITDA prognoses voor FY23 voor de uitgebreide groep dalen nog steeds met c. 7%.

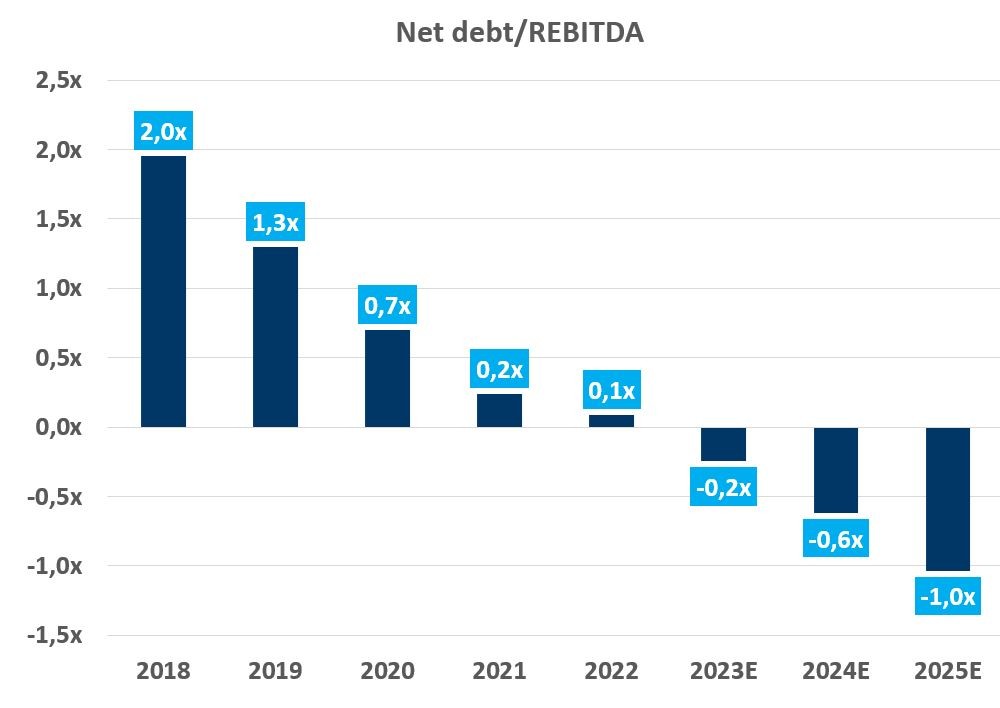

Sterke balans en aanzienlijke cash flows

Onze analist verwacht dat de gecombineerde groep begin 2023 een pro-forma-balans zal hebben met een nettoschuldpositie van bijna nul. In totaal wordt gemikt op een gemiddelde vrije kasstroom van iets meer dan 200 miljoen per jaar in de komende vier jaar zal leiden tot geleidelijke toename van de kaspositie. Die kan richting 723 miljoen euro evolueren tegen eind 2026. De bijhorende schuldgraad (nettoschuld/REBITDA) zou daardoor kunnen dalen tot minder dan -1,0x, terwijl die in 2018 nog 2.0x bedroeg. Per einde 2022 werd dat schuldniveau alleszins al ingeruild voor een nulscenario, aangezien de ratio landde op 0,1x.

Investeren in groei

De prognoses omvatten een (nog aan te kondigen) dividendbeleid. De uitbetalingsratio kan beperkt zijn tot zo’n 10% van de nettowinst. In lijn met het verleden achten wij het waarschijnlijker dat de heer Tack de vrije kasstroom zal aanwenden voor extra groeiprojecten. Organische groei projecten omvatten een paar nieuwe Agro-fabrieken, terwijl het ons niet zou verbazen als de belang in de Zwitserse Rieter-groep zal worden uitgebreid vanaf het huidige niveau van 15,2%. Een tweede gasgestookte elektriciteitscentrale is een andere optie, maar in dit stadium niet in ons model opgenomen (gezien de onzekerheid over subsidies).

Nieuwe aandeelhoudersstructuur

Luc Tack heeft de touwtjes stevig in handen. Wij gaan ervan uit dat de aandelen van Tessenderlo's nieuwe dochteronderneming Verbrugge binnenkort worden ingetrokken. Na die operatie zou de heer Tack zo’n 54 % van het “nieuwe” Tessenderlo in handen hebben, terwijl de voormalige Picanol mede-aandeelhouder Steverlynck ongeveer 10% zal controleren. Beide aandeelhouders hebben een (verlengbare) overeenkomst voor de komende 10 jaar.

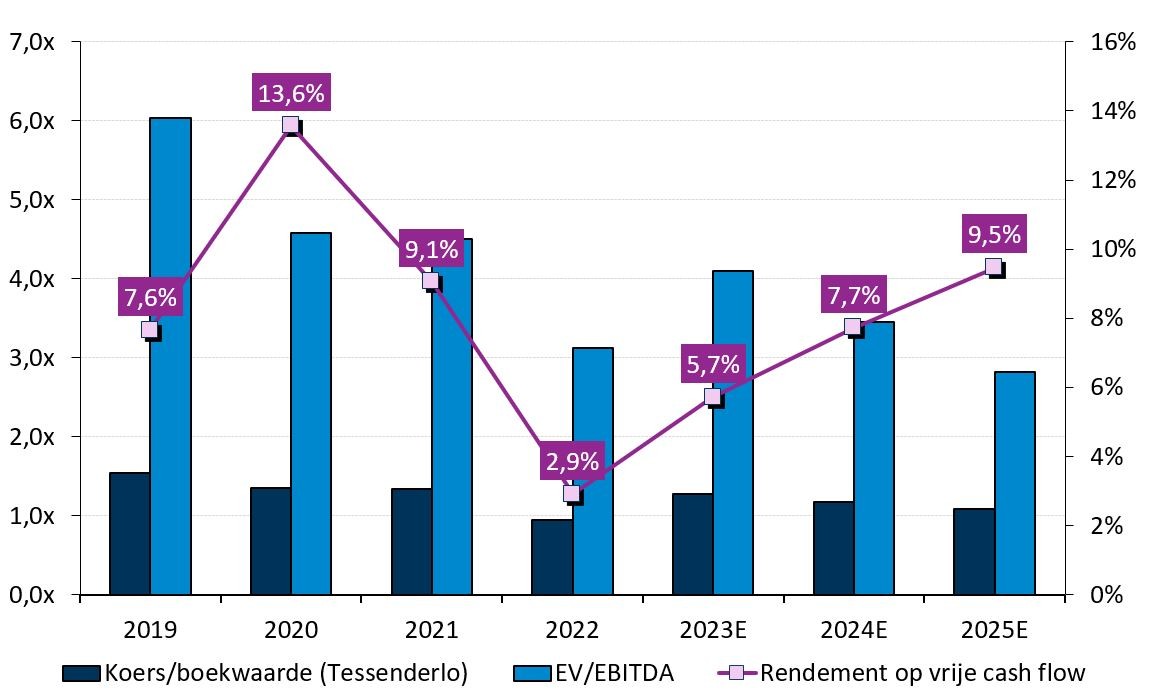

Aantrekkelijke waardering.

Het nagelnieuwe DCF-model van KBC Securities levert een reële waarde op van 41,3 euro per aandeel, terwijl een eveneens nagelnieuws som-der-delen model een reële waarde per aandeel oplevert van 35,6 euro. Samen levert dat een koersdoel op van 38 euro per aandeel. Dat wettigt een “Opbouwen”-advies, omdat het opwaarts potentieel daardoor 28% bedraagt.