Telenet zendt zijn zendmasten uit met een topwaardering

Uit het departement: “745 is beter dan 600, vooral als dat over miljoenen gaat”

Het nieuws van Telenet verraste deze ochtend an sich niet. De sale-and-lease-back van zijn portefeuille van mobiele zendmasten is een feit, in een deal waar het beursgenoteerde Digital Bridge aan het langste eind trekt. De Amerikanen waren bereid om met 745 miljoen euro in cash over de brug te komen (net geen “billion”, maar wel bijna) en dat is wél een verrassing. Tot nog toe werd een bedrag van zo’n 600 miljoen euro verwacht. Een impact op het koersdoel van 40 euro is er niet, terwijl ook het “Kopen”-advies op de tabellen blijft staan. Maar het is wel zo dat de centen toch al zeker deels naar de aandeelhouder kunnen vloeien, terwijl de waarderingskloof ten opzichte van zijn sectorgenoten na deze deal zou moeten verkleinen.

Terug naar 2Q21

De deal zit al in de markt sinds Liberty Global's CEO, Mike Fries, tijdens de conference call na de publicatie van de tweede kwartaal cijfers van 2021 verklaarde: "We zijn gestart met het te gelde maken van verborgen activa in onze operationele bedrijven, zoals torens in Nederland, België en het Verenigd Koninkrijk".

Op basis van de waardering van 745 miljoen dollar, op een cash- en schuldenvrije basis, hebben de ongeveer 3300 Telenet zendmasten een waardering van 225.000 euro per toren. Dat is niet weinig, vooral niet omdat de waardering per toren nog gedeeltelijk werd gedrukt door het feit dat de portefeuille voor 75% uit torenopstelpunten bestaat. De overige 25% zijn torens op de grond. Merk ook op dat in België het delen van torens bij wet verplicht is. Als gevolg daarvan deelt Telenet de meeste van zijn sites met mobiele spelers zoals Proximus en Orange Belgium.

De transactie zal naar verwachting in het tweede kwartaal van 2022 worden afgerond en behoeft normaal geen verdere goedkeuring van regelgevende instanties. Als onderdeel van de overeenkomst zal Telenet een langetermijn Master Lease Agreement (MLA) sluiten met DigitalBridge. Die deal heeft een initiële looptijd van 15 jaar en laat mogelijk twee verlengingen van 10 jaar toe. De overeenkomst omvat ook een verbintenis om 475 bijkomende nieuwe sites te bouwen.

Gebruik van de opbrengsten

Tijdens de conference call verklaarde CEO Mike Fries van Liberty Global al dat Telenet “een strategische reden en een strategisch plan moet hebben voor het gebruik van de opbrengst van een mogelijke verkoop van de toreninfrastructuur”. Anders zou de verkoop er maar eentje zijn om iets te verkopen. Mogelijke toepassingen zijn volgens KBCS extra investeringen in fiber-to-the-home (FTTH), een overname, verdere schuldaflossing of kapitaalteruggave. Het persbericht liet alvast uitschijnen dat de schuldratio van 4x (nettoschuld ten opzichte van bedrijfskasstroom) behouden zal blijven.

De visie van KBC Securities

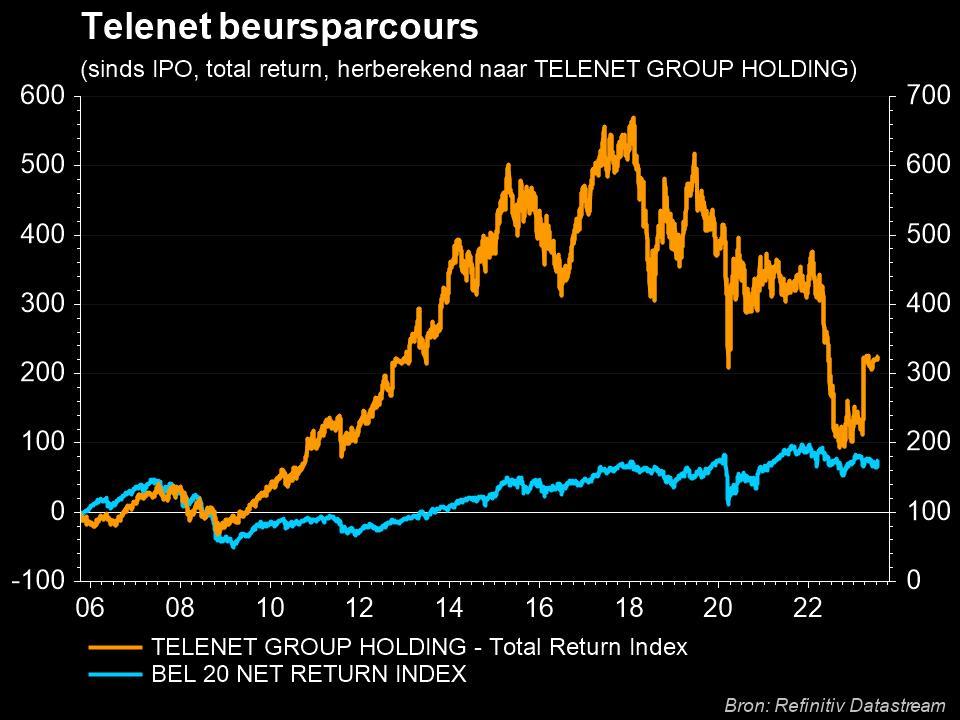

De verkoop van de torenactiva was een van de redenen waarom onze analist zijn geloof uitsprak voor het aandeel van Telenet. Dat werd daarom opgenomen in de Dynamic Top Pick List en daar wordt vandaag niet aan gemorreld. Het “Kopen”-advies blijft op de tabellen staan, omdat het nieuws zal helpen om de waarderingskloof te dichten. En net die waardering is belangrijk, want ze is geenszins overdreven. Dat blijkt onder meer uit de verschillende transacties in de afgelopen maanden in de sector, waar zich duidelijk een grote kloof aftekent tussen de waardering van private en publieke telecombedrijven.

Bij Telenet kunnen beleggers daarenboven ook rekenen op hoop dat op zijn minst een deel van het kapitaal zal worden uitgekeerd, naast de defensieve kwaliteiten en het infrastructuurbezit van Telenet. Die argumenten zijn volgens KBCS het bewijs dat de groep een hogere waardering waard is dan vandaag het geval is. Onze analist meent trouwens ook dat de kans nu groter is geworden dat één van de twee volgende katalysatoren zich zal voordoen: de uitkoop van de minderheidsaandeelhouders van Telenet door Liberty Global (die heeft namelijk een lagere schuldgraad dan haar zusterbedrijven én dat kan rechtgetrokken worden door in te spelen op het waarderingsverschil tussen publieke en private telecombedrijven). Een tweede scenario kan een fusie zijn met VodafoneZiggo, wat onder meer tot stevige fiscale synergievoordelen kan leiden.