Supercyclus in de grondstoffenmarkt op komst?

Uit het departement: “Goldman Sachs ziet brood in grondstoffen, onder meer door ESG”

Grondstoffen

Niet enkel is er de voorbije tien jaar veel te weinig geïnvesteerd in de ontginning van grondstoffen omwille van de lamlendige marktcondities tussen 2011 en 2019, maar ook bieden grondstoffen een “verzekering” tegen inflatie omdat ze erg prijsgevoelig zijn. Aangezien inflatie een gevolg is van een hoge eindvraag, en dus indirect de spiegel is van hoge economische groei, kunnen de grondstoffenproducenten maximaal munt slaan uit de door hen gewonnen grondstoffen. Als beleggingscategorie bestaan grondstoffen uiteraard niet enkel uit olie of gas, maar ook uit industriële metalen, goud en zilver en landbouwgrondstoffen zoals koffie en cacao. Dit jaar staan vooral platina en koper in de kijker, vanwege hun belang bij het faciliteren van schone energie. Een voortdurende elektrificatie en energietransitie maakt bovendien dat er nogal wat optimistisme is over het potentieel rendement van grondstoffen op middellange termijn.

Sectorvoorkeur

Nogal wat vermogensbeheerders zijn zich maar al te goed bewust van de bescherming die grondstoffen kunnen bieden in een inflatoire omgeving. Het was daarom geenszins opvallend dat de sector zich in de blik op 2022 duidelijk positief toonde over de vooruitzichten. Volgens Alpha Research, dat zich bevroeg bij 58 vermogensbeheerders, geeft 46% van hen een koopadvies, is 43% neutraal en ziet slechts 11% geen graten in grondstoffen. Die laatste categorie is van mening dat de groeivooruitzichten al adequaat zijn ingeprijsd, omdat grondstoffen in 2021 beter presteerden dan andere beleggingscategorieën.

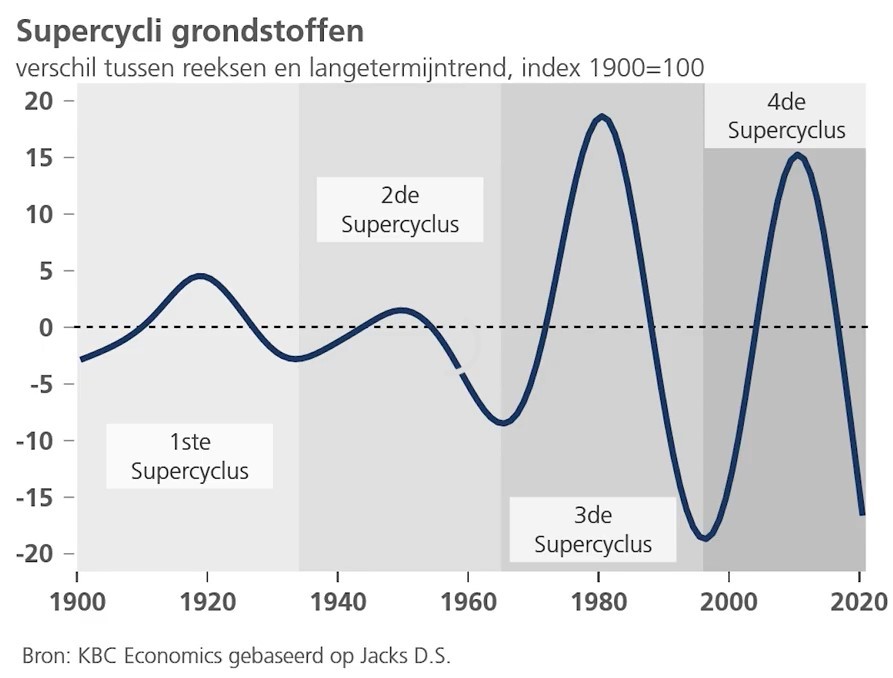

Grondstoffensupercyclus

Dat is niet de mening van Jeffrey Currie, global head van de research-afdeling grondstoffen bij Goldman Sachs. De man herhaalde recent zijn oproep dat we nog maar aan het begin staan van een tien jaar durende grondstoffensupercyclus. De fundamentele opzet in het grondstoffencomplex, inclusief olie en metalen, blijft “ongelooflijk positief”. Dat geldt bijvoorbeeld voor de oliemarkten, die momenteel zo’n 2% minder produceren dan de wereldwijde vraag, terwijl de voorraden ongeveer 5% onder hun 5-jarig gemiddelde liggen. Maar ook in de metaalsector lijkt de vraag het aanbod te overtreffen. Dat is alvast zo in de zinkmarkt, waar de voorraden al een hele tijd historisch laag zijn en de prijzen historisch hoog.

“Koper is het nieuwe olie”

Currie stipt verder aan dat er in de afgelopen jaren een complete heroriëntatie van kapitaal plaats heeft gevonden, door de slechte rendementen in de olie- en gassector. Geldstromen verhuisden daardoor weg van de oude economie (zoals olie, kolen en mijnbouw) in de richting van hernieuwbare energiebronnen en ESG. Die trends maken dat er ook daar sprake is van een belangrijk onevenwicht in de verhouding tussen vraag en aanbod.

Volgens Goldman Sachs zijn metalen de grootste begunstigde van de aanhoudende grondstoffensupercyclus, dankzij de massale ESG- en schone energietransitie. Bijna alle naties ter wereld streven vandaag schone energiedoelstellingen na, waardoor koper een van de belangrijkste grondstoffen van deze cyclus is.

Dat ontlokte de man de leuze “Koper is het nieuwe olie”, omdat koper onmisbaar is in de wereldwijde decarbonisatiestrategieën en omdat kopertekorten nu al voelbaar zijn. Die mening wordt trouwens gedeeld door energieonderzoeksbureau Bloomberg New Energy Finance, dat wijst op “immense vooruitzichten voor technologiefabrikanten, energiehandelaars en investeerders”. De wereldwijde energietransitie zal de komende drie decennia zo’n 173 biljoen dollar aan investeringen in energievoorziening en infrastructuur vergen, waarbij hernieuwbare energie tegen 2050 naar verwachting in 85% van onze energiebehoeften zal voorzien. Voor deze schone energietechnologieën zijn meer metalen nodig dan het geval is voor de huidige energieproductie op basis van fossiele brandstoffen. Goldman Sachs staat dus niet alleen in zijn mening dat we de komende jaren waarschijnlijk nog meer vuurwerk kunnen zien in de prijzen van enkele belangrijke grondstoffen.

Waarde koper, nikkel, kobalt en lithium verviervoudigt

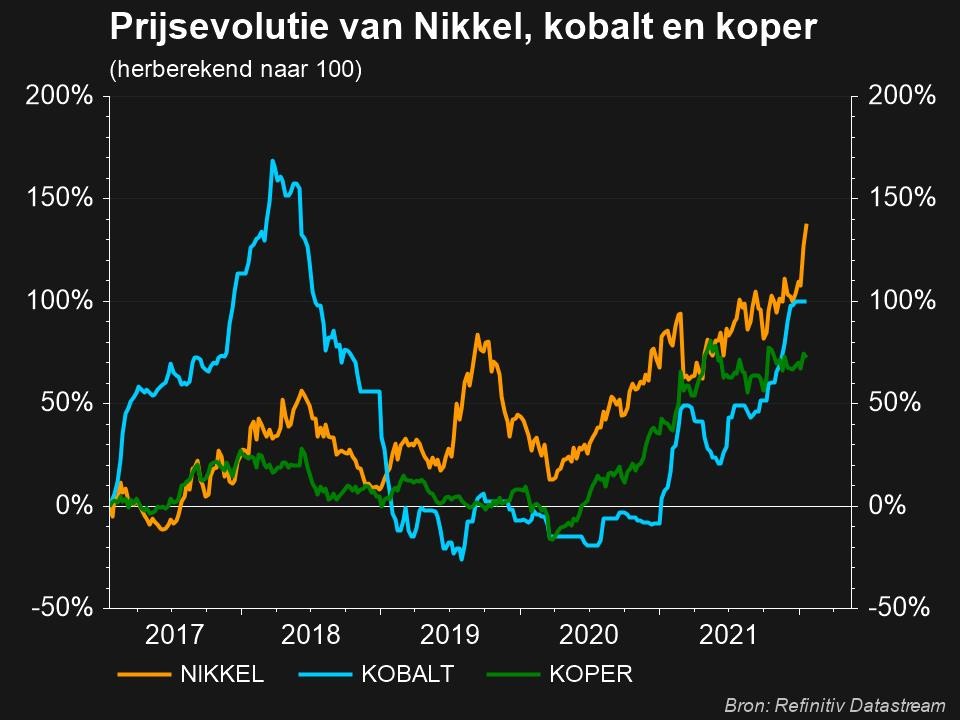

Volgens Eurasia Review zouden de prijzen voor koper, nikkel, kobalt en lithium historische pieken kunnen bereiken voor een lange periode in een scenario met nulemissie, waarbij de totale waarde van de productie van deze vier metalen tussen 2021 en 2040 kan verviervoudigen tot in totaal 13 biljoen dollar. Dat komt min of meer overeen met de totale waarde van de productie van ruwe olie. Dit zou kunnen wedijveren met de geschatte waarde van de olieproductie in dezelfde periode in een netto-nul-uitstootscenario, waardoor de vier metalen relevant zouden worden voor het bepalen van de inflatie, de handel en de productie. Voor beleggers en grondstoffenproducenten zou het vooral goed nieuws kunnen betekenen omwille van stijgende winsten, en dus hogere beurskoersen.

De mening van KBC Asset Management

Ook KBC Asset Management merkte de stijging van de grondstofprijzen op. Waarom dat niet twee jaar geleden al zo was, terwijl de lange termijn trends toen ook al bekend waren, wordt in de schoenen geschoven van Trump. Diens verblijf in het Witte Huis zette de wereldeconomie in het teken van handelsoorlogen. De daaruit volgende groeivertraging in China drukte de vraag naar grondstoffen, en dus ook de prijs. Maar vandaag speelt China opnieuw volop zijn rol als fabriek van de wereld.

Of er een supercyclus in de maak is? Het sentiment blijft heel positief en de nieuwe projecten moeten natuurlijk ook nog allemaal gerealiseerd worden. Los daarvan is een supercyclus inderdaad goed mogelijk omdat de vraag de komende jaren uitzonderlijk hoog kan blijven omwille van de groene revolutie. In het specifieke geval van koper lijkt het duidelijk dat de vraag in de komende jaren voor een opwaarts prijsdruk kan blijven zorgen. Denk maar aan de elektrificatie van het wagenpark die nu toch wel duidelijk in een stroomversnelling lijkt te zitten.

En als we meer op elektriciteit een beroep moeten doen, moet het distributienet volgen. Voor beide is er heel wat koper nodig omwille van zijn gunstige geleidingscapaciteiten. En dat verklaart dan weer de prijsstijgingen die we al sinds 2019 optekenen, want een hoge vraag staat – zeker in eerste instantie – gelijk aan stijgende prijzen en aan stijgende bedrijfswinsten. En dus aan hogere beurskoersen.