Munten als economische wapens

Uit het departement: "Economische opinie"

De westerse sancties die grote delen van de Russische buitenlandse reserves bevriezen, maken uitdrukkelijk gebruik van valuta’s als economische wapens. Op korte termijn zal dit waarschijnlijk geen invloed hebben op de dominante rol van de US-dollar als internationale reservevaluta. Vergeleken met andere valuta voldoet de US-dollar nog altijd het meest aan de criteria waaraan een reservemunt moet voldoen. Hij is gebaseerd op een grote economie, met goed ontwikkelde en liquide financiële markten en een sterke geopolitieke status. Het fundamentele vertrouwen in de bescherming van eigendomsrechten van investeerders kende door de sancties weliswaar een terugslag, maar dat geldt ook voor de munten van de andere sanctionerende westerse landen. Ook cryptomunten, goud en de speciale trekkingsrechten van het IMF zijn geen bevredigende alternatieven, elk om hun specifieke redenen. Op korte termijn is dan ook de voortzetting van de status quo het meest waarschijnlijk. Op langere termijn kan hier wel verandering in komen, maar het is onwaarschijnlijk dat dit op een geordende manier zal gebeuren.

Toenemende inzet van dollar als wapen

Na het begin van de Russische invasie hebben de VS, de EU, het VK en Canada aanzienlijke delen van de deviezenreserves van de Russische centrale bank bevroren. Deze sancties maakten in feite ongeveer de helft van de totale Russische deviezenreserves onbruikbaar. Het is niet de eerste keer dat de VS en hun bondgenoten hun munten als economische wapens inzetten. Dit gebeurde ook nadat de VS vanaf 2018 opnieuw economische en financiële sancties tegen Iran instelde in het kader van het Iraanse nucleaire programma.

De economische macht om dergelijke sancties op te leggen steunt op de unieke positie van de Amerikaanse dollar als dominante wereldwijde valuta. Transacties op vele markten worden in dollars afgewikkeld. Iedereen die transacties verricht met een land waarop sancties van toepassing zijn, is dus waarschijnlijk betrokken bij een financiële dollartransactie. Aangezien al deze transacties en de opbouw van buitenlandse reserves in US-dollar vroeg of laat moeten worden afgewikkeld via rekeningen in het Amerikaanse banksysteem, worden de betrokken partijen, en dus ook buitenlandse centrale banken, direct of indirect onderworpen aan de Amerikaanse wetgeving.

Dollar blijft voorlopig immuun

Dit doet de vraag rijzen waarom de meeste landen, ook potentiële doelwitten van toekomstige sancties, de dollar als internationale reservemunt blijven gebruiken. Een deel van het antwoord is dat er hoge drempels zijn voor een verschuiving naar een monetair stelsel met andere (eventueel naast elkaar bestaande) internationale reservemunten.

Er zijn immers een aantal criteria waaraan een kandidaat-reservemunt moet voldoen. Ten eerste moet de munt worden ondersteund door een (zeer) grote economie, omdat fiatgeld in wezen een vordering is op goederen en diensten van betrokken land. De omvang van de economie betekent ook dat er van meet af aan meer (binnenlandse) gebruikers zijn, wat de transactiekosten voor potentiële nieuwe gebruikers verlaagt. Dit verschijnsel wordt aangeduid als “netwerkeffecten” of schaalvoordelen aan de vraagzijde. Daardoor kan een munt haar internationaal statuut lang behouden, wanneer ze dat statuut eenmaal heeft verworven. Dit was het geval voor het Britse pond in de 19e en het begin van de 20e eeuw, en dat geldt voor de Amerikaanse dollar sinds het einde van de Tweede Wereldoorlog.

Een tweede voorwaarde zijn goed ontwikkelde en liquide financiële markten. Internationale beleggers moeten kunnen beschikken over voldoende veilige financiële activa uitgegeven in de munt van hun keuze. Ten derde speelt een ook stabiel politiek, juridisch en macro-economisch kader een doorslaggevende rol. Dit heeft met name betrekking op de afdwingbaarheid van de wet door onafhankelijke rechtbanken, die het eigendomsrecht van internationale investeerders beschermt. Tenslotte speelt op lange termijn de geopolitieke status van een land een doorslaggevende rol. Een land met hegemoniale macht kan grote economische voordelen behalen door het internationale gebruik van zijn munt te stimuleren. Dit omvat onder meer de mogelijkheid om in eigen munt schuldpapier te kunnen uitgeven en ingevoerde goederen en diensten te kunnen betalen. Dit verlaagt de kost van schulden, beschermt de binnenlandse economie tegen de wisselkoersvolatiliteit en laat toe om internationaal ‘seignorage’ op de eigen muntuitgifte te verdienen.

(Nog) geen alternatieven in zicht

Het bevriezen van een groot deel van de Russische reserves is in strijd met de derde voorwaarde voor een reservemunt, namelijk de bescherming van het eigendomsrechten. Op lange termijn kan dit precedent inderdaad het vertrouwen in de rol van de US-dollar als internationale veilige haven ondermijnen. Op korte tot middellange termijn zal dit precedent echter waarschijnlijk weinig gevolgen hebben. De sancties hebben immers niet alleen betrekking op de reserves die Rusland in dollar aanhoudt, maar ook op de reserves in andere westerse munten. De sancties zijn met andere woorden niet dollarspecifiek, waardoor de relatieve vertrouwensschade in de dollar allicht beperkt blijft.

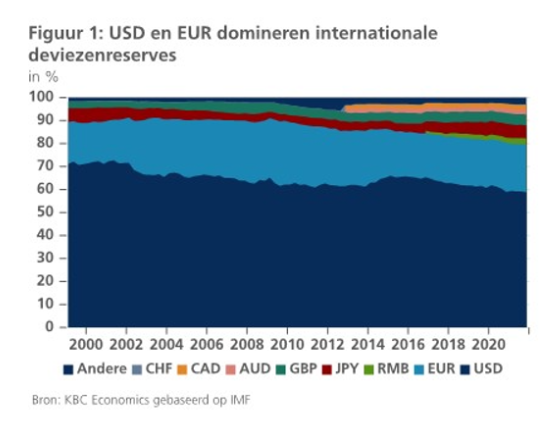

De dollar komt dus van alle potentiële kandidaten nog steeds het dichtst in de buurt van de vereiste criteria voor een internationale reservemunt (figuur 1). De financiële markten in de eurozone zijn nog steeds niet voldoende geïntegreerd en liquide om de euro in staat te stellen de dollar uit te dagen. De andere potentiële kandidaat, de renminbi, is nog steeds geen volledig convertibele munt voor financiële transacties. Bovendien bestaat het risico dat de Chinese regering haar munt evenzeer als politiek wapen zal inzetten.

Ook andere activa bieden geen bevredigend alternatief voor de Amerikaanse dollar. Cryptomunten zijn nergens een wettig betaalmiddel en missen dus de noodzakelijke steun van een grote economie. Goud is niet voldoende liquide om internationale betalingen efficiënt uit te voeren. De speciale trekkingsrechten (STR) van het IMF zijn niet echt een munt op zich, maar vertegenwoordigen vorderingen op een muntkorf van USD, EUR, GBP, JPY en RMB. Daarom is elke deviezenreserve in STR in feite een reserve in deze onderliggende munten. Ten slotte onderzoeken de meeste grote centrale banken in de wereld de uitgifte van digitale munten (Central Bank Digital Currencies of CBDC). Een van de meest aantrekkelijke kenmerken van CBDC is de potentiële wereldwijde schaalbaarheid en dus positieve netwerkeffecten (zie de eerste voorwaarde hierboven). Aangezien CBDC echter nog steeds nationale valuta’s zijn, geldt nog steeds de derde voorwaarde van nationale economische en politieke stabiliteit. Bovendien kunnen er grenzen worden gesteld aan de bedragen die worden verhandeld of aangehouden in CBDC.